nyní čeká, že americká ekonomika letos poroste o 1,25 % a v roce příštím o 1,5 %. Podíváme se na tyto projekce a jednu akcii, která je neobvyklým způsobem citlivá právě na ekonomický cyklus.

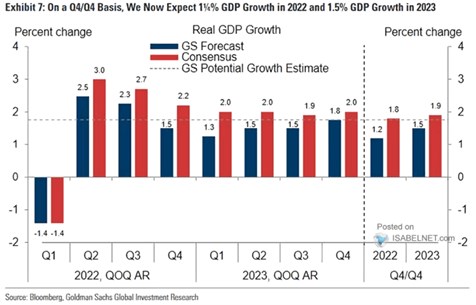

1. Americký návrat k potenciálu, či pod něj: Predikce GS jsou po čtvrtletích shrnuty v následujícím grafu, nabízeno je i srovnání se současným konsenzem. Dva hlavní body: Za prvé, ve druhém čtvrtletí by podle konsenzu i GS měla ekonomická aktivita výrazně zesílit, první čtvrtletí bylo podle nich jen abnormalitou. Za druhé, po druhém čtvrtletí by aktivita měla opět slábnout, podle konsenzu by se postupně měla usadit někde na potenciálu. Podle GS směřuje znatelně pod něj:

Zdroj:

Konsenzus tedy na straně ekonomického růstu nepočítá s ničím jiným, než ukázkovým hladkým přistáním americké ekonomiky. Tedy s tím, že politika Fedu a další faktory povedou k tomu, že hospodářská aktivita se usadí na dlouhodobě udržitelné úrovni (včera jsem tu mimochodem psal o stále nijak pesimistických očekáváních zabudovaných ve valuacích amerických akcií). GS počítá s poněkud tvrdším dosednutím, ale predikce tu jsou stále hodně vzdálené nějaké recesi.

2. Atypická cyklická akcie: Onou v úvodu zmíněnou akcií neobvyklým způsobem citlivou na cyklus je . Tedy společnost poskytující rating emisím dluhopisů a k tomu řadu dalších dat a tržních informací a analýz. Morningstar ji nyní zmiňuje jako jednu z atraktivních podhodnocených akcií, dokonce jí připisuje velkou konkurenční výhodu. Tím bychom ale kvůli specifickému stavu odvětví, ve kterém se pohybuje, vlastně překvapeni být neměli – pozice velké trojky se výrazně nezměnila ani poté, co někteří její zástupci předváděli před a během finanční krize 2008.

Morningstar poukazuje na to, že makroekonomická volatilita a rostoucí sazby zhoršují výhled , protože jde o faktory, které snižují emise nových cenných papírů a následně i tržby společností, které se na nich nějakým způsobem podílí. Cílovku má Morningstar u na 350 dolarech, cena na trhu se nyní pohybuje kolem 290 dolarů. Pohled na výsledky mi ukazuje, že provozní cash flow za posledních 12 měsíců dosáhlo 1,8 a volné cash flow FCF 1,62 miliardy dolarů.

Pokud by firma dál vydělávala (plně pro akcionáře) 1,62 miliardy dolarů (nulový nominální růst), současná hodnota tohoto toku hotovosti mi vychází na cca 64 miliard dolarů. Tržní kapitalizace je na 54 miliardách, a to znamená, že investoři čekají horší vývoj FCF (pokles namísto stagnace). Nebo to, že akcionářům z něj nebude patřit vše. Pokud si pak za základ nějaké valuační úvahy vezmeme dividendu (0,48 miliardy dolarů) musela by na ospravedlnění současné kapitalizace růst ročně o 8,7 % (hodně blízko požadované návratnosti ve výši 9,6 % při betě 1,2).

Všimnout si tedy můžeme toho, že firma na dividendách vyplácí jen velmi malý podíl toho, co vydělá po investicích. Příčinou jsou mimo jiné odkupy a také akvizice. Pokud bychom k dividendám přidali odkupy, jejich celková částka dosáhne za posledních 12 měsíců necelých 1,3 miliardy dolarů. Ty by na ospravedlnění kapitalizace musely podle mých kalkulací růst ročně o cca 7,3 %.

Obrázek tedy vypadá tak, že FCF tu není tak vypovídající, protože na svůj růst investuje nemalé částky nepřímo – přes akvizice. Pokud pak odhadneme to, co je schopná vyplácet akcionářům „z druhé strany“ - za pomocí dividend a odkupů, zdá se, že trh počítá s dlouhodobými růsty převyšujícími 7 %. Pro nějaký hrubý rámec:

Bank of Canada v dubnu odhadovala potenciál globální ekonomiky na necelá 3 %, kdyby se globální inflace dlouhodobě pohybovala mezi 2 – 3 %, růst by musel stále být nad dlouhodobým růstem nominálního produktu ve světě. V roce 2019 rostly tržby firmy o 8,6 % a EBITDA o více než 7 %, následující dva roky se tempa růstu zvedla u tržeb na více než 11 % a více než 15 % a u EBITDA v obou letech nad 18 %.