Jak moc se rýmuje historie co se týče zvedání sazeb, recese a vývoje na akciovém trhu? Pohled na vývoj od roku 1980 potvrzuje právě to, že historie se neopakuje, ale rýmy tu najdeme. V jakém smyslu?

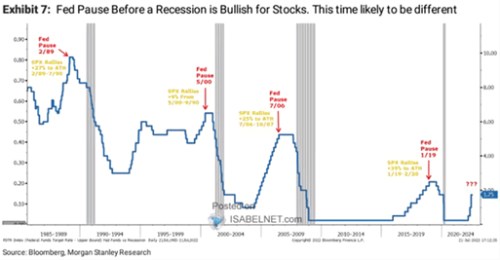

Morgan Stanley v následujícím grafu ukazuje vývoj klíčových sazeb americké centrální banky od počátku osmdesátých let. Vyznačeny jsou i recese a žluté popisky se týkají vývoje na akciovém trhu poté, co Fed zastavil zvedání sazeb. Na první pohled by se zdálo, že mustr tu je celkem jednoznačný: Fed začne zvedat sazby, namísto hladkého přistání se ale dostavuje recese. Už nějaký čas před ní přitom Fed zvedání zastavuje a ještě před nástupem recese začne sazby snižovat. K tomu MS ohledně akcií doplňuje, že tato pauza před recesí je pro akcie dobrá, protože během ní posilují.

Zdroj: Twitter

Všimnout si můžeme ale i toho, že Fed znatelně zvyšoval sazby na konci první poloviny devadesátých let, pak je mírně snížil a to vše bez recese. Zavádějící může být i recese poslední – před ní došlo ke zvedání sazeb, které pak zase krátce před recesí zamířily „učebnicově“ dolů. Jenže těžko tvrdit, že recese roku 2020 byla způsobena předchozím přehnaným monetárním utahováním. Zde se to, zda by se Fedu povedlo hladké přistání, či normalizace, nedozvíme.

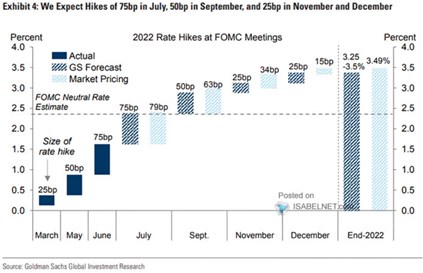

K autálnímu vývoji MS píše, že tentokrát to bude jinak. Má se to zřejmě týkat onoho obvyklého chování akcií v pauze mezi koncem zvedání sazeb a recesí. Já bych v této souvislosti připomenul část včerejší úvahy – je docela pravděpodobné, že Fed si dříve či později dá pauzu ve zvedání a bude pozorovat, co se v ekonomice děje. Pokud bychom brali za bernou minci následující predikce, letos to nebude:

Zdroj: Twitter

Za určitou pauzu lze ale také považovat i zvedání sazeb o „pouhých“ 25 bazických bodů. V tomto smyslu by přišla už na podzim. Ale třeba to tentokrát bude jinak proto, že žádná recese nepřijde. Přestože prokecávání se do ní je už nějaký čas docela intenzivní.