Čistý zisk Moneta Money Bank za letošní první pololetí meziročně klesl o 13,7 procenta na 2,5 miliardy korun. Provozní výnosy byly nižší o 3,6 procenta, dosáhly 5,9 miliardy korun a provozní náklady stouply o 4,4 procenta na 2,9 miliardy korun. Oznámila rovněž, že zvyšuje cíl čistého zisku pro letošní rok minimálně na 4,7 miliardy korun.

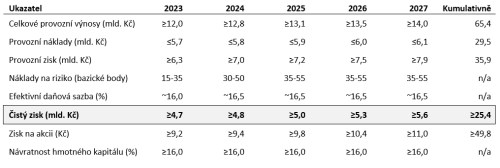

"Naše výsledky za první polovinu letošního roku byly lepší, než jsme očekávali, a překonaly tak náš plán," uvedl předseda představenstva Monety Tomáš Spurný. Banka zvýšila výhled svých minimálních cílů na období 2023 až 2027. Za toto období vedení plánuje dosáhnout minimálního kumulativního čistého zisku ve výši 25,4 miliardy korun, což je o 1,8 miliardy korun více než v předchozím výhledu zveřejněném letos v únoru. "Hlavními faktory jsou nižší očekávané náklady na riziko a nižší efektivní daňová sazba," uvedla banka.

Banka dosáhla čistého úrokového výnosu 4,2 miliardy korun, což meziročně představuje pokles o 14 procent, a to zejména kvůli přetrvávajícímu tlaku na náklady na financování. Z čtvrtletního hlediska nicméně druhé čtvrtletí zaznamenalo zlepšení trendu, kdy čistý úrokový výnos vzrostl o 6,7 procenta v porovnání s prvním čtvrtletím letošního roku. Čistý výnos z poplatků a provizí se meziročně zvýšil o 20,5 procenta na 1,3 miliardy korun zejména díky zvyšujícím se prodejům produktů třetích stran. Výnosy z prodeje pojištění přispěly k tomuto výsledku 585 miliony korun a výnosy z poplatků za investiční fondy 147 miliony korun.

Provozní náklady podle banky meziročně stouply zejména kvůli vyššímu příspěvku do regulatorních fondů a jednorázové kompenzaci akvizičních nákladů ve výši 113 milionů korun, kterou Moneta obdržela ve druhém loňském čtvrtletí. Regulatorní poplatky vzrostly meziročně o 34,1 procenta na 307 milionů korun a přímo podle banky souvisí s výrazným růstem klientských vkladů. Po očištění nákladů o výše zmíněnou kompenzaci zůstaly provozní náklady meziročně na stejné úrovni.

Náklady na riziko skupiny Moneta v prvním pololetí dosáhly čisté výše 30 milionů korun, tj. 2 bazických bodů. K tomu přispěly zejména prodeje úvěrů v selhání v nominální hodnotě 828 milionů korun s realizovaným výnosem ve výši 251 milionů korun. Úvěrové portfolio si po celé sledované období vedlo dobře a v jeho kvalitě banka nezaznamenala žádné zhoršení. K 30. červnu činil podíl úvěrů v selhání skupiny MONETA 1,3 procenta, tj. 3,6 miliardy korun.

Klientské vklady vzrostly v pololetí meziročně o 24 procent na 368 miliard korun. Úvěrové portfolio Monety zůstalo stabilní, k 30. červnu činilo retailové portfolio 183,9 miliardy korun a komerční portfolio 85,3 miliardy korun. Nové hypoteční úvěry zaznamenaly pokles o 69,7 procenta. "To odráží jednak nižší poptávku v důsledku vysokých tržních úrokových sazeb, ale také konzervativní přístup skupiny Moneta k poskytování nových hypotečních úvěrů," uvedla banka.

Celková bilanční suma Monety dosáhla v prvním pololetí 424 miliard korun, což představuje meziroční nárůst o 15,5 procenta.

Úvěrové portfolio skupiny Moneta zůstalo stabilní, k 30. červnu činilo retailové portfolio 183,9 miliardy korun a komerční portfolio 85,3 miliardy korun. V rámci poskytování nových úvěrů skupina uplatňovala velmi obezřetný přístup v průběhu prvního pololetí. Nové hypoteční úvěry zaznamenaly výrazný pokles o 69,7 procenta. To podle banky odráží jednak nižší poptávku v důsledku vysokých tržních úrokových sazeb, ale také konzervativní přístup skupiny k poskytování nových hypotečních úvěrů.

Vzhledem k finančním výsledkům za první pololetí roku 2023 a celkové makroekonomické a tržní situaci zvýšila banka svůj výhled minimálních cílů na období 2023–2027. Za toto období vedení plánuje dosáhnout minimálního kumulativního čistého zisku ve výši 25,4 miliardy korun, což je o 7,6 procenta neboli 1,8 miliardy korun více než dle předchozího výhledu zveřejněného v únoru 2023. Hlavními faktory jsou nižší očekávané náklady na riziko a nižší efektivní daňová sazba.

Moneta Money Bank je jednou z největších firem obchodovaných na pražské burze. Největším akcionářem Monety je finanční skupina PPF. Usilovala o spojení Monety se svou skupinou Air Bank. Plán ale loni na jaře padl.

Zdroj: Moneta, čtk