Září je pro obchodníky na finančních trzích tradičně špatný měsíc a hrozí, že v roce 2024 bude ještě těžší se v něm orientovat vzhledem k přetrvávajícím otázkám ohledně očekávaného snížení úrokových sazeb ze strany Fed.

Dluhopisy, akcie a zlato v tomto měsíci obvykle zapisují ztráty, protože obchodníci po letní přestávce přehodnocují svá portfolia. Indexy S&P 500 a Dow Jones zaznamenaly své největší procentuální ztráty zaznamenané v období od roku 1950 právě v září. Dluhopisy se propadly v osmi z posledních deseti září, zatímco zlato kleslo pokaždé od roku 2017.

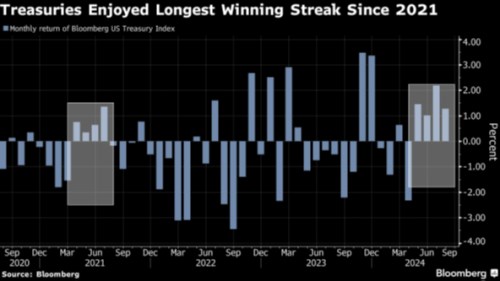

Investoři se tentokrát možná budou muset připravit na ještě bouřlivější období, protože čelí nejistotám včetně klíčové zprávy o zaměstnanosti v USA, která je považována za klíčovou pro rozsah a četnost budoucího snižování úrokových sazeb ze strany Fedu. Akcie obchodované poblíž rekordů a státní dluhopisy těšící se nejdelší měsíční vítězné sérii za poslední tři roky se zdají být zranitelné vůči datovým šokům nebo překvapením z napjatého prezidentského klání v USA.

„S podzimem přicházejí pády, zvláště, když trhy sází tolik na snižování sazeb Fedu a lidé se honí za scénářem 'Goldilocks',“ řekl Vishnu Varathan, vedoucí ekonomického a strategického oddělení banky Mizuho v Singapuru. „Trhy budou nervóznější než obvykle.“

Čerstvě po hektickém srpnu, kdy došlo ke krátkému, ale brutálnímu globálnímu akciovému výkyvu, investoři nyní vzhlížejí k pátečním údajům o zaměstnanosti, které mohou vrhnout světlo na zdraví světové ekonomiky číslo 1 a utvářet trajektorii nadcházející kampaně Fedu na uvolnění měnové politiky. Vzhledem k tomu, že v současné době je do konce letošního roku počítáno se čtyřmi sníženími o 25 bps, existuje zvýšené riziko divokých výkyvů na trhu, pokud Fed na svém zasedání, které skončí 18. září, vyzní méně holubičím tónem, než se očekávalo.

„Zářijová sezónnost má pestrou historii, přičemž odklon od rizika není neobvyklý a ve volebních letech je ještě dramatičtější,“ napsal ve své poznámce Bob Savage, vedoucí oddělení strategie ve společnosti BNY. „Existuje pocit, že nadcházející zpráva o zaměstnanosti v USA určí směr pro zbytek roku.“

Index S&P 500 klesl v každém z posledních čtyř září a tentokrát mohou mít údaje o počtu pracovních míst mimo zemědělství pro americké akcie větší váhu. „Trh je v současné době tažen několika technologickými akciemi s megavaluacemi, což jej činí zranitelným vůči výrazným poklesům, pokud tyto akcie oslabí,“ řekl Manish Bhargava, výkonný ředitel společnosti Straits Investment Management v Singapuru. „Jakékoli překvapení by mohlo vést k rychlému rozpouštění pákových pozic.“

Dalším zdrojem volatility je první televizní debata viceprezidentky Kamaly Harrisové a bývalého prezidenta Donalda Trumpa, která se uskuteční příští týden a která je považována za klíčovou pro dynamiku jejich kampaní v době, kdy volby vstupují do své závěrečné fáze. Jedním z rizik je „představa sporných voleb, jakých jsme byli svědky v roce 2000,“ napsala ve své zprávě Amy Wu Silverman, vedoucí oddělení derivátových strategií ve společnosti RBC Capital Markets. Zatímco předseda Fedu Jerome Powell „do značné míry odstranil jakoukoli debatu na téma ‚Sníží, nebo nesníží?‘ pro zářijové snížení sazeb, velkou otázkou je 'O kolik?“.

Vzhledem k vysokým sázkám bude podle stratégů klíčem k orientaci na trzích opatrnost. Podle RBC Capital Markets vypadá hedging „již delší dobu levně“, zatímco LPL Financial vidí příležitost v amerických komunikačních službách, energetických a zdravotnických akciích. Aby současná trajektorie akciových trhů zůstala zachována, bude podle BNY nutný ekonomický růst a uvolněná měnová politika.

„Připoutejte se a zajistěte si dodatečnou ochranu,“ dodal Hebe Chen, analytik společnosti IG Markets.

Zdroj: Bloomberg