Gene Munster z Deepwater Asset Management míní, že DeepSeek a jeho model umělé inteligence výrazně nemění „AI trade“ na akciovém trhu, Aswath Damodaran z NYU má výrazně jiný názor. Svůj názor přidává i Nassim Taleb, zatímco poukazuje na trh držící se dlouhodobého trendu.

AI trade nedotčený? Gene Munster z Deepwater Asset Management na CNBC uvedl, že je těžké s ohledem na zveřejněné výsledky Tesly pochopit, proč akcie roste. U „je vše o investicích“, podle některých komentářů se přitom dá čekat, že velké technologické společnosti budou v roce 2026 už investovat „stovky miliard dolarů“. Takový vývoj by byl pozitivní zejména pro společnost NVIDIA. I přesto, „co se děje v Číně.“ Tedy i přes úspěchy, které slaví čínské modely umělé inteligence.

Munster míní, že i kdyby se objevovaly nové AI modely, které by byly podobně efektivní jako ten od čínské DeepSeek, stále bude třeba investovat do podpůrné infrastruktury, na které by umělá inteligence běžela. To je pozitivní pro společnost NVIDIA a celkový „AI obchod zůstává stále v podstatě nedotčený“.

Jednodenní korekce akcií společnosti NVIDIA z tohoto týdne přitom podle CNBC vytvořila největší jednodenní ztrátu v dolarovém vyjádření, která byla zaznamenána v celé historii akciových trhů. Aswath Damodaran z NYU k tomu uvedl, že kdyby nešlo o tak velké částky, byl by to hlavně mimořádně zajímavý příběh. Připomněl, že během minulého víkendu došlo k výrazné změně celkového příběhu točícího se kolem AI.

Do té doby se totiž podle experta předpokládalo, že na umělou inteligenci lze sázet zejména koupí akcií této společnosti, protože ta vyrábí ty nejvýkonnější čipy vhodné pro tuto technologii. K tomu jsou potřeba velká datová centra, do kterých masivně investují velké technologické firmy, které pak budou schopny díky těmto investicím generovat zisky z aplikací umělé inteligence.

To, že čínská DeepSeek přišla s výkonným modelem, který stál řádově nižší částky než modely z USA, podle Damodarana působí jako výkřik „císař je nahý“. Model od DeepSeek by pak podle něj měl znamenat, že trh s aplikacemi AI bude větší, než se předpokládalo, ale zároveň nebude pro firmy tak ziskový. To se týká i velkých společností, které nyní investují do infrastruktury a akciové trhy by na to podle Damodarana měly reagovat. „Změnil se výhled na monetizaci,“ dodal expert s tím, že na trhu bude existovat větší tlak na komoditizaci. Takový vývoj by tedy měl nahrávat zejména běžným spotřebitelům.

Damodaran v uvedené souvislosti připomněl výrazné změny v maloobchodě, ke kterým došlo během posledních dvaceti let. Způsobily je internetové společnosti a „nakonec z nich netěžil jen a jemu podobné firmy, ale hlavně spotřebitel.“ U umělé inteligence a souvisejících investic přitom byly investiční teze podle profesora už příliš nafouknuté a on sám je podle svých slov rád, že poslední vývoj přispěl k tomu, že se „vrátily blíže k zemi“.

NVIDIA očima Taleba: Nassim Taleb na Bloombergu odpovídal na dotaz týkající se akcií společnosti NVIDIA. Podle něj by korekce měly být vnímány v kontextu toho, jak moc akcie celkově posilovala. K tomu mají lidé „tendenci všímat si pádů více než vzestupů“. Investice do této akcie přitom stojí na předpokladu, že firmy budou kupovat její čipy a „nikdo nepřijde s nějakým jiným nápadem“. Jenže k tomu může podle Taleba dojít a ukazuje na to úspěch čínské DeepSeek.

Přílišná závislost na nějaké firmě je podle experta riziková a historie navíc ukazuje, že společnost, která přijde s nějaký novým produktem, nemusí být nakonec ta, která na nových trzích uspěje. K tomu dodal, že „kdybyste chtěli v letech 1998 a 99 investovat do budoucnosti internetu, koupili byste akcie společnosti Alta Vista. Jenže pak přišel a kde je dneska Alta Vista?“

Taleb na závěr rozhovoru zmínil „fragilitu“, která na trhu pramení z toho, jak moc byla v poslední době jeho celková kapitalizace tažena nahoru několika málo společnostmi. Pokud by přitom u akcií, jako je NVIDIA, dál docházelo ke korekcím, podle experta by šlo o vývoj odpovídající historickým zkušenostem. Jenže „pokud něco vzroste z nuly na deset a pak to koriguje na devět, lidé začnou panikařit“.

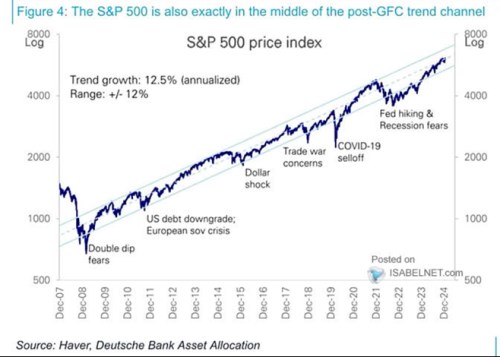

Americké akcie ve středu růstového pásma: v následujícím grafu ukazuje vývoj amerického trhu od roku 2007 s tím, že index S&P 500 je nyní téměř přesně ve středu pásma nastaveného po finanční krizi. Průměrný růst trhu přitom podle obrázku dosahoval 12,5 % ročně:

Zdroj: X

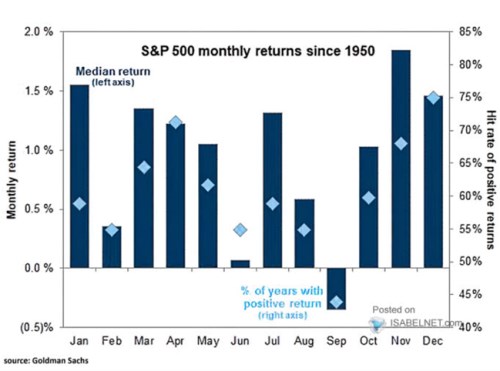

Návratnosti během roku: S příchodem druhého měsíce roku si můžeme připomenout graf od , který ukazuje, jaké jsou průměrné návratnosti trhu během jednotlivých měsíců. Leden obvykle patří mezi ty silnější, opak platí o únoru. Zdaleka nejhorším měsícem bylo historicky září, nejlepším naopak listopad:

Zdroj: X