Čína je pod velkým tlakem, aby „poskytla závazky týkající se krádeží duševního vlastnictví, nuceného transferu technologií, omezení přístupu na trh, cel a dalších překážek podnikání v Číně.“ Tvrdí to investor Bill Ackam. A Christopher Wood z Jefferies prezentoval na Bloombergu razantní názor, podle kterého si americké trhy už nikdy nesáhnou na vrcholy dosažené na konci minulého roku.

Čína je pod větším tlakem? Investor Bill Ackman na X píše, že podle některých názorů „Čína zaujímá velmi dlouhodobý pohled a může díky němu „vyhrát“ obchodní válku s USA. Spojené státy jsou totiž podle konvenčního pohledu mnohem krátkodobějším hráčem.“ Problém s tímto pohledem ale podle investora spočívá v tom, že čím déle cla a spory trvají, tím větší motivaci má každá společnost, která vyrábí v Číně, přesunout se do Indie, Vietnamu, Mexika, USA nebo jiné země. Čína to musí chápat, a proto by měla být vysoce motivována k co nejrychlejšímu uzavření obchodní dohody.

Jinak řečeno, „čím déle trvají vysoká cla, tím větší je pravděpodobnost, že na Čínu se nelze dlouhodobě spolehnout, pokud jde o zdroje nebo výrobu.“ To platí pro americké i neamerické společnosti. A podle Ackmana zejména pro malé firmy, které nemají prostředky na to, aby současnou bouři jen tak přečkaly. K tomu expert dodává: „Pokud by cla přetrvávala, naše vláda by mohla poskytnout půjčky, které by firmám pomohly zvládnout jejich přechod z Číny. Ale nemyslím si, že to bude nutné.“

Cla jsou překážkou i pro velké společnosti, ale jejich větší finanční zdroje jim umožňují lépe zvládat současnou zátěž, dokud nebudou moci přesunout výrobu mimo Čínu. „Čína i USA jsou velmi motivovány k tomu, aby co nejrychleji snížily cla na rozumnější úroveň – řekněme o 10 % až 20 %. Jediné, co brání snížení cel na rozumnější úroveň, je strach vedení obou zemí, že budou vypadat jako slaboši. Zároveň obě země vědí, že 145% cla musí být snížena. Snaží se jen řídit svou diplomacii tak, aby jasně ukázaly, že se jedná o společné rozhodnutí, a ne o to, že jedna země ustoupila jako první.“

Investor pokračuje následující úvahou: „Představme si, že se USA a Čína dohodnou na 180denní pauze, která by umožnila uskutečnit vzájemná jednání. Jakmile bude tato přestávka oznámena, Čína bude velmi motivována k co nejrychlejšímu uzavření dohody, zatímco USA mají čas na své straně. To z toho důvodu, že čím déle cla trvají, tím větší je poškození reputace Číny jako spolehlivé země pro podnikání. A tudíž vyšší pravděpodobnost, že americké i neamerické společnosti z Číny odejdou.“

„Škoda už byla napáchána. Jedinou nadějí pro Čínu jako místo pro podnikání je, aby si okamžitě sedla k jednacímu stolu a uzavřela dohodu. Takovou, která by poskytla trvalé závazky týkající se krádeží duševního vlastnictví, nuceného transferu technologií, omezení přístupu na trh, cel a dalších překážek podnikání v Číně. Pokud se Čína místo toho tvrdohlavě rozhodne vytrvat a nejednat kvůli hrdosti nebo jiným emocionálním problémům, utrpí mnohem závažnější a trvalejší ekonomické důsledky,“ míní investor.

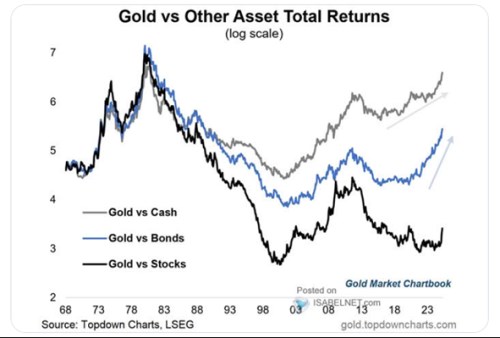

Zlato a ostatní aktiva: Graf od Top Down Chjarts porovnává návratnost zlata s krátkodobými dluhopisy, dlouhodobými obligacemi a akciemi. Ty ze srovnání vychází nejlépe – od roku 1968 zlato vůči nim oslabilo, i když relativní návratnost obou aktiv prochází výraznými cyklickými a strukturálními vlnami. Ve srovnání s dluhopisovými trhy si pak žlutý kov vede lépe, ale i zde vidíme velkou proměnlivost.

Zdroj: X

Americké trhy cestou těch japonských? Christopher Wood z Jefferies prezentoval na Bloombergu razantní názor, podle kterého si americké trhy už nikdy nesáhnou na vrcholy dosažené na konci minulého roku. Dodal, že vývoj by tedy měl být podobný jako v Japonsku poté, co tam praskla investiční bublina a japonské trhy se dostaly do dlouhodobého útlumu. Jedním z předpokladů takového vývoje je podle experta oslabující dolar. On sám odhaduje, že se americká měna nyní skutečně dostala na začátek dlouhodobého trendu oslabování.

Wood míní, že investoři by se nyní měli více zaměřovat na akcie mimo USA včetně Evropy a Číny. Důkazem toho, že trhy v USA se už podívaly na své nejvyšší vrcholy, má podle stratéga být obrovský optimismus kolem amerických akcií z konce minulého roku, včetně úvah o americké výjimečnosti. K tomu americké trhy dosáhly mimořádně vysokého podílu na celkové kapitalizaci světových akciových trhů. Tento podíl by byl podle experta přehnaný i v případě, že by si americké hospodářství vedlo dobře.

Současná politika vlády Spojených států v oblasti cel jen přidává tlak na ústup amerických trhů. Cla jsou ale „velmi špatnou zprávou pro všechny“. K tomu stratég dodal, že americká výjimečnost není u konce, protože na finančním poli nikdy ve skutečnosti neexistovala. Výjimkou je to, že dolar se používá jako globální rezervní měna, ale Trump svou politikou podkopává i tuto oblast. Rally na akciovém trhu v USA je nyní tažena tím, že Trump otáčí u cel, celkově jsou ale podle experta atraktivnější evropské trhy. Katalyzátorem v Evropě jsou změny ve fiskální politice Německa, zatímco katalyzátory v USA jsou hlavně negativní.

Pokud by v USA „cla náhle zmizela“, je tu podle experta stále téma vysokých investičních výdajů na umělou inteligenci. „DeepSeek moment“ totiž podle stratéga naznačuje, že velké jazykové modely se mohou stát „komoditou“, a to by mohlo táhnout dolů návratnost provedených investic. Cla jsou tak problémem, ale i kdyby nebyla, trhy by se začaly zaměřovat na toto téma investic do AI. „Přidával bych do portfolií Čínu, Evropu, Japonsko a Indii, tam je dobré se diverzifikovat směrem od USA“. Trump podle stratéga potřebuje dosáhnout obchodních dohod mimo Čínu, z toho by měly těžit právě země jako Indie a Japonsko.

Pozitivně se expert nedívá ani na americké vládní dluhopisy, spíše by kupoval americké dluhopisy korporátní. „Americké korporace mají mnohem silnější rozvahy než americká vláda,“ dodal. S tím, že nemá pevný názor na to, zda v USA přijde recese, ale je jasné, že cla její pravděpodobnost zvyšují.