Po čase se dnes podíváme na valuace jednotlivých sektorů na americkém akciovém trhu. Již nějakou dobu se kolem nich točí komentáře o předraženosti a podobně. Pojďme se jim věnovat více do detailu.

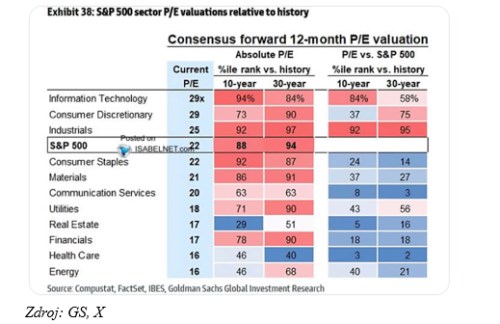

Následující graf v první sloupcové části ukazuje výši poměru cen akcií k ziskům u jednotlivých sektorů. A pak to, jak se toto číslo odchyluje od desetiletého a třicetiletého historického standardu. Třeba u celého indexu S&P 500 tak bylo PE za posledních 10 let výš než to současné (22) jen ve 12 % případů, za posledních 30 let jen v 6 % případů. Tato část tabulky se celkově hojně červená, což ukazuje, že povětšinou jsou valuace více či méně vysoko nad historickými standardy. Výjimkou je zdravotní péče, reality a z části energetika.

Druhá část sloupců se ale naopak převážně modrá. Ukazuje přitom, jak jsou na tom sektory relativně k celému trhu. Většina z nich je nyní z historického pohledu relativně k trhu levná. Co to tedy znamená dohromady? Většina trhu je nyní více či méně nad svými historickými standardy. U sektorů jako IT a průmysl to platí tak moc, že táhnou celé PE trhu hodně nahoru. A relativně k němu je tak zbytek trhu poměrně „levný“. Je to tedy ale taková levnost způsobená extrémní drahostí určité části trhu.

I výše uvedené ukazuje relativitu výrazů levný a drahý. A celkově mohou být ve vztahu k valuačním násobkům a porovnávání s historií zavádějící. Proč? Představme si akcii, která po roky vyplácí stabilní dividendu ve výši 10 dolarů ročně a požadovaná návratnost u ní je 10 %. Hodnota a cena na trhu u takové akcie dosahuje 100 dolarů (10/10 %). Poměr ceny k dividendě je tak na hodnotě 10. Firma ale také investovala a nyní je díky tomu schopná zvyšovat dividendu o 2 % ročně (místo předchozí stagnace). To sdělí veřejnosti a hodnota a cena na trhu tak vyskočí na 125 dolarů (10/ (10 % - 2 %)). A valuační poměr ceny k dividendě se dostane z 10 na 12,5.

Pokud by někdo na tento vývoj hleděl čistě z pohledu současných a historických valuačních násobků, dospěl by k názoru, že ona akcie je nyní „drahá“. Protože její valuace jsou 25 % nad historickým standardem. Jenže akcie byla a stále je férově naceněná. Změnil se totiž její fundament, její schopnost generovat hotovost a vyplácet dividendy. Výrazy jako „levný a drahý“ by se z tohoto pohledu měly používat pokud je cena nad (odhadovanou) hodnotou akcie. V uvedeném příkladu by akcie byla drahá třeba ve chvíli, kdy by se po změně růstového profilu cena dostala například na 140 dolarů. Tedy kdyby přestřelila hodnotu.

Z tohoto pohledu se tak nyní můžeme ptát, zda je americký trh skutečně drahý, či zda jsou jeho valuace jen nad historickým standardem (ale ne drahé – ne nad jejich hodnotami). U trhu se již nějaký čas také evidentně mění růstový profil a to díky novým technologiím v čele s AI. Odpověď na uvedenou otázku ale nikdo nezná – nikdo přesně neví, co tyto technologie udělají s ekonomikou a zisky a dividendami. Ale i tak snad může mít výše uvedené nějaký přínos. Třeba když slyšíme, jak někdo hovoří o drahém (či levném trhu):

Hovoří ve skutečnosti o tom, že se prostě jen podíval na PE, či jiné valuační násobky a srovnal je s historií? Nebo si udělal nějaký skutečný odhad hodnoty a vyšlo mu, že je pod, nebo nad cenami na trhu? S jakým dlouhodobým růstem zisků v něm pracoval?