Tržní mágové se od propuknutí eurokrize při hodnocení akcií v Evropě rozdělují na dva základní tábory. První z nich radí, aby investoři od těchto titulů dali ruce pryč, protože dlouhodobé problémy eurozóny z nich dělají v podstatě toxická aktiva. Druhý tábor v podstatě říká, že vše se po čase k lepšímu obrací a nízké ceny jsou i zde příležitostí k nákupu. Téma je to výživné, jednou z možností, jak ho uchopit, je srovnat valuace euro a US trhu.

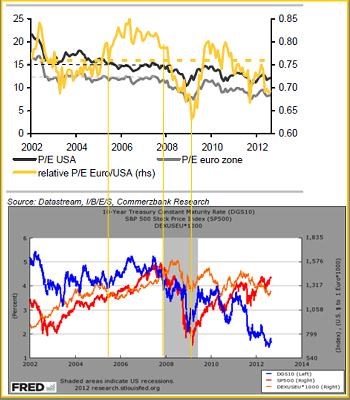

V prvním grafu je vývoj PE amerických akcií (černě) a akcií eurozóny (šedě). Je patrné, že evropské akcie se dlouhodobě a v čase bez výjimky obchodují s valuačním diskontem. Vývoj jeho konkrétní výše je vyznačena žlutě – jde o poměr euroPE a US PE. Na počátku roku 2002 se evropské akcie (EuroStoxx50) obchodovaly s cca 25 % valuačním diskontem, nyní je tento diskont cca 30 %, maxim dosahoval v roce 2009 (více než 35 %) a nejmenší byl v roce 2006 a 2007 (15 - 20 %). Povšimněme si také, že PE obou trhů nejdou nikdy proti sobě. Mezera mezi nimi se tedy prohlubuje, či uzavírá, vždy jen v rámci stejnosměrného pohybu. Nedochází tak k tomu, že by valuace v USA rostly a v Evropě klesaly, či naopak.

Z grafu je patrné i to, že určitým standardem mohlo být pro akcie v USA v předkrizových letech PE 15, v Evropě to bylo spíše PE 12 – 13. Jak zde občas spekuluji, o návratu na obě úrovně mohou trhy již delší dobu jen snít, nenapomáhá mu už ani QErvítkování. Za pozornost, respektive připomenutí si, stojí i to, jak valuace trendově klesají. O tom, zda jde o špatné ocenění trhu, či návrat do reality můžeme dlouze diskutovat (a také to tu občas dělám). A všimněme si, jak prudce klesly valuace v roce 2002, jak se poté pokusily o návrat na předchozí úrovně a jak trh poté postupně stále více chápal, že to je nereálné a stabilizoval se na znatelně nižších úrovních než před rokem 2001. V podstatě stejný vývoj vidíme po roce 2007, jenom na nižších úrovních.

Ale zpět k tématu. Čtenář jistě dychtí po tom, zasadit popsaný diskontní vývoj do celkového obrázku na trzích. K tomu slouží druhý graf. Z něj je vidět, že uzavírání valuační euro-US mezery probíhá v býčích dobách, kdy oslabuje dolar (oranžově), rostou akcie (červeně) a výnosy vládních dluhopisů mají tendenci k růstu (modře). Víme, že PE je obecně dáno výplatním poměrem (poměrem dividend a zisků), požadovanou mírou návratnosti na investice do akcií (bezrizikovým výnosem a rizikovou přirážkou) a očekávaným růstem zisků. Kandidáty na uvedené rozdíly v PE jsou tedy zejména rizikové přirážky a očekávaný růst, jde přitom o vzájemně propojené oblasti – čím vyšší očekávaný růst, tím nižší rizikové prémie a naopak. Výše uvedené pak celkově naznačuje, že evropské akcie jsou prostě plošně považovány za rizikovější než americké tituly. Citlivost (beta) jejich valuace na globální změny v růstově-rizikovém profilu tak je vyšší, než u amerických titulů. Zajímavé je, že tato citlivost se s eurokrizí nijak výrazně neprohloubila.

Všimněme si tak, že evropský valuační diskont se po nafouknutí v roce 2009 prudce smrštil, což koresponduje s masivním přepnutím trhů na pozitivní vztah k riziku – trhům se opět začala líbit i aktiva mimo „bezpečné“ Spojené státy. Dochází tak k prudkému poklesu diskontu, v roce 2010 se ale začínají naplno projevovat slabé stránky periferie i celé eurozóny a diskont trendově roste (poměr euroPE a US PE klesá). Je ale spíše s podivem, že se nevyšplhal výše – na podobných úrovních jako dnes se pohyboval i kolem roku 2003. A tehdy byl například růstově-inflační výhled v USA znatelně nad tím dnešním (soudě podle výnosů dluhopisů).

Zbývá se zeptat, proč i v býčích dobách určitý eurodiskont přetrvává. Nasnadě jsou samozřejmě odpovědi typu euroskleróza a asi nebudou daleko od pravdy. K této množině faktorů se navíc dnes přidává to, že USA mají rostoucí nabídkovou výhodu - stlačený náklad práce a přístup k levné energii ve formě plynu (a zatím jim, zdá se, nevadí, že jim kvůli HF občas z vodovodního kohoutku proudí i metan).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.