Ve čtvrtek nás čeká další klíčové zasedání Evropské centrální banky, kde Mario Draghi může zase o něco přitvrdit ve svém boji s evropskou hospodářskou recesí. Na svém posledním zasedání 2. května ECB snížila klíčovou úrokovou sazbu o 25 bps na rekordních 0,5 %. Od květnového zasedání se toho v evropské ekonomice příliš nezlepšilo, a tak mnoho analytiků očekává další kroky na podporu ekonomiky.

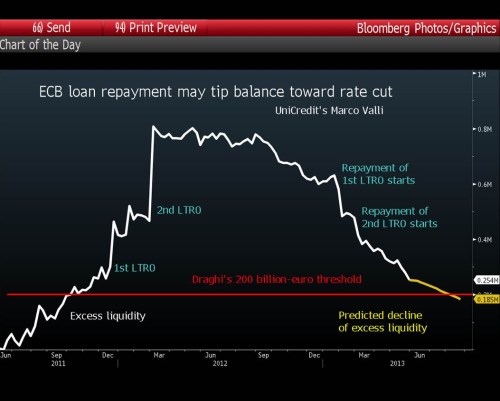

Jednou z možností, ke které by ECB mohla přistoupit, je další snížení sazeb o 25 bps, ale podle průměrného odhadu analytiků k tomu Draghi nepřistoupí. Analytici svůj odhad odůvodňují určitým zlepšením spotřebitelského sentimentu, oživením v průmyslu a květnovým nárůstem jádrové inflace. Podle hlavního evropského ekonoma Global Research, Marca Valli, je však snížení sazeb zcela reálné, což zakládá na soustavném poklesu přebytečné likvidity na evropských finančních trzích s tím, jak evropské banky postupně splácejí své půjčky (viz graf). Banky totiž splatily již téměř třetinu z tzv. LTRO půjček ve výši miliardy euro, které jim ECB poskytla během vrcholu dluhové krize. Další pokles likvidity na trzích by totiž mohl vést k růstu sazeb, co by bylo v rozporu s cílem ECB.

Vývoj volné likvidity na evropských finančních trzích

Podle analytiků se mnohem pravděpodobnější jeví snížení depozitní sazby pro banky, která je nyní již na nule. V praxi by to znamenalo, že banky budou za své úložky v ECB ještě muset platit, od čeho si ECB slibuje oživení úvěrové aktivity. Carsten Brzeski, ekonom ze společnosti , před tímto krokem varoval slovy: „Minulé zkušenosti z jiných zemí ukazují, že negativní sazby byly používány spíše k oslabení měnového kurzu než ke stimulaci úvěrů. Hrozí totiž, že banky paradoxně zvýší své úrokové sazby na úvěrech, aby tím smazaly ztráty z negativních úroků u centrální banky. I když jsou technicky možné, domníváme se, že negativní depozitní sazby představují pro ECB až příliš vysoké riziko na to, aby si dovolila je implementovat.“

Další možností, jak stimulovat ekonomiku, je představení úvěrového programu pro malé a střední podniky (SME). Podle analytiků RBC Capital by ECB mohlo přijít s určitým progresem při vypracování tohoto plánu, avšak analytici švýcarské varují, že postup ECB v tomto ohledu bude jen velice pomalý a může trhy spíše zklamat. Problém SME je nejaktuálnější pro Španělsko a Itálii, kde tyto podniky tvoří páteř ekonomiky, a kde zaznamenaly nárůst úroků na nepříjemné úrovně, zatímco v Německu se tyto sazby pohybují na rekordních minimech. Draghi navíc v minulosti několikrát potvrdil svůj pohled na danou problematiku, když tento problém vnímá spíše jako problém slabých bankovních rozvah, a zároveň odmítl, že by ECB měla plnit roli komerčních bank.

ECB sice spolupracuje s Evropskou investiční bankou, aby zlepšila přístup SME k financování přes vydávání cenných papírů krytých aktivy, avšak komentáře představitelů těchto orgánů sami tvrdí, že se jedná o dlouhodobou záležitost. Analytici navíc k tomu uvádějí, že se nejedná o žádnou novou iniciativu a trhy by tak mohly mít v tomto ohledu spíše zaděláno na zklamání. V této oblasti se navíc nalézají řešení i bez pomoci ECB, když německá vláda nedávno oznámila dohodu se Španělskem ohledně půjčky kolem miliardy eur pro podporu úvěrů SME.

Vedle spekulací ohledně potenciálních kroků ECB je jisté, že bude zveřejněná nová predikce hospodářského růstu. V březnu ECB odhadovala pro země eurozóny letošní pokles HDP o 0,5 % a pro rok 2014 očekávala procentní růst. Analytici RBC, , Daiwa Capital, Morgan Stanely a věří, že na čtvrtečním zasedání budou tyto odhady mírně revidovány směrem dolů, stejně jako inflační odhady kvůli nižším cenám ropy a neuskutečněnému zvýšení DPH.

(Zdroj: CNBC, Bloomberg)