Když začala americká centrální banka ve snaze krotit inflaci zvyšovat sazby, vzrostly obavy z recese. Ta se však nedostavila, a postupně se začaly množit úvahy o tom, že americké hospodářství, včetně firemního sektoru, se posunulo k nižší citlivosti na sazby. Pár úvah k tomuto tématu, včetně té o vyšším samofinancování firem:

1. Rozhodují finanční podmínky

Už před řadou let přišel se studií, podle které americká ekonomika skutečně ztrácí citlivost na sazby, ale zachovává si citlivost na finanční podmínky (nebo ji dokonce zvyšuje). Tyto podmínky jsou obecně dány tím, jak se sazby centrální banky projeví (či neprojeví) na výnosech dluhopisů a následně třeba na hypotéčních sazbách. Jak se sazby Fedu (ne)projeví na dolaru, cenách akcií, popřípadě sazbách úvěrů od bank a dalších podobných cenách. Různé indexy finančních podmínek jsou různě nadefinované, ale myšlenka zůstává stejná – sazby centrální banky jsou „jen“ vstupem pro trhy, které je přemelou na to, co už skutečně vstupuje do reálné ekonomiky.

Ve výsledku tak může dojít i k situacím, kdy sazby jdou jedním směrem a třeba výnosy dlouhodobějších dluhopisů druhým. Jinak řečeno, sazby by měly například svým poklesem ekonomice pomáhat, ale výnosy jí začnou růstem naopak brzdit. Došlo k tomu třeba na podzim minulého roku, kdy dluhopisové trhy vyhodnotily pokles sazeb jako vyšší riziko opětovných inflačních tlaků. Trhy tehdy dělaly „práci proti Fedu“. Jindy zase mohou finanční podmínky jít směrem k uvolnění v době, kdy Fed nedělá nic, ale o uvolnění uvažuje. Pak se dá hovořit o tom, že trhy (finanční podmínky) dělají práci za Fed.

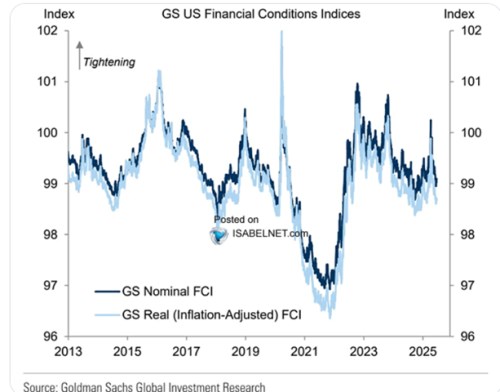

Rád tu tedy občas připomínám, že na sazbách celkově tolik nezáleží – spíše na oněch finančních podmínkách. Jejich dlouhodobější vývoj ukazuje graf. Nyní, po skokovém „celním“ utažení Fedu, opět pomáhají. Pokud bychom tedy předpokládali, že je namístě spíše uvolňování než utahování:

Zdroj: X

2. Vyšší samofinancování vede ke snížené citlivosti na sazby?

V uvedené souvislosti lze zaznamenat i názor, že velké technologické společnosti, popř. i další, mají díky vysoké ziskovosti také vysokou schopnost samofinancování. Nemusí si tedy pro financování svých investic chodit pro kapitál na trh. A tudíž jsou podle některých názorů méně citlivé na sazby – nezajímá je, zda sazby Fedu rostou, nebo klesají, a spolu s tím se mění úvěrové sazby, požadované výnosy korporátních dluhopisů a podobně. Takový argument je ale dost zjednodušený. Proč?

Minulý týden jsem ukazoval vývoj obrovských investic tzv. hyperscalerů, souvisejících do značné míry s AI. Jde právě o firmy, které jsou schopny tyto investice pokrýt svým volným tokem hotovosti. Ale říci, že je proto nezajímají sazby, bych si já nedovolil. Jednoduše proto, že každá společnost by měla mít nějaký způsob, jak hodnotit efektivitu investic – jak hodnotit jejich návratnost. Můžeme říci, že jde jen o hrubé odhady či dohady. Ale to platí plně i v případě, že si říkají o kapitál někde jinde a někdo jiný musí posoudit, zda se věc zaplatí. A v každém případě je jádrem takového procesu požadovaná návratnost investice.

Ona požadovaná návratnost je pak dána tím, jaké jsou bezrizikové sazby a jaká je odpovídající riziková prémie. Za bezrizikové sazby jsou většinou brány výnosy dlouhodobých dluhopisů. Výše jsem řekl, že ty se nemusí vždy pohybovat v souladu se sazbami centrální banky – a to stále platí. Ale u všech firem bez ohledu na míru samofinancování. A v kontextu výše uvedeného platí, že pokud firma financuje své aktivity a investice hodně z vnitřních zdrojů, nic se nemění na tom, že měřítkem a laťkou úspěšnosti je pokrytí požadované návratnosti. Pokud řekneme, že samofinancující se firma se nezajímá o sazby, pak efektivně říkáme, že rezignovala na nějaké byť jen základní hodnocení efektivity investic. Tedy mimo jiné i na to, zda není lepší peníze dát jinam.

Modelový příklad: Sazby půjdou nahoru a s nimi i výnosy dluhopisů, včetně korporátních. Jedna firma tak zamítne investiční projekt, protože s novými výnosy dluhopisů, respektive s novou celkovou požadovanou návratností, se už nevyplatí. Druhá firma je schopná podobný projekt financovat ze svého, ale v principu by jej také neměla podniknout, protože ani u ní se nezaplatí – nepokryje požadovanou návratnost kapitálu, odvíjející se od toho, jaké jsou jeho ceny na trhu a jaké je riziko projektu.

Celá úvaha o menší citlivosti na sazby jako funkci samofinancování začne dávat nějaký smysl, pokud existují frikce na straně samotné schopnosti získat vnější kapitál – ale to už je z trochu jiného soudku.