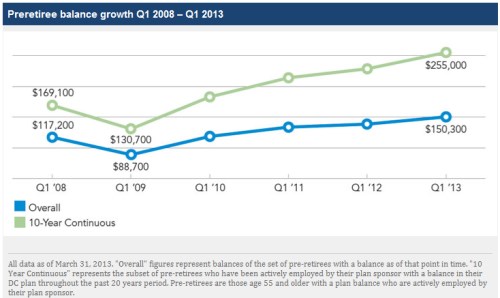

Nárast akciových trhov na historické maximá v prvom kvartáli 2013 okrem iného spôsobil aj nárast hodnoty dôchodkových fondov v USA na rekordné maximá. Priemerná hodnota dôchodkového fondu (plánu 401(k) a pod.) k 31.3.2013 dosiahla 80 900 dolárov. Pre sporiteľov, ktorí boli nepretržite zamestnaní počas posledných 10 rokov, to bolo až 255 000 dolárov, čo je doteraz najvyššia zaznamenaná hodnota. Pre mnoho sporiteľov bolo asi ťažké predstaviť si takýto výsledok počas finančnej krízy z roku 2008. No ako ukázal nedávny prieskum spoločnosti Fidelity, až 56% investorov, ktorí boli vtedy „vydesení a zmätení“ sa teraz cítia byť „sebavedomí a pripravení“. Poďme sa teda pozrieť, aký bol skutočný dopad poslednej finančnej krízy na stav dôchodkových účtov, kto z nej najviac profitoval a ako by sme sa z nej mohli poučiť. Analýzou viac ako 12 miliónov účtov individuálnych sporiteľov na dôchodok dospela spoločnosť Fidelity k nasledujúcim záverom:

1, Držte sa plánu - mnoho sporiteľov, obzvlášť starších ako 55 rokov, bolo najviac zraniteľných prudkým poklesom finančných trhov. Napriek tomu sa väčšina z nich na konci sledovaného obdobia dostala znovu do čiernych čísiel. Stále pracujúcim sporiteľom, ktorí pokračovali v investovaní nepretržite aj počas posledných 10 rokov, stúpla hodnota portfólia počas posledných 5 rokov z 169 100 dolárov (k 31.3.2009) na 255 000 dolárov (k 31.3.2013), čo predstavuje viac ako 51% nárast. Prevažná väčšina (až 57%) tohto nárastu bola spôsobená celkovým rastom finančných trhov, zvyšných 43% môžeme pripísať dodatočným vkladom (kombinácia príspevkov od zamestnávateľa a zamestnanca mínus prípadné výbery).

Zdroj: Fidelity

Ešte lepšie sa darilo mladším účastníkom, ktorí si mohli dovoliť mať vyššiu alokáciu portfólia v akciách a boli tak schopní podieľať sa na zotavení trhov v ešte väčšej miere. Sporiteľom narodeným v rokoch 1979-1991 za rovnaké obdobie piatich rokov stúpla hodnota portfólia až o 145%. Pri generácii narodenej v rokoch 1964-1978 to bolo 97%. Mladší účastníci sa ale naučili aj veľmi dôležitú lekciu – nikto nedokáže predpovedať pohyby finančných trhov, no napriek tomu je dôležité „zostať v hre“ a pokračovať v investovaní podľa vytýčeného plánu, čo sa nakoniec ukázalo byť optimálnou stratégiou aj počas poslednej finančnej krízy.

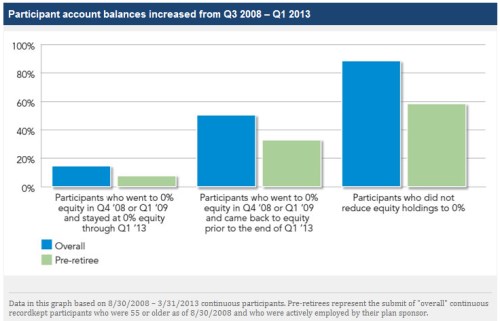

2, Snaha časovať trh sa nevypláca - aj keď bolo určite lákavé snažiť sa o zmeny v portfóliu za účelom vyhnúť sa stratám v očakávaní poklesov finančných trhov, historické dáta ukazujú presný opak. Nasledujúci graf zobrazuje rozdiely v troch skupinách sporiteľov: tých, čo znížili svoju expozíciu voči akciám na 0% v poslednom kvartáli 2008 a prvom kvartáli 2009 a nikdy sa už k akciám nevrátili (vľavo); tých, čo síce znížili podiel akcií na 0%, no v prvom kvartáli 2013 sa k akciám vrátili (v strede); tých, čo držali akcie počas celej doby a nerobili v portfóliu žiadne zmeny (vpravo).

Zdroj: Fidelity

Ako môžeme vidieť, rozdiely v raste sú markantné. Najlepšie sa darilo tým investorom, ktorí odolali túžbe robiť zmeny vo svojej stratégii. Investori, ktorí koncom roku 2008 opustili akcie a už sa k nim nevrátili, zaznamenali nárast svojho investičného majetku len o 14,7%, čo je iba šestina nárastu (+88,4%), ktorý zaznamenali disciplinovaní investori.

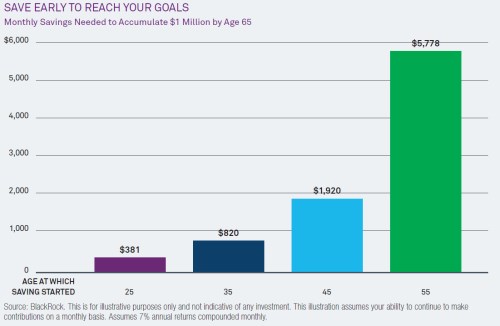

Dôležitosť skorého začiatku a pravidelného investovania zobrazuje aj nasledujúci graf. Na ňom môžeme vidieť, akú sumu by musel investor mesačne investovať, aby dosiahol v čase odchodu do dôchodku (v tomto prípade 65 rokov) hodnotu portfólia 1 milión dolárov (pri predpokladanom raste investície o 7% p.a.). Ak by si začal šetriť už vo svojich 25 rokoch, stačilo by mu na naplnenie tohto cieľu odkladať iba 381 dolárov mesačne. Ak by začal investovať až od dvadsať rokov neskôr ale muselo by to byť už 1920 dolárov mesačne.

Zdroj:

3, Vydržte - aj keď asi jediným predvídateľným faktorom na finančných trhoch je práve ich nepredvídateľnosť, história nám neustále dokazuje, že dodržiavanie rozumnej investičnej stratégie je nakoniec vždy lepšia cesta ako unáhlené rozhodnutia. Zaujatie dlhodobého prístupu k investovaniu a existencia rozumného investičného plánu je teda bez ohľadu na aktuálnu situáciu na finančných trhoch rozhodujúca. Kľúčom k úspechu je teda participácia, nie panika.

(Zdroj: Fidelity Investments, BlackRock)