Rakouská bankovní skupina potvrdila, že navýšení kapitálu skrze emisi nových akcií vedlo ke snížení podílů vedoucích investorů ve skupině. Díky kombinaci přímého a nepřímého vlastnictví ale narostl vliv nadace Stiftung jako hlavního akcionáře.

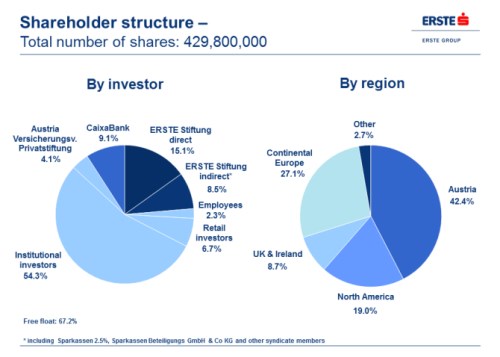

Skupina k 29. dubnu 2013 (předchozí report akcionářské struktury) uváděla u nadace Stiftung 20,1% podíl při celkovém počtu akcií 394.568.67 ks. K 26. červenci vykazuje ovládání 15,1% přímo a dalších 8,5 % nepřímo při celkovém počtu akcií po navýšení kapitálu 429.800.000 ks. Podíl Caixa Bank, dcery největší španělské spořitelny, klesl na 9,1 % z dřívějších 9,9 %. U rakouského pojišťovacího spolku (kolem Uniqa) podíl klesl na 4,1 % z 4,4 %. Na celkových 54,3 % z 52,5 % narostl podíl institucionálních investorů, na 6,7 % z 5,8 % u retailu. V rukou zaměstnanců je nově 2,3% podíl z dřívějšího 3,0% podílu.

V teritoriální struktuře akcionářů klesl podíl domácích rakouských na 42,4 % z 45,6 % i kontinentální Evropy na 27,1 % z 27,4 %. U Severní Ameriky podíl narostl na 19,0 % z 18,4 %, u Velké Británie a Irska na 8,7 % z 5,7 %.

Akcionářská struktura Erste:

s počátkem července spustila navýšení kapitálu o 660,6 milionu eur s cílem splacení participačního kapitálu včetně státní pomoci v celkovém rozsahu 1,76 miliardy eur a naplnění 10% úrovně běžného tier 1 kapitálového ukazatele dle Basel III do konce roku 2014. Skupina získala participační kapitál v roce 2009 v důsledku finanční krize. Rakousko skupině poskytlo finanční pomoc 1,205 miliardy eur, tedy dvě třetiny. Jedna třetina (559 mil. eur) připadala na soukromé investory. Ke splacení pomoci šéf Treichl dříve uvedl, že neohrozí výplatu dividendy.

reportovala dokončení procesu navýšení kapitálu skrze emisi akcií přednostně do rukou původních akcionářů 18. července. Nejprve umístila nové akcie v předprodeji institucionálním investorům v rámci zrychleného procesu knihování 2. Července, část akcií pak byla předmětem úpisu pro původní akcionáře ve dnech 3. července až 17. července. celkově vydala 35.231.353 nových akcií, dalších 3.374.266 existujících akcií bylo prodáno z rukou největšího akcionáře, nadace Stiftung, v zájmu uspokojení zájmu dalších akcionářů. Akcie byly vydávány po ceně 18,75 eur/akcie.

před úpisem deklarovala, že největší akcionáři, ovládající 37,4% podíl ve skupině, se zavázali k účasti v úpisu (bez stanovení, v jakém rozsahu). Původní akcionáři nakonec uplatnili celkem 61,1 % přednostních práv, čímž jim bylo vydáno 21.414.044 nových akcií za upisovací cenu 18,75 eur/akcie. „Úpis dopadl podle očekávání, čemuž také odpovídá nová akcionářská struktura. Zprávu vnímáme neutrálně,“ shrnul analytik Patria Direct Tomáš Tomčány.

Šéf skupiny Andreas Treichl se již v březnovém komentáři k úsporám, které byly pro letošek nastaveny napříč bankami skupiny, opřel o význam investorů a jejich požadavek na návratnosti jejich investice do skupiny. „Skupina je závislá na svých investorech, kteří jsou především z USA a Velké Británie. Očekávají návratnost své investice. V bankovnictví je to stejné jako v řadě dalších odvětví," uvedl Treichl v březnu. Rozsáhlé úspory, které tehdy oznámila tuzemská Česká spořitelna, jsou součástí opatření, která musejí jít napříč celou skupinou, řekl s tím, že snižovat náklady musejí také dceřiné banky a pobočky v Rakousku, na Slovensku, v Maďarsku i v Rumunsku. Česká spořitelna podle slov generálního ředitele Pavla Kysilky plánuje letos snížit náklady o dvě miliardy korun, proti loňsku to znamená úsporu o desetinu.

(Zdroj: , ČS, Bloomberg)