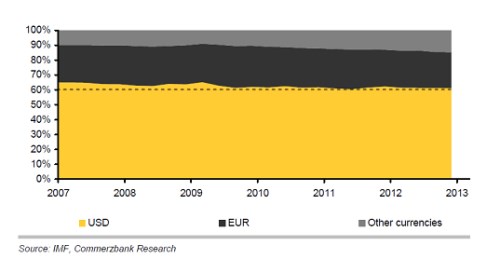

Pravidelnější čtenáři mých zdejších příspěvků jsou si vědomi toho, že v nich obvykle najdou nějaký ten graf. Důvod je prostý – často platí ono „řekne víc než tisíc slov“ a slouží jako důkaz, či podpora toho, co říkám (teorií si můžeme vymyslet kolik chceme, jejich relevanci určují data). Nejzajímavější jsou pak asi grafy s nějakým přelomovým vývojem, prudkými zlomy v trendech, plné překvapivých rozuzlení, či zauzlení. Dnes se podívejme na naprostý opak takových „thriller“ grafů. Neděje se v něm v podstatě vůbec, ale vůbec nic. Jde o podíl dolaru, eura a dalších měn na měnových rezervách ve světě:

S pomocí dodatečně vyznačené hranice na 60 % je rychle vidět, že od roku 2009 ji dolar několikrát „testuje“, ale celkově je jeho podíl na rezervách velmi stabilní. Pokud se něco děje, je to určitý pokles váhy eura. Důvod, proč tento obrázek přináším, je v kontextu současné situace zřejmý. Již toho bylo a bude napsáno dost o tom, že pokud by si jiná země dovolila při tvorbě své fiskální taktiky a strategie to, co Spojené státy, tvrdě by za to zaplatila. Zprvu oslabením měny a růstem výnosů vládních dluhopisů, poté širokou škálou doprovodných jevů někdy zahrnujících i oblíbené sebenaplňující se proroctví „není likvidita, nebude ani solvence“. Proč je svět dál dobrovolným rukojmím země s hlubokými sociálně politickými problémy?

Jednoduchá odpověď zní, že jde o reziduum minulosti, ke kterému ale hlavně neexistuje rozumná alternativa. To, že se svět otáčí kolem dolaru, má ale více rozměrů, než jen ten rezervový, prezentovaný v grafu. Je tu totiž také to, čemu můžeme říkat třeba transakční dolarová hegemonie. Tu popisuje hezky tvůrce dnešních grafů na chilském výrobci vína. Zjednodušeně řečeno jde o následující: Chilan prodává svou produkci po celém světě a v principu má dvě možnosti: Buď inkasovat tržby v mnoha různých měnách a čelit tak mnohačetnému kurzovému riziku, respektive nutnosti zajišťovat se proti pohybu kurzu řady měn. Nebo bude prodávat do zahraniční pouze v dolarech a jeho kurzové riziko, či nutnost zajištění, se scvrkne na jeden kurz. Dolar tímto způsobem zefektivňuje mezinárodní obchod a mimochodem jde o jednu z demonstrací toho, že potřebujeme své ekonomické hegemony a hrdiny (viz „Hancock“). Ale opět – v principu to může činit jakákoliv jiná měna. Musí mít za sebou „jen“ hluboký trh, obrovskou ekonomiku, trh a hlavně historii.

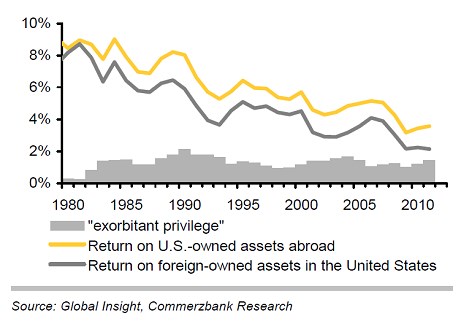

Při přemítání o dolarových okovech světa se podívejme ještě na druhý obrázek, který dolarové „privilegium“ Spojených států popisuje kreativním způsobem. Je v něm výnos Američany držených zahraničních cenných papírů (žlutě) a zahraničními subjekty držených cenných papírů amerických (šedě). Sloupce pak ukazují rozdíl v těchto výnosech:

Pokud jsem správně pochopil, počítá ony výnosy prostým poměrem celkový příjmů z cenných papírů k jejich nominální hodnotě. Je tu tedy nebezpečí porovnávání hrušek s jablky – rozdílné durace, likvidita, atd. Přesněji řečeno, není tak jednoduché definovat, z čeho ona 1 – 2 % výnosová prémie (o kterou Američané platí více než dostávají) pochází. Američané třeba mohou být lepšími investory (jejich ex post návratnost se může lišit od návratnosti očekávané). Ale asi ne. onu prémii považuje za přehnané privilegium. Doufejme, že se nakonec ukáže, že jím není. Tedy že jde o prémii zaslouženou fundamentem a hlavně nižším rizikem. I na silném řetězu ale stačí, aby byl špatný jeden jediný článek a řetěz praskne. Je dost dobře možné, že v USA je tím článkem to, co bylo ještě před pár lety považováno spíše za takovou zajímavost pro média - hluboká sociálně politická propast.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.