Ceny akcií by se teoreticky měly hýbat především podle změn fundamentálních parametrů firem. Nicméně, kdo někdy alespoň chvíli pozoroval finanční trhy, nejspíše zjistil, že v krátkodobém horizontu (který může trvat i velmi dlouho), se na racionalitu trhu příliš spoléhat nedá. Jednou ze specifických kategorií chování akciových trhů jsou sezónní efekty. Některé z nich mohou mít logické vysvětlení, u jiných se hledá obtížněji. Nejdůležitější sezónní efekty se těší takové popularitě, že dostaly svá jména: Halloween efekt, Santa Claus rally, lednový efekt a „Sell in May and go away“. Co je na nich pravdy? Na kterých trzích platí? Výsledky shrnuje následující tabulka.

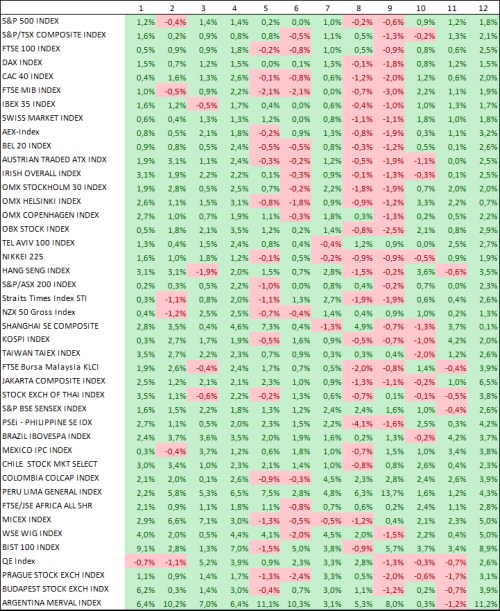

Tab. 1: Průměrné měsíční změny vybraných akciových indexů v posledních 25 letech

Zdroj: autor

Tabulku si pro větší přehlednost můžete stáhnout ZDE.

Barevná pole vymezují, kdy je podle sezónních faktorů zhruba vhodné investovat do akcií, resp. zvýšit jejich váhu v portfoliu (zelená oblast), a naopak kdy raději počkat s investicí nebo prodávat (červená oblast).

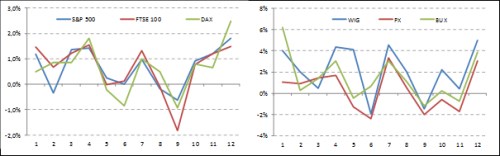

V případě vyspělých trhů se obecně dá říci, že příznivým obdobím je poslední čtvrtletí a první čtyři měsíce roku. Do této periody spadají první tři výše zmíněné populární sezonní efekty (Halloween efekt, Santa Claus rally a lednový efekt). Čtvrtý z nich („sell in May …“) potom ohraničuje přechod do negativní oblasti květen – září. Výjimkou v jinak nepříznivých letních měsících je ovšem červenec. Na středoevropských trzích začíná příznivé zimní období až v prosinci. Efekt Halloweenu evidentně ještě v našich zeměpisných šířkách nezdomácněl.

Obr. 1: Srovnání průměrných měsíčních změn vybraných indexů

Zdroj: autor

S čím souvisí tyto sezónní pohyby? Do jisté míry je patrně vysvětluje chování portfolio manažerů, jejichž činnost a hodnocení je často vymezena kalendářním rokem. Díl vysvětlení může ležet v načasování „výsledkové sezóny“. Na vyspělých trzích zahajuje období zveřejňování firemních výsledků za uplynulý rok firma (13,18 USD, -0,38%) na začátku dubna. V dalších týdnech následující další firmy listované v USA a postupně se připojuje evropská výsledková sezóna. Po zapracování těchto informací a vystřízlivění z přehnaného optimismu přichází efekt „sell in May …“. Jiné vysvětlení nabízí chování analytiků: „This is part of a long-established game played in the stock market. Analysts proclaim that the market is cheap relative to prospective earnings, and advise that investors should pile into shares. As the year progresses, they revise down their forecasts to reflect guidance from corporate executives. Thanks to those downward revisions, companies are able to beat those lower estimates. Analysts can then declare that the stock market is attractive because profits were ahead of forecasts, and will be even better next year. So the cycle begins again.“ (Economist, November 24th 2012).

Existenci sezónních efektů na akciových trzích potvrzují i dlouhodobé analýzy. Například Cherry Zhang a Ben Jacobsen z Massey University použili k jejich identifikaci data z londýnské burzy sahající až do roku 1693. Jejich práce zároveň ukazuje proměnu sezónních efektů v čase. Například negativní květnový efekt je záležitostí až posledních tří desetiletí, stejně jako „Santa Claus rally“.