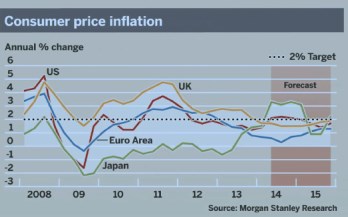

Globální růst se bude podle současných očekávání v následujících dvou letech pohybovat něco pod 4 % (viz „Začal další „dodlužovací“ cyklus“). Ve světě masivní monetární stimulace ale nejednoho z nás zajímá snad ještě více, jak to bude s inflací. Banka Morgan Stanley, z jejíchž projekcí budeme čerpat, zjevně nepatří do tábora hypersupermegainflačníků. Ten se přece jen s postupem času a rostoucím tlakem tvrdých dat i racionálních úvah zmenšuje (zběhové se často uchylují k bublinářům). V následujícím grafu jsou projekce banky týkající vývoje inflace spotřebitelských cen v USA, UK, eurozóně a Japonsku.

Nejde evidentně o žádné drama, ale za pozorný pohled nastíněný příběh stojí. V USA dojde k přechodnému (!) růstu inflace nad 2 %, v roce 2015 ale inflace opět přechodně klesne a to skoro až k 1 %. Nenechme se mýlit chladem čísel, toto je poměrně odvážná projekce. Znamenala by totiž velmi pravděpodobně to, že letos dojde k určitému vystresování trhů jen proto, aby se později ukázalo, že tento stres byl nemístný. Tento stres by se projevil jak na dluhopisech, tak na akciích a nemá cenu dlouze rozebírat, že by naplnění tohoto scénáře mohlo vytvořit nákupní příležitost na jinak valuačně dosti našponovaném trhu (viz předchozí sloupky).

Morgan Stanley se v logice grafu domnívá, že sazby v USA budou zvednuty až v první polovině roku 2016, trhy to ale čekají už na podzim 2015. Mohlo by se zdát, že nejde zase o takový rozdíl – pokud mají sazby růst, co na to, zda o půl roku dříve, či později. Na zamítnutí tohoto pohledu si ale stačí všimnout si toho, jak jsou trhy posedlé každým slovem centrálního bankéře.

Pozitivní by podle grafu měl být i vývoj v eurozóně – na první pohled trochu paradox, protože srovnání s USA ukazuje přesně opačný vývoj. Tedy nejdříve pokles inflace, který se v druhé polovině letošního roku mění na růst pokračující rok příští někam nad 1 %. Ale protože v eurozóně nehrozí utržení se inflace ze řetězu, ale zrození plnohodnotné deflace, jde skutečně o vývoj pozitivní (který zároveň ukazuje, jak posunutá měřítka úspěchu Evropa nyní má).

Specifický a poučný je vývoj v UK. Všimněme si nejdříve toho, jak inflace do roku 2011 rostla. Jde přitom o zemi, jejíž centrální banka patřila ve stimulaci k těm nejaktivnějším. Jak ale upozorňuje třeba Paul Krugman, tento růst inflace nebyl doprovázen mzdovými tlaky a tudíž nehrozilo spuštění inflační spirály. Ač se to tedy možná nezdálo, byla to Velká Británie a ne USA, kde se vedla nejlítější bitva mezi ekonomy na straně jedné a hypersupermegainflačníky na straně druhé. Vývoj – tedy tvrdá data po roce 2011 by měla jasně ukazovat, kdo se mýlil.

Nejspecifičtější je pak asi vývoj v Japonsku. Nemá asi smysl dlouze rozebírat, že u vyspělých ekonomik obecně a zejména u eurozóny je namístě uvažovat o riziku, že se vydá cestou japonských ztracených dekád. I když tato jejich ztracenost je také pojmem relativním – myslím, že hodně zemí by chtělo být takto „ztracených“. Až do roku 2013 nebyla pro Japonsko deflace hrozbou, ale fakticky realitou. Pak přichází Abenomie a s ní i prudký obrat v monetární politice směrem k masivní stimulaci. To sebou nevyhnutelně přináší i živnou půdu pro zkázopravce. Nechci tím tvrdit, že nemá smysl uvažovat o tom, že se japonský pokus zvrhne – vysoký dluh a deficity, určitá zkostnatělost korporátně-bankovního sektoru, stárnoucí populace ... Ale nemohu se ubránit dojmu, že většina varování jde opět v duchu logiky: Radši nikam nejezděme, protože tam někde v budoucnu jsou zatáčky a nám určitě přestanou fungovat brzdy a k tomu určitě usneme a přepadnou nás loupežníci ... Morgan Stanley i zde patří do tábora střízlivosti, i když vlastně také varuje před riziky. Projekce totiž hovoří o tom, že inflace klesne k 1 %, aby se pak vrátila na úroveň 2 %. Což je s ohledem na složitost situace také docela odvážné tvrzení.

Co tedy ony projekce z perspektivy inflace v hlavních vyspělých ekonomikách a regionech říkají? Je evidentní, že podle nich se nebudou konat žádné inflací tažené komoditní orgie. Neměla by ale ani sklapnout deflační past, od ní bychom se měli naopak pomalu, ale znatelně vzdalovat. Vše tak nějak směřuje k 2 % inflaci, tedy něčemu, co můžeme považovat za konsenzuální ideál. V podstatě růžový obrázek, který je možno přibalit k nově-neutrálovému pomalejšímu, ale stabilnímu růstu. Růžovost tohoto obrázku kazí jen to, že trhy také skutečně nečekají nic menšího než toto skoro optimum.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.