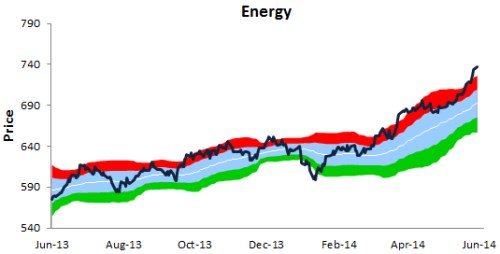

Energetickým firmám na americkém trhu dominuje , za ním je v pořadí podle současné kapitalizace Royal Dutch , Corporation, Company, , , Limited, China Petroleum & Chemical Corp, Petroleo Brasileiro , , Statoil a . Nejde tedy o žádná ořezávátka. Tento sektor si od počátku letošního roku vede významně lépe než celý trh. Pro techničtější typy můžeme konstatovat, že jeho mimořádná letošní výkonnost ho zvedla do oblasti superpřekoupenosti, jak dokazuje následující graf (S&P 500 je nyní „jen“ překoupen). Vyznačené koridory odpovídají +/- jedné a dvěma směrodatným odchylkám – sektor je vysoko nad dvěma. Pohled na graf také ukazuje, že červený koridor obvykle znamená alespoň dočasný obrat zpět:

Zdroj: Bespoke

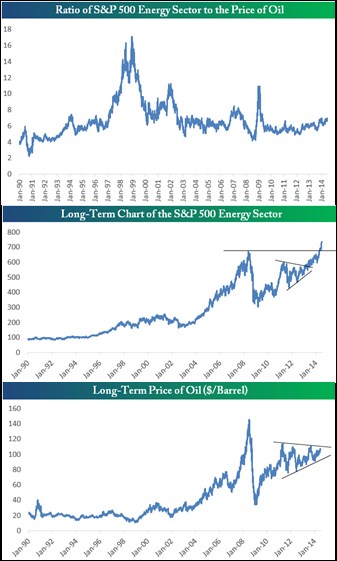

Energetické akcie jsou často věrnou družkou cen ropy. Pokud v prvním z následujících třech grafů křivka roste, jejich ceny rostou rychleji než ceny ropy a naopak. V posledních dvou třech letech je sice patrný trend určitého stoupání křivky (ceny energetických akcií rostou o něco rychleji než ceny ropy). Nedostali jsme se ale na nijak extrémní úrovně, spíše můžeme hovořit o návratu k předkrizovému standardu. Z valuačního hlediska bych ale tento graf nepřeceňoval, jde spíše o důkaz toho, že ceny ropy jsou pro tento segment trhu stále (a nepřekvapivě) rozhodujícím faktorem.

Zdroj: Bespoke

Druhé dva grafy jsou rozložením toho prvního – jde o konkrétní vývoj cen akcií energetik a cen ropy. Povšimněme si, že během krize ceny akcií za ropou zaostávaly – můžeme to interpretovat tak, že investoři věřili mnohem více reálným aktivům, než těm finančním, byť by byly s těmi reálnými úzce propojeny. Pokrizový vývoj můžeme z části vnímat jako korekci tohoto pohledu. Dobře je z těchto grafů vidět i současná popularity energetik – zatímco ropa si hoví na úrovních znatelně pod předchozími maximy, energetiku dostala letošní popularita nad maxima předkrizových let.

Z pohledu více let - porovnání s celým trhem na tom ale tento sektor není tak dobře. Od roku 2006 ztrácí energetika na index S&P 500 asi 62 %, nebýt zmíněného letošního sprintu, ztrácela by více než 70 %. To je poměrně atypický vývoj v tom smyslu, že jde o „ofenzivní“ sektor. To, že za posledních pět let jsou mezi poraženými sektory defenzívy typu zdravotní péče, či spotřebního zboží, z hlediska cyklu nepřekvapí. Ale energetika? Máme tu tedy konečně sektor, u kterého bychom mohli tvrdit, že je podhodnocený – že na něj investoři nějak zapomněli? Ani zdaleka.

Do období po roce 2006 vstupovaly energetické firmy jako celek s PE kolem 10. Během krize si jejich PE šáhlo až na 6, po ní naopak krátce na cca 15, pak přišla valuační korekce, který skončila na PE kolem 8 – 9. Poté přišel růst, který PE vytáhl až na současných cca 14. Jinak řečeno, investoři jsou za „současné“ zisky ochotni platit znatelně více, než v předkrizových letech, skoro se blížíme pokrizovému optimismu („současné“ zisky přitom tehdy byly velmi utlumené, což tehdejší PE krátkodobě nakopávalo).

Energetika je sektorem, kde poměrně zajímavě funguje PEG kolem 1. To znamená, že PE má tendenci vracet se k hodnotám odpovídajícím očekávanému dlouhodobému růstu. Pokud se na čas vzdálí, tak jen proto, aby se o to rychleji vrátilo „domů“. To tedy platilo až do poloviny roku 2012, pak se PEG utrhl a má tendenci narážet na rezistenci 1,4 – 1,5. Nyní se nachází na 1,41. Suma sumárum: Posledních několik pěti let energetika za trhem zaostávala, letos je naopak velmi v kurzu. Ale ani přes dlouhodobější menší výkonnost nejsou její valuace nijak nízko, naopak. Tedy alespoň soudě z historického hlediska.

Zájemcům o tento sektor i firmy z něj bych doporučil i četbu „Změna klimatu a zruinovaní investoři“. Martin Wolf z FT v této úvaze rozebírá rozpor mezi deklarovanými snahami o snížení globálních emisí a vývojem cen akcií v sektoru. Podle toho, jak vypadá jeho současná valuace, to skutečně vypadá, že snižování emisí je tématem naprosto nesouvisejícím s realitou. Pokud nepřiletí nějaká černá labuť (tentokrát spásná), něco bude muset skutečně povolit.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.