Možná, že většina čtenářů si už ani nevzpomene, že před ne tak dávnou dobou zněly trhem a médii varovné hlasy: Na trhu korporátních dluhopisů je prý jasná bublina. Příběh to měl být celkem jasný. Podle něj centrální banky tisknou peníze a tyto peníze nafukují ceny všeho možného a nejvíc snad právě korporátních obligací. Nevyhnutelně tedy musí přijít propad. Už před delší dobou jsme se ale zde spolu dívali na konkrétní vývoj a (alespoň můj) závěr z pohledu na dada zněl tak, že žádná bublina se ani zde nekoná (tedy stejně jako na akciích, o komoditách nemluvě). Jak vypadá situace dnes?

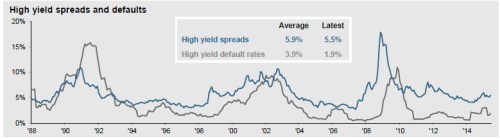

Odpověď se nám rychle ukáže při pohledu na následující obrázek. Modře jsou v něm vyznačeny rizikové spready spekulativních dluhopisů. Právě ty měly být údajně největšími adepty na bublinu. Pokud rizikové spready rostou, znamená to, že investoři se tohoto aktiva obávají a jeho ceny klesají. Tím se zvyšuje výnos těchto obligací relativně k výnosu bezrizikových dluhopisů – roste onen spread. Pokud naopak zavládne chuť na riziko, spready klesají. Bublina by se tedy měla projevovat extrémně nízkými spready, které značí, že investoři činí jen velmi malý rozdíl mezi tímto spekulativním aktivem a skutečně bezrizikovými aktivy.

Spready můžeme porovnávat relativně k jejich historické výši a také relativně k míře defaultů (v grafu šedě). Je patrné, že spready pohyb defaultů obvykle předbíhají – investoři anticipující větší, či menší míru problémů se splácením dluhů prodávají, či nakupují obligace a tím se zvyšuje, či snižuje spread. Samotný vývoj spreadů pak ukazuje, že žádnou bublinu jsme skutečně neviděli. V druhé polovině roku 2014 došlo jen k určité korekci spreadů směrem nahoru, což v podstatě kopíruje vývoj defaultů. Vše v souladu s tím, jak si trh relativně jemně hledá nové rovnováhy, žádné extrémy ani z historického pohledu, ani relativně k defaultům.

...ale co až porostou sazby?

Dovedu si představit, že hlavním argumentem zastánců dluhopisových (ale i jiných) bublin je nadcházející zvyšování sazeb: „Až se zvednou sazby, všechno to klekne...“ Ano, zvedání sazeb samo o sobě znamená zvýšení požadované návratnosti a to zase samo o sobě znamená pokles cen aktiv. Jde ale opět o hledání nových rovnováh. Pokud by na trhu byla bublina, hovoříme o kolapsech. Ty jsou i s ohledem na výše uvedené nepravděpodobné. A ani ono hledání nových rovnováh nemusí ani zdaleka znamenat pokles cen investičních aktiv.

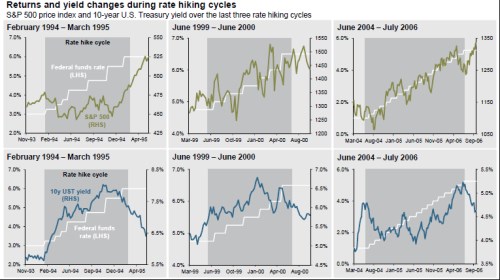

První tři z následujících grafů popisují vývoj na akciovém trhu ve třech posledních obdobích zvedání sazeb v USA. Poučení je jednoduché: Akcie buď váhají a pak rostou, nebo rostou hned. Fundamentálně nejde o nic překvapivého: Vyšší sazby by měly být brzdou tomu, aby ekonomika nejela příliš rychle. To znamená, že jejich růst může jít ruku v ruce s pokračujícím růstem zisků a dokonce poklesem rizikových prémií. Druhá trojka grafů navíc ukazuje, že ani dlouhodobé bezrizikové výnosy nemusí během zvyšování sazeb jednoznačně růst.

Pokud si pak vztáhneme zmíněná tři období (1994 – 1995, 1999 – 2000, 2004 – 2006) k vývoji rizikových spreadů u spekulativních dluhopisů, zjistíme následující: Spready mají během zvyšování sazeb někdy tendenci k růstu, někdy k poklesu. Nechci tu naznačovat, že bychom se na zvyšování sazeb měli přímo těšit. Asi určitě přinese vyšší volatilitu, ale realistický pohled podle mne neříká, že by měla přijít prudší korekce na akciích, či korporátních dluhopisech. Chleba se bude lámat při obratu cyklu ekonomického, ne při obratu v monetární politice.