Velmi malá společnost, obchodovaná v zemi zimy a depresí, na trhu, který je mimo zájem většiny investorů, s akcií, která je za poslední čtyři roky cca na nule. To zrovna nezní jako velké lákadlo, ale přesto bych jí rád věnoval dnešní příspěvek. Jde o společnost Fiskars, kterou jsem zde před několika dny zmínil v „Jak se vyhnout ekonomické obludnosti“. Všichni, kteří mají alespoň malou zahrádku, už s jejími produkty asi do kontaktu přišli. Ale neměli bychom se domnívat, že tu hovoříme pouze o výrobci seker, nůžek, rýčů a podobně (viz níže).

Z grafu je jasně patrné to, co jsem zmínil výše: Mizerné obchodované objemy i návratnost nedělají s Fiskarsu žádného miláčka investorů. Výjimečně pozitivní byl pouze rok 2013, kdy si akcie připsala více než 22 %, jinak ale generuje ztráty a to i ve výši 10 % ročně. Dobrý příběh má mít nějaký ten zvrat a zde si na něj čtenář přijde: Ona cenová návratnost totiž neukazuje jeden „detail“: Dividendový výnos akcie nyní podle dat z FT dosahuje 16,34 %! S takovým výnosem nás už nějaká cenová stagnace moc nezajímá. Ještě se ale neradujme, příběh a zvraty totiž ani zdaleka nekončí.

Zdroj: FT

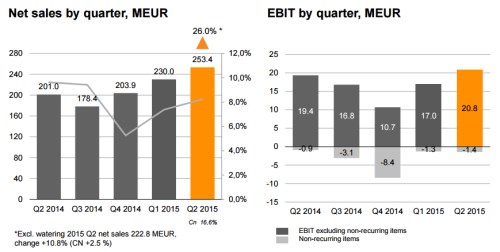

Následující graf ukazuje, že poslední čísla společnosti jsou povzbudivá, v druhém čtvrtletí letošního roku totiž vzrostly tržby meziročně o celých 26 % a rostl i EBIT. Celoroční tržby firmy se přitom už pět let pomalu přibližují hranici 800 milionů eur.

Zdroj: Fiskars

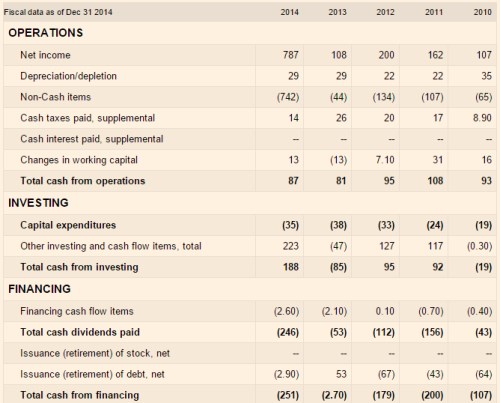

Hodně volatilní jsou zisky společnosti, k prudkému růstu ziskovosti v roce 2014 hodně přispěly čistě účetní položky, které jsou z hlediska toku hotovosti irelevantní (pokud nepromlouvají do výše zdanění). Minulý rok tak provozní tok hotovosti i přes prudký růst zisků vzrostl jen na 87 milionů eur (z 81 milionů eur v roce 2013).

Fiskars je firmou, která nejmenší problém s pokrytím svých provozních investic provozním tokem hotovosti. Po CapEx tak firmě minulý rok zbylo 52 milionů eur (87 provozního CF mínus 35 milionů eur), rok předtím to bylo 48 milionů eur.

Zdroj: FT

Fiskars se evidentně nedrží všeobecně rozšířené tržní mantry, která říká, že firmy se mají snažit o vyhlazování dividend. Dividendy firmy jsou naopak hodně proměnlivé. My můžeme konstatovat, že z hlediska standardu posledních let by Fiskars měl na to vyplácet ročně oněch 40 – 50 (možná i trochu více) milionů ročně. Minulý rok společnost vyplatila 246 milionů, což je krokem, který odrážel dezinvestici, která vynesla 223 milionů eur. A tím se dostáváme k onomu avízovanému druhému zvratu – číslu, které stojí za, v úvodu zmíněným, výjimečným dividendovým výnosem. Takové dividendové výjimečnosti se opakovat nebudou a pokud bychom počítali dividendový výnos na základě onoho 50 milionového standardu, dosahoval by asi 3,3 %. Což ve světě minimalizovaných výnosů také není málo, ale mizerný vývoj ceny akcie to moc nekompenzuje. Nebo ano?

Jak je na tom valuace? Jednoduchá úvaha ukazuje následující: Kapitalizace Fiskarsu se nyní pohybuje na 1,52 miliardách eur (takže zase takový trpaslík to není). S 50 miliony volného toku hotovosti na VJ by na ospravedlnění této kapitalizace stačil cca 0 % dlouhodobý růst. Jinak řečeno, trh nyní implicitně čeká, že volný tok hotovosti Fiskarsu se bude dlouhodobě pohybovat kolem 50 milionů eur.

K uvedenému je dobré dodat, že požadovaná návratnost se s betou 0,54 pohybuje kolem 3,57 % a tím se dostáváme k poslednímu zvratu v našem dnešním příběhu. Pokud totiž porovnáme „standardizovaný“ dividendový výnos (3,3 %) a tuto požadovanou návratnost, zjistíme, že od ceny akcie už se toho skutečně ani moc nečeká – vše by zajistily dividendy. Jinak řečeno, akcie Fiskars by se současným nákladem akciového kapitálu a onou „standardizovanou“ dividendou hodně připomínaly dluhopis.

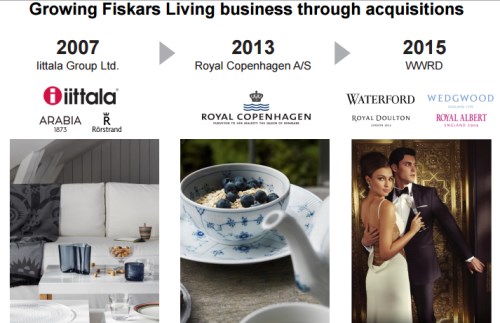

Jak jsem podotknul v úvodu, Fiskars není jen o zahradním nářadí. Poslední obrázek shrnuje významné akvizice firmy, ta poslední (WWRD) proběhla nedávno a firmě by měla zajistit vstupenku do prémiovějšího spotřebního světa. S trochou štěstí a podnikatelského umu by tak ona implikovaná růstová hranice volného toku hotovosti na 0 % neměla být zase tak velkou výzvou. A z dluhopisu by nakonec mohla přece jen být zajímavá akcie.

Zdroj: Fiskars

Mimochodem je vlastně podivné, že akcie Fiskars podle všeho nijak zvlášť netěžily z návalů strachu z globálního armagedonu, které se opakovaně objevily během poslední finanční krize, ale několikrát i po ní. Tyto návaly byly jedním z hlavních faktorů vyšší poptávky po fyzickém zlatě (investice do jeho finančních derivátů v tomto kontextu moc smysl nedávají). Pokud bychom ale skutečně přijali logiku této úvahy o konci světa, je otázka, proč v první řadě nekupovat to, co bychom si za zlato stejně nakonec museli nakoupit. Tedy mimo jiné sekery, pily, lopaty, rýče, mačety: Místo zlata, kupujte Fiskars! Realističnost této investiční teze je ale asi tak stejná, jako ta pojící se s předchozí bublinou na zlatě.