K všemožným úvahám o tom, jak akciový trh táhne, či táhla likvidita, mám rezervovaný postoj. Je do značné míry dán tím, že ona likvidita není často nijak přesně definována. Dnes se podíváme , jak si vede trh relativně k jedné smysluplně zadefinované likviditě a spolu s tím na fundamentální vývoj v ekonomice.

1.Likvidita: Třeba investor Tom Lee hovoří o tom, že na úrovni sazeb se nyní nedá čekat, že by Fed akcie nějak zachraňoval. Ale na úrovni likvidity může existovat určitá „Fed put“. Tedy obrazně řečeno určitá hranice, při které by Fed akciím likviditou pomáhal. Nevím, co tím pan Lee konkrétně myslí. Ale nabízí se stopka kvantitativnímu utahování, respektive nájezd na opětovné uvolňování. Podobné QE bylo přitom právě tím, kvůli čemu se po řadu let množily úvahy o akciích tažených nahoru likviditou. A hodně pak tyto teze utrpěly ve chvíli, kdy „likvidita“ ve formě QE otočila směr a akcie rostly vesele dál.

Následující graf ukazuje likviditu zadefinovanou jako změnu rozvahy americké centrální banky (tedy ono QE, či kvantitativní utahování QT), k tomu ale repo operace a změnu bilance vládního účtu u centrální banky. Vidíme tak například, že od roku 2014 tato likvidita klesala (přestože objem dluhopisů a MBS v rozvaze Fedu byl konstantní). A akcie stejně rostly a to po řadu let. Pak šly obě proměnné ruku v ruce, aby se v roce 2023/2024 jejich cesty zase rozešly:

Zdroj: X

Graf tak z mého pohledu potvrzuje, že s vlivem likvidity se musí opatrně. Či lépe řečeno, dříve či později rozhoduje fundament. Pokud přijmeme tuto tezi, nemělo by pro akcie velký smysl ani to, pokud by Fed nyní přehodil na QE. Tedy přesněji řečeno, pokud by k tomu došlo bez výraznějšího obratu ve fundamentu, V menší míře to ale podle mne platí o sazbách – jejich pokles nedosahující iracionálních rozměrů by stejně stál ve stínu toho, co se nyní děje na poli vládní ekonomické politiky. A jaký to má dopad na ekonomiku a ziskovost obchodovaných firem. Navíc Fed vysílá celkem jasné signály, že vládní chaos dávat do pořádku nehodná, i když tlak na něj znatelně roste a to do roviny osobních útoků. Což je ale vizitka těch, kteří útočí.

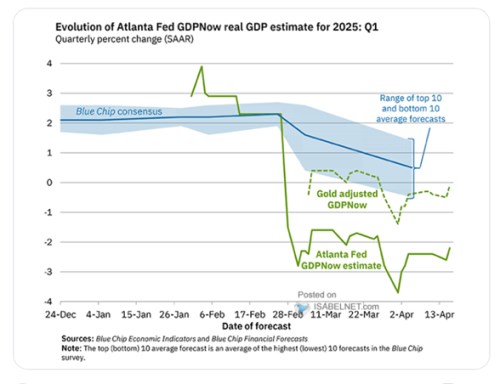

2.Co onen fundament? Před časem jsem tu psal o překvapení z Atlanty - prudkému poklesu odhadů růstu americké ekonomiky ze strany modelu Fedu v Atlantě. A to i po očištění o efekt dovozů zlata. Pohled na aktuální výstupy modelu už tak překvapivé nejsou v tom smyslu, že se drží dál na hodně nízkých úrovních, odzlatěné někde na červené nule. Konsenzus má přitom jasnou tendenci dotahovat se na Atlantu, ne naopak (viz i včerejší úvaha nad predikcemi od Goldman Sachs).

Zdroj: X

3.Finanční podmínky: Ještě malý návrat k tématu likvidity – mnohem přínosnější může být sledování finančních podmínek. Likvidita ze strany Fedu a sazby jsou jakýmsi prvotním impulsem mířícím do ekonomiky, záleží ale na tom, jak si jej trhy přeberou. A to ukazují právě finanční podmínky. Hezkým příkladem bylo předchozí snižování sazeb doprovázené zvýšenými obavami z vyšších inflačních tlaků. A tudíž růstem výnosů dlouhodobějších obligací (ne jejich poklesem, který by na první pohled dával v prostředí klesajících sazeb větší smysl). Tento růst výnosů přitom sám o sobě finanční podmínky utahoval a ekonomika a trhy se tak částečně seberegulovaly (šly proti vyšším inflačním tlakům). pak nedávno predikoval, že proběhlé utahování finančních podmínek bude samo o sobě snižovat tempo růstu amerického produktu o několik desetin procentního bodu.