V roce 2024 začal cyklus uvolňování centrálních bank, což přispělo k tomu, že se tento rok mnoha investorům vyplatil. Kéž by se totéž dalo říci o mém Aristotelově seznamu 10 překvapení.

Paul Jackson, hlavní globální analytik společnosti Invesco

Před rokem jsme očekávali menší hospodářský růst, ale přesvědčení, že centrální banky začnou s uvolňováním, vedlo k optimismu ohledně výsledků na trhu. Centrální banky skutečně uvolnily a aktivům se dařilo.

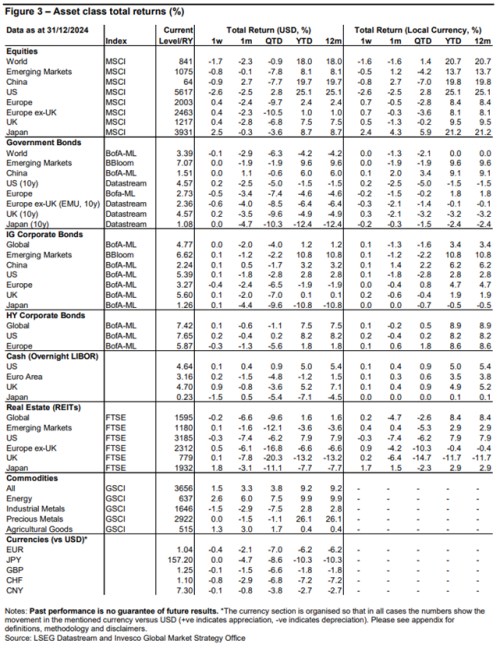

Nejvýkonnějšími globálními aktivy v roce 2024 byly drahé kovy a akcie (viz obrázek 3). Jedinou globální třídou aktiv, která dosáhla záporných výnosů (v USD), byly státní dluhopisy. Po 13,6% celkovém výnosu našeho neutrálního portfolia v USD v roce 2023 (13,3 % v místních měnách) následovalo 7,9 % v roce 2024 (11,1 % v místních měnách). Neutrální portfolio je statickým mixem globálních hotovostních, pevně úročených, akciových, nemovitostních a komoditních aktiv (přesné váhové poměry viz obrázek 6).

Pro připomenutí událostí uvádíme nejčtenější články agentury Bloomberg v průběhu roku 2024 (parafrázované):

1. Harrisová vyzývá k pokojnému předání moci (6. listopadu)

2. V New Yorku byl smrtelně postřelen manažer společnosti (4. prosince)

3. Dolar klesá, protože obchodníci očekávají snížení sazeb Fedu (5. srpna)

4. Propad akcií staví index S&P 500 na pokraj korekce (6. srpna)

5. Jak zkrachoval 46 let fungující hedgeový fond (14. května)

6. Akcie zasáhl největší výprodej od srpna (3. září)

7. Fed čelí zániku až milionu pracovních míst (20. srpna)

8. Jihokorejec Yoon vyhlásil stanné právo (3. prosince)

9. Fed snižuje sazby o půl bodu... (18. 9.)

10. Donald Trump se stal prvním bývalým prezidentem USA, který se provinil trestnými činy (30. 5.)

Jako obvykle špatné zprávy prodávají nejlépe a většina nejčtenějších článků byla negativních. Různé probíhající konflikty se do seznamu nedostaly a volby v USA se objevily jen výjimečně (na 1. a 10. místě). Dominantní událostí byla volatilita na začátku srpna inspirovaná slabými údaji o zaměstnanosti v USA a růstem jenu (a následným snížením sazeb Fedu o 50 bazických bodů). Pod první desítkou se objevila tématika z Izraele/Gazy, Íránu a Ukrajiny. Cla se objevila, ale až na 24. místě.

Pozitivní výsledky trhu podle mého názoru naznačují odklon od geopolitiky (s výjimkou růstu zlata) a zaměření se na snižování sazeb, fiskální aktivitu a potenciální oživení růstu. Existovala také řada idiosynkratických faktorů, které poháněly různá aktiva (například umělá inteligence a naděje na povolební deregulaci v USA). Dluhopisy jsou sice zpět v sedle, ale absence recese pomohla akciím opět s velkým náskokem překonat výkonnost státních dluhopisů (viz graf 3). Ačkoli se dluhopisům rozvíjejících se trhů (EM) dařilo dobře (v porovnání s jinými zeměmi), akcie EM si vedly ještě lépe.

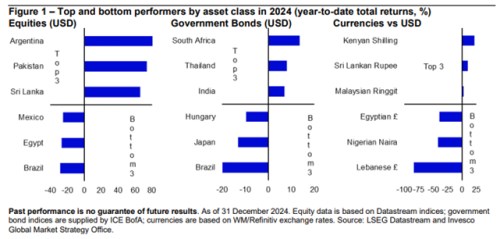

Graf 1 ukazuje výsledky našeho ročního hodnocení v rámci skupin aktiv. Jak už to bývá, rozvíjející se trhy dominují na obou koncích spektra, i když japonské státní dluhopisy se opět objevují na spodních třech místech, ať už v místní měně, nebo v amerických dolarech. V žebříčku akcií se na prvním místě umístila Argentina, a to jak v místní, tak v běžné měně. Jinak se indické dluhopisy umístily lépe než její akcie (ty předčily i čínské akcie!). Za zmínku stojí také to, že v první trojici se umístily i její sousední akciové trhy (Pákistán a Srí Lanka). A konečně 21% pokles brazilského realu (vůči USD) odsunul výkonnost brazilských dluhopisů a akcií na poslední místo (v USD).

Graf 1: Nejlepší a nejhorší výsledky podle třídy aktiv v roce 2024 (celkové výnosy od počátku roku, %)

V září konečně došlo k dlouho očekávanému uvolnění měnové politiky ze strany Fedu. V době, kdy Fed poprvé snížil sazby, již více než 40 jiných centrálních bank uvolnilo své sazby. Dramatické první snížení Fedu o 50 bazických bodů naznačovalo, že se rozhodovací orgány Fedu obávaly, že čekaly příliš dlouho, což nepochybně podnítila slabší než očekávaná data o mzdách kromě zemědělského sektoru za červenec (zveřejněné na začátku srpna). Tato data vyvolala volatilitu u široké škály aktiv, ale ukázalo se, že byla částečně důsledkem sezónnosti (červenec je obvykle jedním ze slabších měsíců v roce, co se týče mezd).

Fed pokračoval v uvolňování, ale pomalejším tempem. Futures na Fed Funds nyní naznačují, že do konce roku 2025 dojde ke dvěma snížením sazeb o 25procentních bodů (maximálně), čímž se horní hranice rozpětí Fedu dostane na 4,00 % oproti sazbě pod 3,00 %, která byla naznačena v době prvního snížení. Za tu dobu se výnos desetiletých státních dluhopisů zvýšil z 3,62 % na 4,57 %.

V každém případě se USA vyhnuly recesi, kterou jsem předpověděl v bodě č. 1 svého seznamu 10 překvapení pro rok 2024 (zveřejněno 7. ledna 2024 - The Aristotle List). Bohužel zbytek seznamu nedopadl o mnoho lépe, jak je uvedeno níže (s hodnocením mých predikcí v závorkách):

1. USA zažívají krátkou recesi (Ne)

2. S&P 500 zakončí rok 24 níže, než začal (Ne)

3. USD-JPY klesne pod 125 (Ne)

4. Demokraté vyhrají alespoň dva ze tří hlavních závodů (Ne)

5. ANC - Africký národní kongres ztratí výhradní kontrolu nad Jihoafrickou republikou (Ano)

6. Globální vládní dluhopisy překonají výkonnost akcií (Ne)

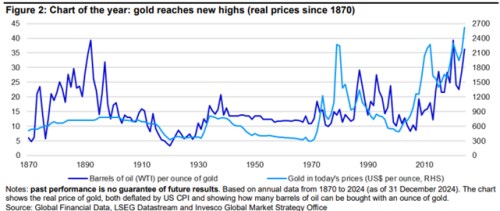

7. Geopolitika stlačí cenu ropy Brent/zlata nad 100 USD/ 2350 USD (Ne a Ano)

8. Kolumbijské akcie překonávají hlavní indexy (Ne)

9. Čínské akcie překonají výkonnost USA (Ne)

10. Francie vyhraje Euro 2024 (Ne)

Nezapomeňte, že tento seznam nepředstavuje můj hlavní ekonomický scénář, ale jakýsi pokus o shrnutí myšlenek, o kterých se domnívám, že mají přiměřenou šanci na realizaci (ale překvapí většinu investorů). Je proto nutné je zasadit do kontextu sentimentu, jaký převládal na začátku roku (optimismus ohledně amerických akcií a čistě republikánského volebního výsledku).

Rok 2024 byl ale pro „Aristotelův“ seznam špatný, stejně jako rok 2023 (po úspěšném roce 2022). V posledních měsících jsem se setkal s mnoha investory, což mi pomáhá posoudit převládající náladu. Doufám, že vánoční a novoroční volno přineslo více inspirace než loni. Já se i nadále domnívám, že hlavním stimulem výnosů letos budou ekonomické a politické cykly. Centrální banky nyní uvolňují a očekávám, že globální ekonomika bude zrychlovat s tím, jak se budou zvyšovat reálné příjmy a zlepšovat finanční podmínky. To mě vede k relativně optimistickému pohledu na výnosy různých aktiv během roku 2025. Zisky některých aktiv během roku 2024 mě však nutí očekávat nižší výnosy než před rokem. Domnívám se, že hlavní otázky, kterým investoři čelí, jsou, zda bude odměněna durace (nejsem o tom přesvědčen) a zda dojde ke změně vedoucí pozice na trhu (americké akcie velkých firem podle mého názoru nemusí v určité fázi dosáhnout lepších výsledků).

Teď nám zbývá už jen popřát vám šťastný a úspěšný rok 2025.

Graf 2: Zlato dosahuje nových maxim (reálné ceny od roku 1870)

Tabulka 3: Celkový výnos podle třídy aktiv (%)

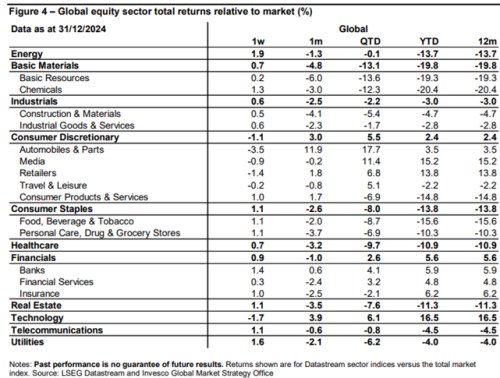

Obrázek 4: Celkové výnosy globálních akciových sektorů ve vztahu k trhu (%)