- Z výsledků za 3Q15 lze odečíst několik základních poznatků:

- Přestože se meziroční růst tržeb pohybuje poblíž našich předpokladů (čili zvolňuje směrem k 40 %, pro FY15 počítáme s 45 % yoy; viz. Analýza IT sektoru k DIP z 15.4.2015), tak ve 3Q15 dokázal překvapivě po šesti kvartálech zpomalování zrychlit. Z akcelerace „podezíráme“ Instagram. V našem 3stupňovém DCF modelu, jenž používáme k ocenění titulu, v návaznosti prodloužíme 1. fázi rychlého růstu, což bude mít patřičný dopad na valuaci společnosti (viz. níže).

- K akceleraci tržeb dochází i přes sílící negativní měnové tlaky -> ve 3Q15 -1000 bps na tržbách (vs -1100, -700 a -400 bps ve 2Q15, 1Q15 a 4Q14).

- dostává svému příslibu agresivnější investiční politiky -> R&D výdaje +109 % yoy. Celkové výdaje narostly meziročně o 68 %.

- Výsledkem je námi avizovaný pokles provozní marže (non-GAAP) na 53,5 % z loňských 57 % primárně vlivem vyšších kapitálových výdajů, které se posléze skrze amortizaci přelévají do výrobních nákladů.

- 3Q15 došlo k „uzavření kruhu“, neboli odeznění bazického efektu plynoucího ze zrušení pravého reklamního sloupce u desktopových přístupů. Počínaje uplynulým kvartálem by měl tedy meziroční pokles objemu doručené reklamy výrazně zpomalit/zastavit.

- Omezení celkového reklamního prostoru v kombinaci s aukčním principem jeho prodeje a ucelenou mobilní strategií založenou na zobrazování reklamy přímo v News Feedu vedly ve 3Q14 k prudké akceleraci růstu CPM (cost per 1000 impressions), což je cena za (1000) doručení reklamy inzerenta. Tento bazický efekt tedy 3Q15 rovněž do velké míry odeznívá.

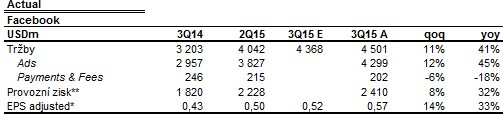

- Tržby stouply meziročně o 41 % (+51 % ex-FX; +39 % ve 2Q15). Reklamní příjmy přidaly dokonce +45 % yoy (+57 % ex-FX; +43 % ve 2Q15). V obou případech jsou čísla nad tržními odhady.

- Tržby z mobilní reklamy vzrostly meziročně o 72 % (+16 % qoq; +74 % yoy ve 2Q15) a tvoří již 78 % celkových reklamních příjmů.

- Růst ceny doručené reklamy (CPM) na základě výše uvedeného zpomaluje na +61 % yoy (+5 % qoq) z +220 % yoy (+2 % qoq) ve 2Q15.

- Na druhé straně výrazně zpomalil i meziroční pokles objemu doručené reklamy -> -10 % yoy (a +7 % qoq) oproti -55 % yoy (+9 % qoq) ve 2Q15 a -62 % yoy v 1Q15.

- Společnost dále upřesnila svůj výhled pro letošní růst celkových výdajů, když nyní počítá již jen s +50 % yoy oproti původním +50-65 % yoy (doposud jsme modelovali +60 % yoy).

- Reklamní ARPU (avg revenue per user) stouply yoy o +28 %, MAU (monthly active users) o 14 %, DAU (daily active users) +17 %, Mobile Daily Active Users +27 % (+6 % qoq).

- FCF narostl letos i přes výrazně vyšší kapitálové výdaje o 54 % yoy na 3,9 mld. USD. Hotovostní zůstatky dosahují bezmála 16 mld. USD (+11 % yoy; +12 % qoq).

Výsledky vnímáme pozitivně především díky (překvapivé) opětovné akceleraci růstu tržeb, což prodlužuje modelovou periodu rychlého růstu až do FY16. Cílovou cenu zvyšujeme na 115 USD (z 96 USD), doporučení snižujeme kvůli tenčímu upsidu na držet z akumulovat.

*non-GAAP

**rovněž non-GAAP (tj. zejména po očištění od opčního plánu zaměstnaneckých odměn); GAAP provozní zisk dosáhl výše 1,46 mld. USD, což je +4 % yoy a +15 % qoq. Pod o mnoho nižším yoy nárůstem GAAP provozního zisku relativně k tržbám je podepsán právě opční plán zaměstnaneckých odměn, který ve srovnání s 3Q14 zatížil výsledky více než 2násobně (757 vs 353 mil. USD). Vedlejším produktem probíhajícího opčního plánu je 8% yoy nárůst počtu emitovaných akcií, což brzdí růst EPS.