Jedním z intenzivně sledovaných IPO poslední doby bylo Ferrari. Pár dní od něj už proběhlo a můžeme se tedy na vývoj ceny akcií podívat s větším odstupem. Nejhůře na tom byli jejich „primární“ držitelé na konci října, od té doby se cena trochu zvedla, ale žádná poúpisová rally se rozhodně nekoná. Jak to vypadá s fundamentální hodnotou akcií? Přináší tato korekce příležitost i pro ty, kteří se IPO nemohli zúčastnit?

Zdroj: FT

Podívejme se nejdříve na tržby a zisky. V roce 2014 dovedlo Ferrari poměrně slušně zvýšit své tržby, růst zisků je stabilnější. Celkově nejde o žádné rakety, ale to u této firmy asi nepřekvapí. Všimněme si, že hrubá marže u této společnosti dosahuje 47 % a provozní marže 15 %. Jak jsem zde psal nedávno, francouzské automobilky mají hrubé marže pod 20 % a provozní marže v řádech jednotek procent (a jde více méně o standard většiny automobilek zaměřujících se na masovou výrobu). Z toho je jasně patrné, nakolik prémiové Ferrari je.

Zdroj: FT

Výsledovka hezká, tok hotovosti horší

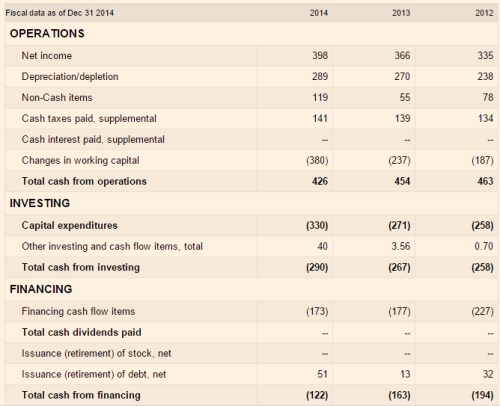

A nyní už k jádru věci. Na rozdíl od zisků provozní tok hotovosti Ferrari už třetím rokem klesá. Důvod je rychle patrný – rostoucí investice do pracovního kapitálu. Ty v roce 2012 dosáhly pouze necelých 200 milionů eur, v roce minulém už to bylo 426 milionů eur. Tento nárůst tedy výrazně převyšuje tempo růstu tržeb, které bývají hlavním systematickým tahounem těchto investic.

Poměrně znatelně rostou i investice do dlouhodobých provozních aktiv – CapEx. Ty v roce 2012 dosáhly necelých 260 milionů dolarů, v roce 2014 už 330 milionů dolarů. V minulém roce tak firmě bylo po CapEx jen 96 milionů eur, v roce 2013 to bylo 180 milionů eur a v roce 2012 asi 200 milionů eur.

Zdroj: FT

Nůžky provozního toku hotovosti a investic se tedy pohybují tím špatným směrem. Jako by to nestačilo, automobilka má hodně velké náklady v kolonce „financial cash flow items“. Pokud by velká část této položky představovala něco jiného než pohyb závazků (mimo závazky v pracovním kapitálu), volné cash flow pro akcionáře (tj. cash flow po CapEx zahrnující i tyto výdaje) by bylo na nule, nebo pod ní.

Velmi dobrá čísla za rok 2015

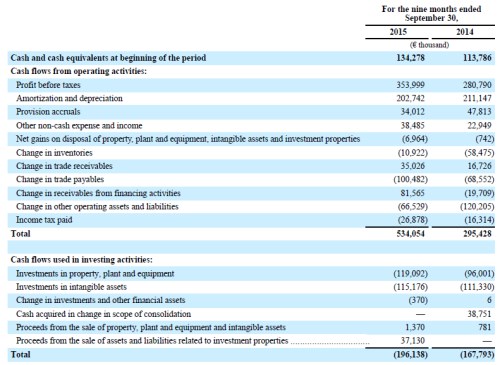

Ferrari tedy trochu mate svým výkazem zisků a ztrát. To, co má akcie skutečně „pod kapotou“ (tj. tok hotovosti jako skutečný fundament) vyznívá hůře než vývoj zisků. Tento poměrně neradostný obrázek se začíná měnit až s pohledem na dosavadní letošní čísla. Za devět měsíců letošního roku je spolu se srovnáním za stejné období minulého roku shrnuje následující tabulka:

Zdroj: Ferrari

Automobilka letos dokázala znatelně zvýšit zisky a naopak snížit investice do pracovního kapitálu (zejména na úrovni zásob). Na provozní úrovni tak doposud vydělala 534 milionů eur (vs. 295 milionů eur během prvních devíti měsíců loňského roku). CapEx a celkové investice letos také výrazně vzrostly, z 168 milionů eur na 196 milionů eur. Cash flow po CapEx je ale letos stále výrazně výše: Dosahuje cca 300 milionů eur, zatímco loni touto dobou to bylo asi 88 milionů eur. Pokud bychom předpokládali, že čtvrté čtvrtletí letošního roku dopadne na úrovni CapEx a provozního toku hotovosti podobně, jako Q4 minulého roku, měla by firma za celý letošní rok generovat cash flow po CapEx ve výši cca 260 milionů eur. Pokud předpokládáme, že nebude hýbat s úvěry, jde o volné cash flow na vlastní jmění.

Valuační úvahy

Kapitalizace automobilky nyní dosahuje asi 9,8 miliard dolarů (9,1 miliardy eur). Automobilky jako , či mají betu kolem 1,8. jí má znatelně nižší – na 1,26. Posun směrem k luxusu tedy podle všeho znamená menší a ne větší citlivost na cyklus a tudíž i menší rizikovost. Dejme tedy tomu, že u Ferrari je namístě počítat s betou ve výši 1. Požadovaná návratnost se tak bude pohybovat kolem 7,9 %.

Pokud by firma od letošního roku generovala pro akcionáře 260 milionů eur ročně, byla by hodnota jejího vlastního jmění 3,31 miliardy eur. Tedy o něco více než třetina současné kapitalizace. To znamená, že trh je mnohem optimističtější ohledně dlouhodobého růstu. Oněch 260 milionů eur by totiž na ospravedlnění současné kapitalizace muselo dlouhodobě růst o 5,2 % ročně. S ohledem na historický vývoj tržeb a zisků se to nezdá být velká výzva. Pohled na cash flow ale ukazuje jiný historický obrázek, který se láme až s letošním rokem. Ale zase výrazně.

Pokud je tedy letošní rok ohledně schopnosti generovat hotovost akcionářům směrodatný, mohou mít akcie to nejhorší za sebou. Pokud je jen světlou výjimkou, hodnotu tu nevidím. A dívat se na tuto akcii z pohledu „růstového“ investora bych si asi nedovolil. To bychom museli hovořit o firmě Teslari.