Americká ekonomika nyní prochází znatelným zpomalením, které by ale mělo být při troše štěstí přechodné. Na intenzitě každopádně naberou diskuse o tom, zda tato ekonomika opět nepadá do recese. Poroste nejistota a trhy se budou chytat každého stébla „jistoty“. Některá odvětví mají v tomto prostředí už v podstatě jasno. Jedním z nich jsou americké železnice, u nichž se kvůli propadu cen komodit hovoří o „železniční recesi“.

V předminulém díle této série jsme se zde dívali na akcie . Jsou doporučovány bankou jako jeden z tipů pro letošní rok, ale mě se zdají poněkud drahé. Téma mi přesto leží trochu v hlavě – jak z hlediska valuace, tak z hlediska amerických železnic a jejich vztahu k celé ekonomice a trhu. Podívejme se tak spolu na ještě jednu „mašinku“ – kapitalizací největší . A poté na celé transportní téma obecněji.

Vývoj ceny akcie UP je podobný jako u jiných železnic – poměrně prudký růst do roku 2014, pak stejně prudký obrat. UP dosáhla maxima svých tržeb v roce 2014, minulý rok se dostala zhruba na úroveň roku 2013. Podobným vývojem prošly i zisky. A konsenzus tvořící analytici nejsou nijak zvlášť optimističtí. Pro rok 2016 čekají další mírný pokles tržeb i zisků. Ovšem v roce 2017 už by mělo přijít mírné zlepšení.

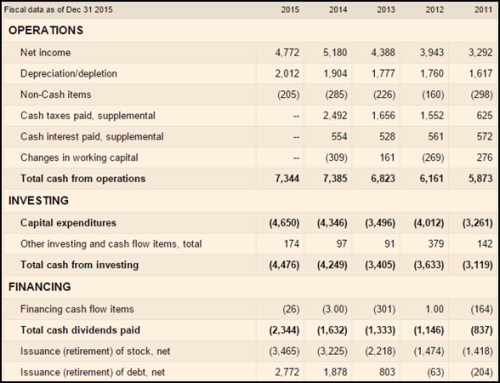

UP je společností, která s přehledem pokrývá svým provozním tokem hotovosti své investice. Ve fiskálních letech 2015 a 2014 na provoze vydělala asi 7,3 miliardy dolarů. Proinvestovala 4,3 – 4,6 miliardy dolarů. To znamená, že po CapEx, respektive po celkových investicích jí zbyly asi 3 miliardy dolarů. Celková výplata akcionářům pak tuto úroveň znatelně převyšuje. V roce 2015 totiž dosáhly dividendy 2,3 miliard dolarů a odkupy 3,5 miliardy. Firma je tedy na neudržitelné cestě, protože vyplácí více, než vydělá. Deficit pokrývá stejně jako řada jiných obchodovaných firem – zvyšuje svůj dluh:

Zdroj: FT

Poměr čistého dluhu k EBITDA zde jen mírně překročuje hodnotu jedna. Takže výše uvedený vzorec může firma používat ještě hodně dlouho. Jinak řečeno, vyplácí sice více, než vydělá, ještě nějaký čas to ale neohrozí sílu její rozvahy, protože ta je hodně konzervativní. Jak to vypadá s valuací?

Beta společnosti dosahuje hodnoty 1,04 a požadovaná návratnost by se tak měla pohybovat kolem 7,9 %. Pokud by firma byla krátkodobě schopna generovat pro akcionáře zhruba ony 3 miliardy dolarů volného cash flow, a toto cash flow by dlouhodobě stagnovalo, jeho současná hodnota dosáhne 37,88 miliard dolarů. Kapitalizace UP ale dosahuje 59,8 miliardy dolarů, takže musíme přidat. Na tuto částku se dostaneme pouze v případě, když necháme volný tok hotovosti růst dlouhodobě o cca 3 %.

Připomeňme si, že kapitalizace dosahuje 23,3 miliardy dolarů. Jedna miliarda dolarů jejího volného cash flow by na ospravedlnění této kapitalizace musela dlouhodobě růst asi o 4,5 %. S ohledem na historický vývoj to bylo docela dost a proto se mi akcie zdá poměrně drahá. UP v tomto ohledu na základě výše uvedeného jednoduchého propočtu vypadá o něco lépe. Za pozornost v tomto ohledu pak stojí právě to, že akcie železnic od konce roku 2014 oslabily o desítky procent a jejich cash flow se přitom zatím nijak výrazně nemění! Zdá se tedy, že i na starých nudných odvětvích se mohou nafukovat a vzápětí přirozeně praskat bubliny.

Dopravní semafor

Železniční přeprava, respektive přeprava jako celek může fungovat jako zajímavý předstihový indikátor. Na závěr dnešní úvahy se tedy podívejme, co nám tento „dopravní semafor“ nyní naznačuje. Oranžově je v následujícím grafu vyznačen „Transportní“ index z DJIA a modře index S&P 500. Do roku 2013 se o nějakém předstihu nedá moc hovořit. Obrat dopravního indexu na konci roku 2014 ale ze zpětného pohledu zafungoval perfektně!

Klíčovou informací pak je (pro býky bohužel), že v oblasti transportu není doposud ani náznak obratu, naopak. Mohli bychom tvrdit, že příčinou je strukturální (komoditní) a ne cyklický vývoj. Jenže právě v případě USA se zdá, že se „díky“ energetické revoluci staly ekonomikou hodně citlivou právě na vývoj cen komodit, respektive energií. O akciovém trhu to dokonce zatím platí dvojnásob, protože negativní efekt nižších cen energií tam zatím dominuje nad efektem pozitivním. Na semaforu tak svítí červená.

Zdroj: Bloomberg