V roce 2007 dosahovala hodnota aktiv pěti největších amerických bank asi 5 bilionů dolarů. Šlo o rok, kdy se najednou zjistilo, že největší banky mohou svým pádem hravě položit celý systém. A hlavně, že jejich aktiva tomuto pádu svou rizikovostí hodně nahrávají. Vše ničící krize byla nakonec zažehnána a ekonomika americká i řada dalších se vší silou snaží vyhrabat z problémů, které napáchala následná recese rozvahového typu.

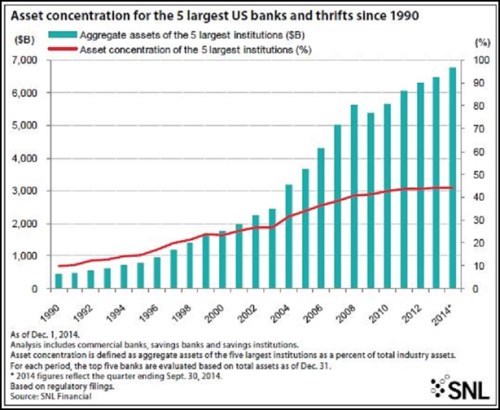

Ač jsme lidé chybující, dalo by se čekat, že celková aktiva největších bank budou od té doby klesat, aby se zabránilo opakování zmíněného scénáře. Z kontextu mého úvodu je ale asi jasné, že k tomu nedošlo. A to ani zdaleka – z následujícího grafu je patrné, že ke konci roku 2014 se hodnota těchto aktiv pohybovala téměř na 7 bilionech dolarů! K tomu dál postupně roste i koncentrace aktiv u těchto globálních dinosaurů (červená křivka).

Poučení z krizového vývoje

Ohledně poslední krize a pokrizového vývoje panuje poměrně silný konsenzus: Všichni se v podstatě shodneme na tom, že pokud se nepoučíme, projdeme si tím dříve nebo později znovu. Konsenzus se ale rychle rozpadá ve chvíli, kdy se začneme pídit po konkrétních lekcích a poučeních. Pro jeden tábor jsou například relevantním jádrem celé lekce sedmdesátá léta, respektive celkově nezvládnutá a nezodpovědná fiskální a monetární politika. Poučením pak je eliminovat aktivistickou ekonomickou politiku a hlavně různé stimulační programy a nechat kreativní destrukci, ať vše dá do pořádku. Proti tomu stojí argumenty založené na vývoji ve třicátých letech. Ty nás v mnoha (ne všech) ohledech vedou k hodně rozdílným závěrům.

Já se v nastíněném problému kloním spíše k „třicátníkům“. Ale jakkoliv jde o důležité téma, není možná tím nejdůležitějším. Na tuto pozici bych pasoval právě problém nastíněný v úvodu, tedy téma „příliš velké na to, aby padly“ - TBTF. K celé věci se pak po čase vracím kvůli tomu, že došlo k události, která by mohla být přelomová. Vedení jednoho z dinosaurů – banky , totiž před několika dny obhajovalo velikost banky, kterou spravuje. To by nebylo nic nového – s regulátory a politiky už podobných diskusí proběhla řada. Ovšem tentokrát tak nečinilo před nějakým regulace chtivým, ale rozdělení se bojícím subjektem, nýbrž před vlastními akcionáři.

Už i ty, akcionáři?

Proč je uvedená revolta akcionářů vlastně tak překvapivá? Důvod je jednoduchý: Obvykle se předpokládá, že gigantismus velkých bank, jejich nepadnutelnost a téměř i nenapadnutelnost těmto institucím zajišťuje levnější kapitál (implicitní státní záruku). Což mimochodem znamená, že na systému neparazitují jen v dobách, kdy jsou po svých výstřelcích zachraňovány vládou (tudíž námi všemi, včetně finančních institucí, které se chovají zodpovědně a vlastně na to tak doplácí). Parazitismus probíhá i v dobách „mírových“ a to kvůli implicitním, či dokonce explicitním zárukám potenciální záchrany (i když některé studie onen nižší náklad kapitálu rozporují). Z toho všeho samozřejmě těží management i ti, kteří firmě poskytují peníze, včetně akcionářů. Ti by tak neměli proti dinosauří podstatě odvětví protestovat, ale radovat se z ní.

Zdá se ale, že někteří akcionáři nejsou se současným stavem spokojeni a minimálně v případě JPM tlačí na rozdělení. Musí se tak domnívat, že přínosy spojené s gigantismem jsou menší než náklady z něj pramenící. Jaké náklady by to mohly být? V první řadě rizika spojená s tím, že vedení bank pravděpodobně nemá dostatečný přehled o tom, co se v jejich firmách vlastně děje. K tomu možná můžeme přičíst to, čemu já sám říkám „náklady z rozsahu“. V ekonomii se běžně hovoří o tom, že s velikostí klesají jednotkové náklady výroby (existují úspory z rozsahu). Jenže v praxi můžeme někdy pozorovat i to, že s velikostí náklady rostou: Roste míra byrokracie, roste rozdíl mezi tím, co je dobré pro firmu a co je dobré pro kariéru konkrétních lidí, ztrácí se vazba na zákazníka a přehled o tom, proč se věci dělají daným způsobem… A jak jsem uvedl, zdá se, že někteří akcionáři JPM se právě těchto nákladů a rizik hodně obávají.

Ve včerejším příspěvku jsem psal o porcování společnosti . Ta svými problémy neohrožuje systém a porcování probíhá čistě v režii trhů a akcionářů. Nemusí být tedy bezchybné, ale jde o nejčistější řešení, které si můžeme přát. Pokud bychom se k něčemu podobnému nakonec dopracovali u globálních bankovních gigantů, byl by to ideál. Možná cesta k němu bude asi trochu paradoxně vést i přes regulaci a co největší snahu o eliminaci výhod plynoucích z TBTF. Spoléhat se ale jen na regulaci je ošemetné, protože černé labutě přilétají vždy nečekaným (tj. neregulovaným směrem). Nejlepší je vůbec je nelákat k příletu.