Při hodnocení současné mimořádně dlouhé fáze expanze americké ekonomiky a dlouhověkého akciového býka se často hovoří o tom, že expanze neumírají na vysoký věk. Mezi ty, kteří zastávají tento názor, patří i šéfka Fedu Janet Yellen. I ona tak uklidňuje, že vysoký věk sám o sobě nezvyšuje pravděpodobnost recese (a tudíž i probuzení medvědů na akciovém trhu).

Onen výraz „expanze neumírají na vysoký věk“ podle mne sice skrývá řadu nejasností, ale historie v tomto případě naštěstí hovoří celkem jasně: Do recese ekonomiku většinou posílá Fed tím, že razantně utáhne svou politiku (paní Yellen tedy sama nejlépe ví, co říká). A činí tak z preventivních důvodů, protože nechce, aby se ekonomika dostala do nějaké vážné nerovnováhy. Ta se v minulosti většinou projevovala inflačními tlaky, či excesy na finančních trzích.

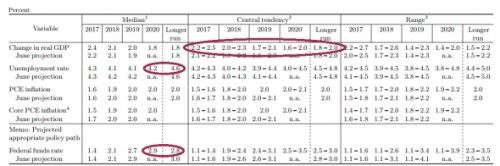

Dnes jsme v dosti výjimečné situaci, kdy potenciální nerovnováhy nejsou zase tak zřetelné. A může to být samozřejmě i tím, že k výrazným excesům nedochází. Což by znamenalo, že Fed nemusí expanzi a akciového býka preventivně utratit tak, jak to nejednou učinil v minulosti. Bude se tak ale skutečně chovat? To zřejmě přesně nevědí ani ti, kteří v čele americké centrální banky sedí. Nicméně před několika dny jsme měli mimořádnou příležitost nahlédnout do toho, co si nyní myslí. Následující tabulka ukazuje čerstvě zveřejněná očekávání vedení Fedu ohledně vývoje HDP, nezaměstnanosti, celkové a jádrové inflace a sazeb a to až do roku 2020:

Zdroj: FTAlphaville

Základní fakta vypadají následovně: Podle mediánu hrdliček a jestřábů v čele Fedu americká ekonomika postupně zpomalí a to na 1,8 % roční růst. Matthew C Klein z FTAlphaville pak v tabulce vyznačil další projekce, které podle něj mohou budit obavy. Nezaměstnanost by se totiž měla v roce 2020 pohybovat na 4,2 %, což je znatelně pod dlouhodobým očekáváním (4,6 %). A podle některých odhadů by mohla v roce 2020 být dokonce až na 3,8 %.

To by znamenalo, že po roce 2020 by nezaměstnanost možná musela znatelně růst a podle pana Kleina se tak v minulosti nestalo nikdy bez toho, aby na ekonomiku dolehla recese. Jinak řečeno, tento scénář hovoří o tom, že trh práce se přepálí a Fed bude muset opět razantně šlápnout na brzdu. I v takovém případě by se tak ale nestalo dříve, než v roce 2020. Akciové trhy většinou zajímá tak maximálně následující čtvrtletí, takže podobné obavy jsou pro ně irelevantní.

Podle mne navíc projekce onu potřebu prudkého brzděni moc neimplikují. Příčina je zřejmá z pohledu na očekávaný vývoj celkové a jádrové inflace. Spíše to vypadá, že Fed si naprojektoval ideální hladké přistání, kdy se ekonomika posune na svůj potenciál a inflace se stabilizuje na úrovní cíle (může vlastně učinit něco jiného?). To vše ovšem se sazbami, které zůstanou znatelně níže, než historický standard. A to samé platí o nezaměstnanosti (k posunu z 4,2 % roku 2020 na 4,6 % dlouhodobého standardu snad recese nebude třeba, stačí předchozí pokles tempa růstu HDP na potenciál).

Jakou hodnotu ony projekce mají? Je hodně pravděpodobné, že k jejich přesnému naplnění nedojde, na to by byl život příliš nudný. Pokud jsou ovšem udělány s dostatečnou mírou odbornosti, ukazují na nějaký relevantní scénář. V tomto případě jde v podstatě o dlouhodobý ideál – ekonomika na potenciálu, vše relativně stabilizované. Jinak řečeno, hladké přistání, o které se celá desetiletí snaží centrální banky po celém světě. A které by znamenalo, že Fed by býka na akciích ještě minimálně pár let hýčkal, namísto toho, aby jej utratil.