Bankovní sektor během deseti roků od vypuknutí globální finanční krize výrazně ozdravil. Bankéři jsou podle průzkumu globální poradenské společnosti EY přesvědčeni, že se jim v tomto i v dalších letech podaří dál zlepšovat hospodářské výsledky. Podle EY však není jisté, zda by bankovní sektor při stávající rentabilitě vlastního kapitálu zvládl neočekávaný cyklický propad ekonomiky. Bez zásadní změny celého odvětví je to málo pravděpodobné, tvrdí také poradenská společnost. Bankovní sektor po celém světě se podle ní nadále potýká se zásadními problémy, které mu brání v tom, aby mohl být dlouhodobě ziskový.

Největším bankám světa se od finanční krize podařilo výrazně posílit kapitálovou pozici. Alarmující předkrizové případy, kdy některé banky měly poměr kmenového kapitálu tier 1 (CET1) pod 4 %, jsou minulostí a finanční instituce za uplynulou dekádu navýšily vlastní kapitál na trojnásobek.

Od krize se ale v bankovním sektoru dramaticky zvýšily náklady na dodržování zákonů a jiných předpisů, související investice do informačních systémů a lidských zdrojů mají nicméně podle EY svůj vrchol za sebou. Náklady na dodržování předpisů budou nadále výrazně nad úrovní roku 2007. Náklady na implementaci přísnější pokrizové obezřetnostní regulace už se stabilizovaly a budou naopak klesat. Většina bank také již vyřešila etické problémy z minulosti a snižují se i náklady na soudní spory.

Přesvědčivé důkazy o tom, že by nákladová základna finančních institucí byla flexibilnější či adaptabilnější než před krizí, podle firmy chybí. Průzkum EY mezi 221 manažery globálních bank, který se konal loni v listopadu a v prosinci, také ukázal, že celkové náklady finančních institucí se sice během posledních 5 let snížily o něco přes 10 %, pořád jsou ale o čtvrtinu vyšší než v roce 2008. Většina bankéřů, kteří se zúčastnili průzkumu, navíc očekává, že náklady během příštích tří let dál porostou. Výdaje na změnu regulace sice mírně klesnou, ale ta trocha uspořených finančních prostředků půjde do prorůstových projektů a na zajištění kybernetické bezpečnosti. V příštích třech letech tak podle oslovených bankéřů náklady porostou průměrně o 2,1 % ročně.

Situace hlavních českých bank se v otázce finanční stability výrazně liší. „Český trh je z pohledu využívání bankovních služeb spíše konzervativní,“ říká Pavel Riegger, vedoucí partner oddělení poradenství pro finanční instituce společnosti EY. „V poměru k HDP jsou české domácnosti 2 až 3 krát méně zadlužené než v ostatních vyspělých státech. To znamená bezpečnější pozici českých bank, které jsou navíc kapitálově dobře vybavené,“ vysvětluje Riegger.

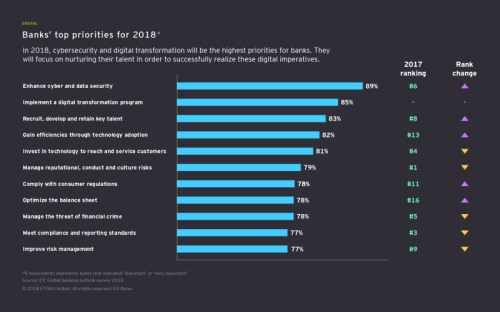

Program digitální transformace považuje za prioritu letošního roku 85 % oslovených globálních bank, ukázal také průzkum.

„České banky intenzivně pracují na digitalizaci zejména klientských procesů, některé se více otevírají spolupráci s partnery z řad fintechů či externích dodavatelů a budují společné ekosystémy, které klientům nabídnou celou řadu inovativních finančních i nefinančních služeb,“ uvedl Pavel Riegger v dnešní tiskové zprávě.

Další důležitou prioritou bank v letošním roce je posílení kybernetické bezpečnosti, jak ukazuje i následující graf.

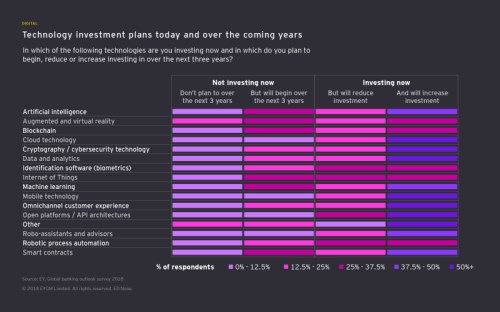

Klíčovou roli v prevenci kybernetických útoků bude v budoucnu hrát umělá inteligence a pokročilá analytika, uvádí také EY. Následující grafika ukazuje, do jakých technologií investují banky v současnosti a do kterých chtějí svoje investice v příštích třech letech zahájit, omezit, nebo zvýšit:

Zdroj: EY