Letošní rok je co do počtu primárních emisí akcií nejúspěšnější za poslední desetiletí. Všechny regiony zaznamenaly dvojciferný růst, světovou jedničkou zůstává Asie, ukazuje studie EY. Aktivní bude pro trh IPO i nadcházející rok, ve kterém se čeká i několik obřích transakcí přesahujících 1 miliardu USD. Primární úpisy zvažuje v příštích dvou letech i několik českých firem, říká EY.

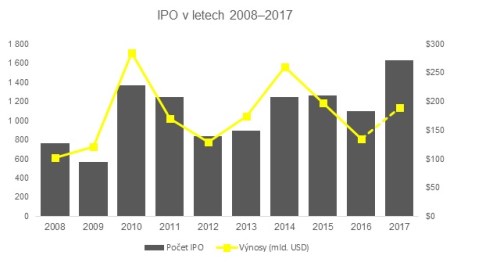

Od ledna se uskutečnilo zatím 1 624 primárních úpisů v celkové hodnotě 188,8 miliard USD. Ve srovnání s předchozím rokem to představuje nárůst o 49 % co do počtu emisí a nárůst o 40 %, pokud jde o získaný kapitál. Letošní výsledky nicméně zaostávají za rekordním rokem 2007. Tehdy se uskutečnily necelé dvě tisícovky IPO, které emitentům vynesly celkem 338,4 miliardy USD.

Pražská burza letos zatím nezaznamenala žádné primární úpisy. Představila ale platformu pro malé a střední podniky, kde se letos uskutečnily dvě emise dluhopisů, a to ze strany společnosti EUC (zdravotnictví) a těžební společnosti MND. Právě emise dluhopisů bývají prvním krokem k primárnímu úpisu, podotýká EY.

„Pozorujeme trend mezi českými firmami, které vážně zvažují primární úpis na burze buď jako způsob, jak vybrat další kapitál, nebo jako možnost nabídnout stávajícím akcionářům – především finančním sponzorům – jak z investice vystoupit,“ říká Peter Wells, vedoucí partner oddělení transakčního poradenství společnosti EY v České republice. „Několik našich klientů plánuje IPO v roce 2018 nebo 2019, aby využili příležitosti rostoucích valuací na mezinárodních burzách.“

České firmy hledají tu nejvhodnější

„Londýnská burza je pro české firmy stále atraktivní destinací pro IPO, a to díky široké mezinárodní investorské základně a očekávané stabilitě trhu v období před brexitem v roce 2019. I varšavská burza zaznamenala v poslední době mírné oživení. Mezi tamějšími investory ale stále panuje nejistota kvůli plánům polské vlády směrem k důchodovým fondům, které se řadí mezi hlavní investory pro mnoho firem obchodovaných ve Varšavě,“ dodává Peter Wells.

Brexit, tedy odchod Británie z Evropské unie, a jeho případné dopady na postavení londýnské burzy jsou jednou z klíčových otázek v souvislosti s budoucností evropského trhu IPO. Bude záležet především na tom, jak dopadnou vyjednávání mezi Británie a EU, říká Wells z EY. „Prospekty cenných papírů schválené v Evropské unii pravděpodobně nebudou nadále pasportovány do Spojeného království a naopak. Společnosti uvažující o IPO na londýnské burze by měly pozorně sledovat vývoj okolo brexitu a připravit se na možné změny týkající se úpisů,“ říká také Wells.

I v nadcházejícím roce by nicméně měly zůstat výrazným trendem zahraniční IPO. Čeká se primární úpis největší ropné společnosti na světě a IPO několika státní společností na Blízkém východě a v severní Africe.

Zdroje: EY, Patria.cz