K obavám z dalšího vývoje na americkém akciovém trhu podle známého investora Eda Yardeniho poslední dobou významně přispívá růst výnosů vládních obligací. Ty se pohybují na hranici 3 %, „což je z nějakého důvodu vnímáno jako hranice pro akcie nebezpečná“. Yardeni ale na svém blogu tvrdí, že rozumný důvod pro takový pohled není a spíše jde o to, že o této hranici hovořilo pár vlivnějších lidí, kteří neustále varují před medvědím trhem.

Podle Yardeniho je určitým paradoxem, že na jednu stranu na trhu panují obavy z rostoucích výnosů dlouhodobých vládních obligací, ale na stranu druhou zaznívají varování před zplošťující se výnosovou křivkou (která podle některých názorů indikuje blížící se recesi). K tomuto zplošťování ale dochází kvůli tomu, že výnosy dlouhodobých obligací rostou pomaleji než krátkodobé sazby a podle této logiky tedy rostou málo. Investoři by si tedy podle Yardeniho měli vybrat, čeho se vlastně chtějí bát.

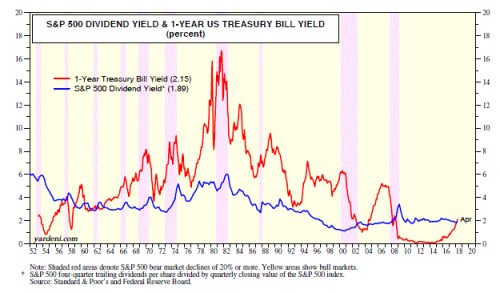

Z valuačního hlediska stojí za pozornost, že výnosy krátkodobých obligací se dostaly až na úroveň dividendového výnosu indexu S&P 500. Podle některých názorů jde o další známku budících se medvědů. Celkově by se tedy zdálo, že růst krátkodobých sazeb je velmi škodlivý, protože táhne sazby nad dividendový výnos a zároveň zplošťuje výnosovou křivku. Nicméně Yardeni poukazuje na několik souvisejících „detailů“.

Investor tvrdí, že pohled na historická data na nějakou velkou predikční hodnotu relativního vývoje krátkodobých sazeb a dividendového výnosu akcií neukazuje. Medvědí trh podle něj přichází většinou ve chvíli, kdy „sazby vzrostou natolik, že vyvolají recesi“. To, že se dostanou nad dividendový výnos, ale žádným významným indikátorem není. Podobné je to s porovnáváním výnosů dlouhodobých vládních obligací s dividendovým výnosem. Toto porovnávání ukazuje následující graf a podle Yardeniho se z něj nedá usuzovat, že současný stav, kdy se výnosy obligací dostávají nad dividendový výnos, je budíčkem medvědů:

Zdroj: Blog Eda Yardeniho