Akciové trhy se v minulém týdnu oklepaly z korekce a napravily část ztrát z konce října. Podporou pro ně byly v průměru dobré výsledky firem. Jaké firemní reporty nás zaujaly nejvíce a které z nich nás přiměly k akci v aktivně řízených fondech?

Toto vydání pojmeme tak trochu netradičně a podíváme se na několik firem, které publikovaly výsledky minulý týden a upoutaly nás o něco více než ostatní. Vybrali jsme čtyři příklady tak, abychom měli zastoupeny různé „investiční situace“ v aktivně řízených fondech ČSOB Akciovém a ČSOB Bohatství:

1) Investiční příběh firmy jsme vyhodnotili jako slabý, proto do jejích akcií neinvestujeme;

2) Firma se nám líbí, proto ji výrazně nadvažujeme na úkor ostatních;

3) Firmu jsme dříve drželi, ale nyní u ní již nevidíme velký potenciál růstu;

4) Sázíme na nesprávné posouzení výsledků trhem a snažíme se využít nákupu se slevou.

Výsledky, které stály za pozornost

1) (30. 10. – v portfoliích ČSOB Akciového a ČSOB Bohatství nemáme)

Americký konglomerát vydal výsledky ještě horší, než investorská veřejnost očekávala, tržby se meziročně propadly o 10 % a provozní zisk dokonce o 20 %. Největším zklamáním pro investory bylo osekání dividendy, nově bude vyplácet pouhý 1 cent kvartálně - dividendový výnos tak poklesne na 0,4 %.

„Již delší dobu slýcháme, jestli akcie nejsou výhodnou nákupní příležitostí. Zdá se však, že špatným zprávám není konec. Až bude ocenění akcií skutečně pod tlakem, můžeme si vsadit na otočení situace. Ta doba ale zatím nepřišla,“ říká analytik ČSOB Jaroslav Vybíral.

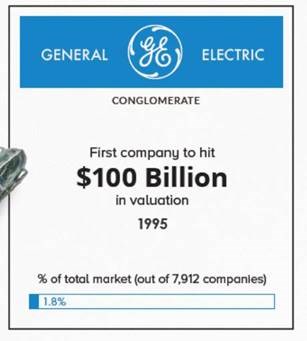

Není to tak dávno, kdy ještě patřila do desítky nejhodnotnějších firem. Letos se však neslavně připomněla investorské veřejnosti vyřazením z indexu Dow Jones , kde byla jediným původním členem od založení indexu. Pro ty, kdo pamatují na akciových trzích rok 1995, ještě doplňující ilustrace…

Zdroj: Visual Capitalist

2) Royal Dutch (1. 11. – v portfoliích ČSOB Akciový a ČSOB Bohatství máme mezi nejvíce preferovanými tituly)

Ropná společnost předvedla solidní výkon a naplnila poměrně náročná očekávání trhu. Tržby vzrostly meziročně o 30 %, zatímco provozní zisk po zdanění stoupl meziročně o 40 %. Společnost využívá dobré časy na to, aby postupně očistila svoji rozvahu, což dokazuje snižování zadluženosti, která klesla pod 30 %.

V posledních letech sice nepreferujeme nákup komodit napřímo (kvůli často vysokým nákladům držby komoditních futures kontraktů), participujeme však na pozvolném růstu cen energetických komodit díky pozicím v akciích těžařských firem. Ty dokupujeme především během období, kdy je trh s ropou pod tlakem a ceny komodit jsou stlačené na přehnaně nízké úrovně.

3) (1. 11. – v portfoliích ČSOB Akciový a ČSOB Bohatství máme proti neutrální alokaci podvážený)

Technologický gigant trhy zklamal především slabým výhledem tržeb, který byl ovlivněn hlavně zhoršenými vyhlídkami na rozvíjejících se trzích. Mírně horší byl také výhled pro ziskové marže, což se však dalo očekávat se sílící diskuzí o tom, zda nové modely Applu už pro zákazníky nejsou neúnosně drahé a tento problém musel být řešen cenově dostupnějšími modely (Apple XR). Přinejmenším podezřele vyzněla také změna v (ne)reportování prodejů iPhonů (od následujícího kvartálu). chce údajně přimět investory, aby se na byznys společnosti dívali komplexněji se zahrnutím celého portfolia produktů a služeb, jako jsou třeba Apple Watch nebo iTunes, trh jej však podezřívá, že chce hlavně odklonit pozornost od nepříznivě se vyvíjejících čísel o prodejích jeho vlajkové lodi.

4) Group Bank (2. 11. – do portfolií ČSOB Akciového a ČSOB Bohatství jsme po výsledcích dokupovali)

vydala solidní výsledky za 3Q18 a zvýšila výhled (2018E ROTE na 12 %). Trh výsledky kvůli obavám ze snížení dividendy neocenil a akcie banky zareagovaly poklesem.

„Povýsledkovou reakci na jsem vyhodnotil jako neopodstatněnou, rozhodl jsem se proto využít nižší ceny a akcie do fondů přikoupit,“ říká portfolio manažer ČSOB Pavel Kopeček.