Impresivní nárůst zlata v tomto roce by mohl pokračovat i v příští dekádě. Jako formu zajištění vnímá žlutý kov i nadále konstruktivně největší světový správce aktiv . Banky Group a UBS Group očekávají, že zlato bude zářit až na 1600 USD za unci. Na této úrovni bylo naposledy v roce 2013.

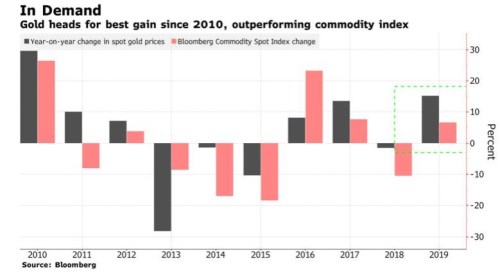

Letos by drahý kov mohl zažít největší roční posun od roku 2010. Za spektakulárním vzestupem (větším než spotovému indexu pro komodity od Bloombergu, viz graf níže) stojí třenice ve světovém obchodu, uvolněnější měnová politika napříč velkými světovými ekonomikami a pokračující nákupy ze strany centrálních bank. Jedním dechem je ale třeba zmínit, že vyhlídky na příští rok pro zlato zas tak úplně jasné nejsou: globální akciové trhy vypadají pořád životaschopně a americký pracovní trh projevuje značnou odolnost. Není tak úplně jasné, co budou centrální banky v příštím roce konkrétně dělat.

Na spotovém trhu je zlato zatím dražší o 14 %. Pokud se udrží, znamenalo by to třetí roční nárůst v posledních čtyřech letech (jedinou výjimkou byl pokles o 1,6 % v roce 2018). Letos v září se kov vyšplhal až na 1557,11 USD za unci, nejvýše od roku 2013. Jeho výkonnost za poslední rok ukazuje graf níže:

Stejně jako v tomto roce budou i v tom příštím pravděpodobně prominentními tématy geopolitika a hospodářská rizika. V listopadu si budou Američané volit nového prezidenta, a do té doby bychom se v USA mohli dočkat ústavní žaloby na toho současného – jehož proklamované názory na obchodní válku se mění prakticky ze dne na den.

Zatímco zlato z pokračující obchodní války profitovalo, americké akcie a další rizikovější aktiva čerpají podporu z vidiny na průlom v obchodní válce. Je tedy otázkou, co z toho převáží. Hlavní analytička pro globální trhy Kristina Hooperová ze společnosti Invesco vidí růst zlata v příštím roce na 5 % až 8 %. Zároveň ale čeká, že akcie, reality a průmyslové kovy budou nakonec zářit víc.

Následující graf ukazuje, jak se zlato a akcie letos proháněly. Kdyby v příštím roce došlo k určitému hospodářskému útlumu, akcie budou klesat a Fed možná obnoví snižování úrokových sazeb.

Podle staršího prosincového názoru budou zlato nadále podporovat prostředí nízkých úrokových sazeb společně s očekávaným oslabováním dolaru a pravděpodobnými opatřeními orientovanými na reflaci.

Poptávka po zlatě prýští stále větší měrou od centrálních bank. Podle Goldmanů banky spotřebovávají pětinu světové nabídky, což by mohlo naznačovat odklon od dolaru, a podpořit argumenty pro držení žlutého kovu. “Zlato budu mít rád víc než dluhopisy, protože dluhopisy neodrážejí tuto de-dolarizaci,” řekl Bloombergu tento týden Jeff Curie z .

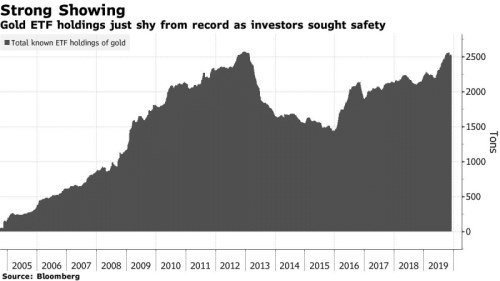

Méně zlata naopak aktuálně leží v burzovně obchodovaných fondech (ETF) orientovaných na zlato, pořád to je ale blízko rekordu:

Varovné hlasy minimálně krátkodobě ale nemizí: Podle by v případě další rally na rizikovějších aktivech měli využít možného propadu na zlatě a kupovat jej (byu the dip). A ABN Amro očekává pro první kvartál průměrnou cenu 1400 USD, jakkoli dlouhodobější vyhlídky vypadají solidně.

„Zlato nemůže v portfoliu plně nahradit dluhopisy, argument pro realokaci části běžné dluhopisové expozice do zlata je ale stejně silný,“ napsal v poznámce analytik „goldmanů“ Mikhail Sprogis. Ve zlatu banka podle něj stále pozoruje potenciál a obavy z konce hospodářského cyklu a větší politická nejistota pravděpodobně podnítí investiční poptávku.

Zdroj: Bloomberg, Patria.cz