Scott Sumner je minimálně v USA dost známý ekonom zaměřující se zejména na monetární politiku. Prosazuje cílení nominálního produktu a již nějaký čas má hodně neobvyklý pohled na to, jak se bude monetární politika a hospodářská situace v USA vyvíjet. Dnes bych se rád jeho pohledu věnoval a také se trochu zamyslíme nad tím, zda nemůže být relevantní i pro Evropu.

Pokud mohu soudit, tak jakýsi středněproudý pohled na monetární a následně i reálný vývoj v USA není zrovna moc optimistický. Pan Sumner to asi vnímá podobně a poukazuje v této souvislosti třeba na článek Grega Ipa ve WSJ, kde tento ekonom hovoří o konci jedné éry. Tedy éry, ve které byly tahounem dění na finančních trzích a v ekonomice zejména centrální banky a s „Fedem se nebojovalo“. Nyní jsou totiž i přes dlouho trvající oživení sazby dost nízko, což omezuje schopnost monetárně stimulovat v případě, že se dostaví další oživení.

Jak jsem uvedl, podobný pohled (případně doplněný o malou efektivitu některých alternativních nástrojů monetární politiky a jejich vedlejší efekty) je celkem běžný. Velkým optimismem nehýří třeba ani známý Larry Summers a u řady ekonomů vede tento směr uvažování k požadavkům na mnohem aktivnější fiskální stimulaci (v případě útlumu, či recese). A do toho vstupuje pan Sumner, který tvrdí, že vše je jinak a vstupujeme do „zlaté éry centrálního bankovnictví“.

Pesimismus je podle tohoto ekonoma „100% omylem“. Fed bude totiž efektivnější a svého inflačního cíle bude dosahovat lépe, než kdykoliv v historii. Inflace se tak bude v následujících desetiletích pohybovat velmi blízko 2 %, nezaměstnanost bude povětšinou stabilní a na velmi nízkých úrovních. A „určitě to nebude kvůli fiskální politice, která je po většinu historie nezodpovědně procyklická“, dodává ekonom.

Podle ekonoma je třeba ignorovat současný konsenzus stejně, jako jej bylo třeba ignorovat ve třicátých letech (kdy tvrdil, že monetární politika není příliš utažená), v letech sedmdesátých (kdy tvrdil opak), či v letech 2008 – 2009 (kdy opět tvrdil, že politika je dostatečně uvolněná). Co by ale mělo zvyšovat efektivitu práce Fedu? Podle Sumnera to, že se v podstatě pohybuje směrem k cílení nominálního produktu spojenému s tržními projekcemi vývoje nominální poptávky (tržní monetarismus, pro detaily viz např. „A Market-Driven Nominal GDP Targeting Regime“ a „Mercatus Announces Futures Market to Forecast Nominal GDP“).

Podle Sumnera dnešní mladí lidé už nezažijí cyklus tak, jak jsme jej zažili my - délka jeho trvání se bude značně prodlužovat. Ekonom to přirovnává k vývoji v letectví. Když byl on mladý, často četl o tom, že někde spadlo letadlo. Ale jeho dcera ještě o ničem takovém v USA neslyšela (vyjma pádu malých letadel). Důvodem je, že po každém pádu došlo k řešení problému a vše se posunulo k větší bezpečnosti. Podobné to má být s monetární politikou.

A jak v Evropě?

Při čtení výše uvedeného nás jistě napadne řada otázek, popřípadě doplnění, či výtek. Já tímto směrem dnes nepůjdu, namísto toho si dovolím položit následující otázku: Pokud by vývoj v USA skutečně směřoval tímto optimistickým směrem, jaká je pravděpodobnost, že v eurozóně tomu bude podobně?

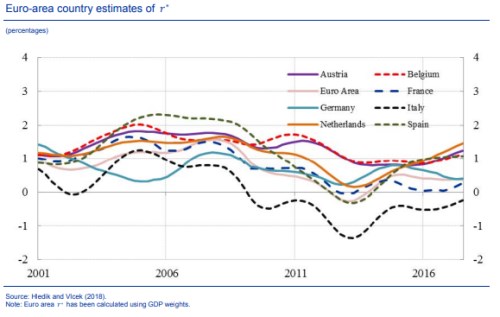

Jde již spíše o úvahy ze šuplíku finance fiction. Ale dejme tomu, že by se ECB, sledující pozitivní vývoj v USA, vydala s těmi nejlepšími úmysly a širokou podporou stejným směrem. Existuje něco, co by jí i tak fundamentálně bránilo v dosažení stejného úspěchu? Možná ano a dobře to ukazuje následující graf.

V obrázku jsou uvedeny odhady přirozené (neutrální) výše sazeb pro vybrané evropské země. Můžeme je vnímat jako odhady sazeb, při nichž není monetární politika ani stimulující, ani brzdící. Je zřejmé, že rozdíly v těchto sazbách jsou u jednotlivých zemí obrovské. Což je jen jinak vyjádřený velký rozdíl v cyklech i strukturálních rysech jednotlivých zemí měnové unie.

Zdroj: ECB

Kdyby ECB chtěla například v roce 2006 nastavit sazby „ideálně“ pro Německo, nacházely by se hluboko pod 1 %, ale v případě Španělska vysoko nad 2 %. V roce 2013 by zase kvůli Itálii měly sazby být znatelně pod mínus 1 %, ale Rakousko by v té době potřebovalo sazby o více než 2 procentní body vyšší. A pokud srovnáme rozptyl z roku 2001 a z období na konci grafu, o nějaké konvergenci neutrálních sazeb (tj. fakticky konvergenci ekonomické) moc hovořit nemůžeme, spíše naopak.

I kdyby tedy v USA nastaly zlaté časy monetární politiky a ECB je chtěla replikovat, stále by mohla narážet na značné rozdíly v tom, co je kde „ideálem“. Je to možná trochu jako kdybychom měli vedle sebe pole s jetelem, pšenicí, bramborami a třeba mákem a snažili bychom se vše sklidit ve stejnou dobu jedním kombajnem. To, že půjde o kombajn (pro danou plodinu) ideální, by celkově moc nepomohlo.