Kdy se věci vrátí k normálu? Minulý týden jsem si na konci jedné úvahy dovolil zmínit, že se k němu možná začneme vracet až ve chvíli, kdy si uvědomíme, že v nejednom případě o žádný normál nešlo. Což by samozřejmě znamenalo, že bychom se k němu vlastně již ani nechtěli vracet. Je to trochu takový ekonomický koan, k němuž dnes chci připojit naprosto praktický příklad, který jsem tu také již nakousl dříve. Netýká se ničeho jiného než pohledu na atraktivitu a finanční zdraví obchodovaných firem (a nejen jich).

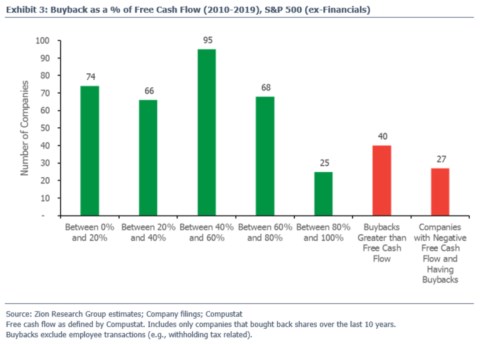

Předpandemiový „normál“ na akciovém trhu sebou nesl i to, že investoři lačnili po dividendách a odkupech a moc se neptali, kde na ně firmy berou peníze. Tento můj pohled opírám o nejednu firmu, které jsem se zde věnoval. A u které jsem poukazoval na to, že míra dluhy financovaných odkupů, popřípadě dividend, již podle mne překročila zdravou hranici. Hezký agregátní pohled před několika dny přinesli na FTAlphaville, respektive analytici ze Zion Research. Shrnuje jej následující graf, který ukazuje rozdělení firem podle toho, jak moc jejich volný tok hotovosti FCF pokrýval po roce 2010 odkupy. 74 firem mělo odkup ve výši 0 – 20 % FCF, u 40 naopak byly odkupy vyšší než FCF a u 27 bylo FCF dokonce negativní a odkupy přesto probíhaly.

Můžeme říci, že firem s odkupy blížícími se tomu, co vydělaly, či vyššími, podle grafu zase není tolik. Lepší by možná byl pohled na odkupy a dividendy dohromady – počty firem by se při něm určitě posunuly doprava. Každopádně po desetiletí odkupů dividend) financovaných z nemalé části dluhy, se nyní dostáváme do situace, kdy firemní sektor opět vztahuje ruce k vládě a prosí o pomoc. Tím nechci říci, že na současný obrovský šok se dalo nějak připravit – i firma s hromadou hotovosti a nulovými dluhy by měla problém současné restrikce a sociální distancování ustát, pokud by trvalo delší dobu. Na druhou stranu to ale nic nemění na tom, že jsou i menší šoky a i u tohoto je velký rozdíl, pokud jsou dluhy vysoko, nebo velmi nízko. Pokud je rozvaha silná, či slabá.

Zion Research také vzal poslední finanční výkazy firem a podělil výši hotovosti a jejích ekvivalentů závazky splatnými do jednoho roku. Výsledné číslo můžeme zjednodušeně interpretovat jako část roku, na kterou mají firmy bez dalších příjmů dostatek hotovosti. Podle výsledků je na tom v tomto ohledu nejlépe zdravotní péče (1,18) a hlavně informační technologie (1,82). Naopak nejmenší takto definovaný finanční polštář mají utility (0,03), či sektor zboží běžné spotřeby (0,19) – zde můžeme tvrdit, že jde o nejméně rizikové sektory, což možná ovlivňuje uvažování managementu o potřebné výši zásobní hotovosti. Například má polštář ve výši 0,09, 0,01, ale 26,6, Incyte 58,7.

Celou věc můžeme vnímat tak, že doposud byla heslem dne maximalizace zisků s tím, že bylo automaticky kladeno rovnítko mezi tímto přístupem a maximalizací hodnoty firmy. Koncept maximalizace podle mne je a byl stále relevantní. Protesty proti němu jsou podle mne dány spíše tím, co si do něj vkládáme a jak jej vnímáme. Nyní bychom si mohli například častěji připomínat, že do hodnoty firmy vedle výše zisků promlouvá i riziko firmy. Jednoduchý příklad: Pokud budeme mít firmu, která bude ročně pro své akcionáře generovat 10 Kč a její rizikovost bude taková, že požadovaná návratnost dosáhne 10 %, hodnota vlastního jmění tu bude 100 Kč (10/0,1). Pokud firmě kvůli změně strategie klesnou zisky na 8 Kč, ale zároveň významně omezí svou rizikovost a požadovaná návratnost klesne na 5 %, hodnota vlastního jmění vzroste na 160 Kč (8/0,05). Onen pokles rizikovosti může být mimo jiné dán i tím, že posílí svou rozvahu, sníží dluhy, zvýší zásobu likvidních aktiv (zvýší onen finanční polštář zmíněný výše).

Nyní si vezměme ještě jeden praktický příklad: Firma se snaží optimalizovat svůj pracovní kapitál: Minimalizuje výši zásob a pohledávek, dodavatelům se naopak snaží co nejvíce prodloužit dobu splatnosti faktur. V pracovním kapitálu jí tak nezůstávají peníze – pohledávky a zásoby financují závazky z obchodního styku. Jenže přijde nějaký šok, který naruší výrobní vertikálu, zásoby dojdou, není z čeho vyrábět. Firma následně přijme jinou politiku – zásoby neminimalizuje, ale bere v úvahu i labutě jiných barev než sněhově bílé. S růstem tržeb jí tak zůstává část provozního toku hotovosti v pracovním kapitálu a volný tok hotovosti je nižší. Ovšem riziko kleslo – v principu také to, co jsem popsal výše. Klíčová otázka: Jsou, nebo spíše budou v budoucnu akcionáři a investoři něco podobného oceňovat (doslova)? Co pro nás bude novým normálem?