Dominique Mielle má za sebou dlouhou kariéru ve financích a na stránkách Financial Times připomíná jednu známou věc: Bubliny vznikají na základě toho, jak se chová dav. Tedy dav, kterého se někdy zmocní neopodstatněná euforie, hamižnost. Nebo třeba zafunguje efekt FOMO - Fear of Missing Out, neboli strach z toho, že ostatní vydělají a já ne. Mielle k tomu má pár zajímavých poznámek, od kterých bych se rád odrazil ke své dnešní úvaze o celkem neobvyklých věcech, které určují efektivitu trhů a úspěšnost na nich.

Mielle na FT vzpomíná na to, jak při jedné poradě kolegovi řekla, že opce není „bezcenná“, jak on tvrdil, ale technicky je „out of the money“. Tedy „mimo peníze“, což zjednodušeně řečeno znamená, že využití takové opce při současné ceně podkladového aktiva nemá smysl. To ale neznamená, že opce je celkově bezcenná, protože cena podkladového aktiva se mění a může se dostat na úrovně, kdy již opci má smysl využít (použít jí na nákup aktiva levnější, než za tržní cenu). Jak asi tušíme, Miele se ale nesetkala s poplácáním po ramenou. Bylo jí sděleno, že ona je žena, takže se o téhle věci nebude debatovat.

Mielle pokračuje s tím, že diverzita ve vedení firem, včetně těch investičních, je podle ní ku prospěchu jejich vlastníkům a ti by jí tudíž měli ve firmách prosazovat. S první částí souhlasím, ale u druhé se podle mne dostáváme na tenčí led, protože podobné prosazování může mít někdy hodně rozporuplné formy. Řešení neznám a i proto zůstanu na ledě silnějším – u tématu přínosů toho, čemu se říká diverzita.

Mielle ve své úvaze krátce zmiňuje i studii „Ethnic diversity deflates price bubbles“. Ta se zaměřuje na etnickou pestrost, akcie a bubliny. Sheen S. Levine, Evan P. Apfelbaum, Mark Bernard, Valerie L. Bartelt, Edward J. Zajac a David Stark v ní píší, že etnická jednobarevnost může mít obecně své přínosy i negativa. Poukazují v této souvislosti na jednoduchý mechanismus – lidé ve svých rozhodnutích reflektují i to, jak se chovají a smýšlejí ostatní. A přitom prý platí, že čím jednolitější je skupina, ve které se pohybujeme, o to více důvěřujeme názorům a krokům ostatních. K tomu se dá tvrdit, že na trzích je nějaká velká důvěra v to, co dělají ostatní, kontraproduktivní. Přesně z toho důvodu, který jsem zmiňoval v samém úvodu – taková důvěra může vést ke stádovému chování.

Asi bychom přišli na příklady toho, kdy je větší důvěra ve skupině lidí ku prospěchu věci, ale nyní se zabýváme opačným případem a vědci dávají následující příklady: Soudní poroty, kde větší etnická diverzita podle studií vede ke snížení počtu nepravdivých závěrů. Nebo skupiny studentů, před kterými jsou prezentovány výsledky pokusů – tam, kde panuje větší diverzita, jsou prý materiály připraveny pečlivěji. Potvrzují data, že na akciích je tomu podobně, jak jsem naznačil výše?

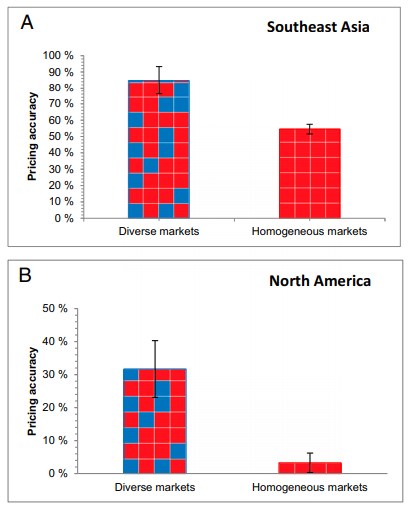

Levine a jeho kolegové v této souvislosti ukazují následující graf, který vznikl na základě jejich experimentu provedeného s investory v Asii a v USA. V obou případech byly vytvořeny dvě skupiny, jedna homogenní, druhá etnicky pestrá. Následně vědci sledovali, jak si obě skupiny vedou při obchodování a nakolik jsou schopny obchodováním „trefit“ správnou cenu aktiva. V jihovýchodní Asii si obě skupiny vedly výrazně lépe, než v Severní Americe (což je samo o sobě pozoruhodné). A v obou případech je etnicky pestrá skupiny výrazně lepší:

Ohledně etnické pestrosti se tak dobíráme k podobnému závěru, jako u mužů a žen. Jak jí dosáhnout ale nevím a jak jsem uvedl, řada pokusů mi vyznívá spíše nešťastně. Asi i zde nakonec platí ono Einsteinovo „problém nelze vyřešit na té úrovni, na které vznikl“. Skončit bych ale chtěl ještě něčím trochu jiným:

K onomu článku mě navedl komentář, který k němu na Twitteru udělal ekonom Michael Pettis (občas jej tu zmiňuji zejména v souvislosti s vývojem v Číně). Poznamenal, že on sám je spíše zastáncem toho, že bublinu nafukuje likvidita, než že je odrazem behaviorálních faktorů. Já jsem tu nedávno psal, že „Na bubliny si vystačíme sami“ a výše uvedené grafy podle mne ukazují ještě mnohem více, než na pouhý vliv diverzity. Vezměme si, že v USA má homogenní skupina úspěšnost na jednotkách procent a asijská pestrá skupina svou úspěšností překročila 80 %. Neukazuje to také, jak velkou „moc“ mají při tvorbě bublin právě behaviorální faktory?