Často se tvrdí, že nízké sazby zvyšují schopnost vlád utáhnout vyšší dluhy. I Japonsko ukazuje, že pokud se inflace drží nízko, může centrální banka poskytovat podporu vládním financím. Co ale v případě, že se inflace zvedne? Tímto tématem se na stránkách VoxEU zabývají Lorenzo Codogno a Giancarlo Corsetti a podle jejich názoru by právě takový scénář mohl trochu paradoxně nastat díky tomu, že EU jde nyní cestou stimulačních investic. Kdyby totiž tato stimulace skutečně zafungovala, mohlo by dojít k tomu, že se zvedne i inflace. Pak je otázkou, co se stane se sazbami.

Ekonomové poukazují na vzájemnou provázanost výše sazeb, zadlužení a tempa růstu nominálního produktu. Tedy produktu reálného a výše inflace. V případě, že by tedy došlo k oživení ekonomické aktivity, růstu inflace a sazeb, bude z hlediska dluhové udržitelnosti záležet na tom, jak rychle by rostl nominální produkt. Řada posledních let v eurozóně podle ekonomů ukazuje, že ECB má problém zvednout inflaci na úroveň svého 2% cíle a převažovala spíše dezinflační rizika. Jenže tato situace se nyní může měnit, protože pandemie výrazně ovlivňuje nabídkovou stranu ekonomiky a k tomu se přidává zmíněná investiční stimulace, která je z hlediska historických norem naprosto mimořádná. Zatím „alespoň na papíře“.

Codogno míní, že nejpravděpodobnější je scénář, v němž by centrální banky postupovaly se zvyšováním sazeb velmi opatrně, protože vedle možných inflačních tlaků ze strany nabídky budou existovat výrazné negativní tlaky ze strany poptávky. Jak domácnosti, tak firmy totiž pravděpodobně budou mít tendenci zvýšit své úspory a snížit výdaje.

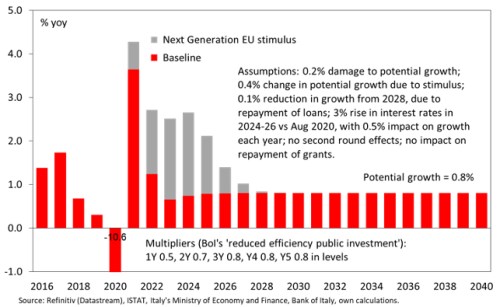

Ekonomové se následně zaměřují na Itálii jako příklad země, která čelí vážným hospodářským problémům a také vysokým dluhům. Modelují situaci, kdy tato země dostane schválenou pomoc v rámci takzvané Recovery and Resilience Facility (RRF). Tento plán na podporu oživení a odolnosti evropské ekonomiky se v Itálii plně použije na nové projekty. Přitom na všechny tyto výdaje ekonomové dosadili „rozumně konzervativní multiplikátory“ ve výši 0,5 pro první rok a následně rostoucí na 0,8 ve třetím roce a v dalších letech.

První graf ukazuje modelový vývoj ekonomické aktivity v Itálii, a to v základním scénáři a ve scénáři se stimulací. Dlouhodobě se ekonomika dostává na potenciální růst, který předtím snížila pandemie, ale naopak jej zvýšily investice provedené v rámci stimulace:

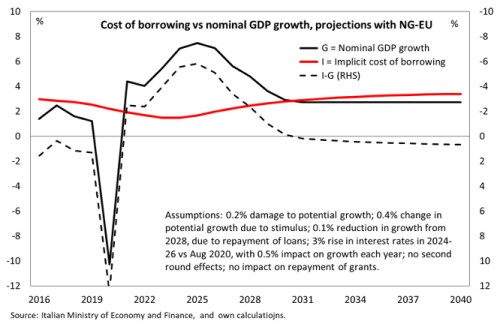

Ve druhém grafu ekonomové ukazují modelový vývoj sazeb v Itálii a tempo růstu nominálního produktu. Jak bylo uvedeno, jejich rozdíl je klíčový z hlediska udržitelnosti vládních dluhů a podle grafu by se do roku 2030 měl v tomto scénáři pohybovat hluboko v záporných číslech (růst je výrazně vyšší než sazby). Až poté by se sazby měly dostat nad tempo růstu, ale nijak výrazně.

Ekonomové připomínají slova Paula Samuelsona, podle kterého je ošemetné spoléhat se na to, že vládní stimulace zvedne investice a následně celkovou ekonomickou aktivitu. Nicméně podle jejich názoru je současná situace přece jen výjimečná v tom, že sazby leží velmi nízko a multiplikátory se mohou kvůli negativnímu investičnímu šoku v zemích, jako je Itálie, naopak nacházet poměrně vysoko. Pohybujeme se navíc v prostředí nízké inflace, v němž není pravděpodobné, že by najednou došlo k prudkému obratu a vysokému růstu cen. Centrální banky tedy nebudou muset přikročit k prudkému zvýšení sazeb, což znamená, že poměr jejich výše k růstu může stále zajišťovat dluhovou udržitelnost. Codogno ale přece jen uzavírá s tím, že takový scénář není jistotou.

Zdroj: VoxEU