Když Fed začal v roce 2008 nakupovat cenné papíry a zvětšovat svou rozvahu, Charles Plosser, který stál v čele Federal Reserve Bank of Philadelphia, poukazoval na jedno významné riziko: Politici by se mohli pokusit využít Fed a jeho rozvahu k prosazení svých zájmů. V roce 2020 „Fed v podstatě slíbil, že „udělá vše, co bude třeba“, aby obnovil finanční stabilitu a pak ve spolupráci s ministerstvem financí rychle rozjel několik programů pro pomoc firmám, jednotlivých státům USA a městům. James A. Dorn na stránkách Cato Institute píše, že tím roste riziko politizace Fedu a ztráty jeho nezávislosti. Jaké je řešení?

Monetární politika nemůže podle ekonoma sama o sobě vytvářet reálné bohatství, ale může ovlivňovat reálnou ekonomiku nebo může sloužit k monetizaci vládního dluhu. V dlouhém období je ekonomický růst určován zejména vývojem produktivity a výrobní kapacity, která je dána i kvalitou institucí v dané zemi, technologiemi a lidským kapitálem. Centrální banka musí udržovat rovnováhu tím, že nastaví peněžní nabídku v souladu s poptávkou po penězích a bude udržovat růst nominálního produktu na odpovídající úrovni. Nicméně tahounem reálného růstu jsou jiné proměnné, včetně vlády práva, osobních svobod a podobně.

Dorn se domnívá, že trhy nyní věří v další podporu ze strany Fedu, a pokud by k tomu nedošlo, nastaly by vážné problémy. Případná normalizace monetární politiky je v takové situaci obtížná a podle ekonoma by ji usnadnilo používání jasných monetárních pravidel a závazků. K nim sice existuje „historická averze“, ale i tak jde o směr, kterým by se centrální banka měla vydat. Například Scott Sumner a David Beckworth prosazují, aby Fed udržoval trendový růst nominálního produktu. Pak by byla zajištěna i nezávislost Fedu, monetární politika by byla jasnější a predikovatelnější a nebyla by předmětem náhlých změn rozhodnutí.

Ekonom klade důraz zejména na to, aby byla „udržena vzdálenost mezi monetární a fiskální politikou“. To je klíčová podmínka pro udržení nezávislosti Fedu a jeho důvěryhodnosti. Pokud Fed naopak spolupracuje s vládou na poskytování úvěrů a pomoci, jde o „nebezpečný precedens“. Právě monetární politika založená na jasném pravidle by byla cestou, jak dosáhnout jasného oddělení od politiky fiskální. Výsledkem by byla nezávislost centrální banky a také posun směrem k větší finanční stabilitě, míní ekonom.

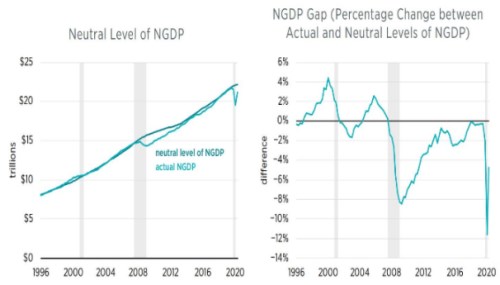

Následující dva grafy z blogu MacroMarketMusings ukazují odhady neutrálního trendu nominálního produktu NHDP a výši skutečného NHDP. Druhý graf prezentuje vývoj mezery mezi oběma proměnnými. Ta dosahovala pozitivních hodnot před rokem 2000 a před krizí roku 2008, pak se propadla do hlubokých záporných hodnot a uzavírala se jen velmi pomalu, a to až do roku 2019. Rok letošní přinesl další propad, ještě hlubší než po roce 2008:

Zdroj: Cato Institute, MacroMarket Musings