Nedávno jsem tu psal o několika rotačních tématech – přesunech investorů od firem a sektorů dříve preferovaných k těm, které byly spíše zanedbávané. Do druhé skupiny patřily v minulém roce i energetické společnosti a finanční sektor. Právě jemu bych se zde chtěl věnovat a to včetně banky, která je podle Morningstar silně podhodnocena a zároveň má „wide moat“, tedy velkou konkurenční výhodu.

Březnový propad trhu v minulém roce nejvíce odnesla energetika, která se relativně k lednu propadla asi o 60 %. Druhým největším propadem prošel právě finanční sektor, který jednu chvíli odepisoval více než 40 %. Ale zatímco energetika je nyní stále hluboko v záporu, finance se v posledních dnech dostaly do mírného plusu:

Zdroj: Twitter

Včera jsem tu psal o Kelloggu, jehož akcie jsou podle Morningstar asi 25 % pod svou fundamentální hodnotou, hned za ním je v žebříčku Morningstar . Analytik Eric Compton ohledně dlouhodobého výhledu této firmy míní, že má sice za sebou skandály, ale stále je bankou, která patří mezi špičku ohledně schopnosti přilákat střadatele, vyniká prý i svým risk managementem a efektivitou provozu. Poslední čtvrtletní výsledky prý byly „ok“, i když stále dochází k prudkému poklesu čistých úrokových příjmů NII (rozdíl mezi přijatými a placenými úroky). V roce 2021 by pak NII měly podle managementu klesnout o 8 – 11 %.

Na výsledky firmy také stále znatelně doléhá tzv. asset cap. Fed totiž v reakci na skandál s otevíráním falešných účtů na banku v roce 2018 uvalil i toto zastropování výše aktiv a například Bloomberg odhaduje, že tento strop stál WF doposud asi 4 miliardy dolarů. Není zatím jasné, kdy by měl být strop uvolněn, například se podle Fool.com domnívá, že k tomu dojde již během následujícího půl roku.

Můj pohled na valuaci: Valuačnímu pohledu na banky se tu věnuji „tak maximálně jednou za deset let“. Jde totiž o firmy specifické, u nichž nemá velký smysl jinak velmi vypovídající měřítko, kterým je volný tok hotovosti. Používá se tak často například poměr tržní a účetní hodnoty akcie, což je ale spíše nacenění, než valuace. Ale pokud bychom předpokládali, že management bank dokáže obstojně odhadnout budoucí schopnost banky generovat cash flow a podle toho nastaví dividendu, měla by právě ona být relevantním vodítkem. Jak to tedy vypadá u WF?

WF má betu (ukazatel systematického rizika) na hodnotě 1,27, je tedy o něco rizikovější než celý trh a požadovaná návratnost vychází na 8,1 %. V roce 2019 vyplatila banka na dividendách pro běžné akcie 8,2 miliardy dolarů, za posledních 12 měsíců to bylo 6,5 miliardy dolarů. Pokud by tato dividenda stagnovala, její současná hodnota by dosáhla 85,7 miliardy dolarů. Kapitalizace se pohybuje kolem 132 miliard dolarů, takže trh čeká růst dividendy. Podle mých kalkulací konkrétně asi o 3,2 % ročně. Pokud bychom pak pro letošní rok nastavili dividendu na oněch 8,2 miliardy dolarů, kapitalizaci by ospravedlnil asi 2 % růst této dividendy. Jinak řečeno, pokud by banka dokázala dvou dividendu dlouhodobě zvyšovat rychleji, je její akcie podhodnocená.

Pro srovnání: Bank of New York Mellon byla podle Morningstar na počátku ledna zhruba férově naceněna. Její beta je na hodnotě 1,07, kapitalizace na 40 miliardách dolarů, za posledních 12 měsíců vyplatila na dividendě 1,12 miliardy dolarů, to samé platí o roku 2019. Na ospravedlnění kapitalizace by pak banka podle mých kalkulací musela svou dividendu zvyšovat asi o 4,3 % ročně. V principu to tedy odpovídá pohledu Morningstar – u „férově naceněné“ BNY kapitalizace implikuje vyšší růsty dividend, než u (údajně) podhodnocené WF.

Křivka a fintech

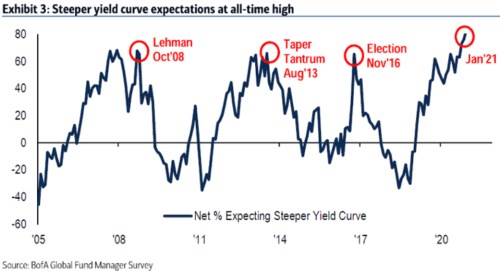

V souvislosti s americkými bankami a jejich ziskovostí je významným tématem sklon výnosové křivky a sazby. Obecně se předpokládá, že čím větší je rozdíl mezi krátkodobými a dlouhodobými sazbami, o to větší jsou NII, protože nemalá část peněz financujících banky je krátkodobější povahy, zatímco její aktiva jsou zase často dlouhodobější povahy. Tomuto vztahu bych se rád věnoval zítra detailněji, dnes se jen podívejme, jak by to s výnosovou křivkou mohlo vypadat. Jak ukazuje následující graf, podle průzkumu BofA je nyní očekávání většího sklonu výnosové křivky nejsilnější od roku 2005:

Zdroj: Twitter

A z dlouhodobějšího hlediska je možné ve vztahu k bankám uvažovat i o tom, jaký vliv bude, či nebude mít fintech. Není to asi něco, co by hýbalo s cenami akcií bank již nyní, ale zajímavý byl třeba pohled od Money and Banking (viz Víkendář: Budou technologické firmy nahrazovat tradiční banky?). Krátce řečeno pokud budou banky schopny poskytovat „kvalitní a levnou službu“, udrží si své klienty. A růst významu technologických firem ve finanční oblasti zůstane minimálně ve vyspělých zemích omezen. „Pokud ne, podívejte se, co se děje v Číně,“ psali na Money and Banking.