Vím, že si myslíte, že chápete, co si myslíte, že jsem řekl. Nejsem si ale jist, že chápete, že to, co jste slyšeli, nebylo to, co jsem já myslel. Ti, kteří se na trhu pohybují již delší čas, si asi vzpomenou, že tato slova pronesl bývalý šéf Fedu Alan Greenspan. V době, kdy se po každém jeho projevu na trzích intenzivně spekulovalo o tom, co vlastně svými slovy šéf centrální banky skutečně mínil. To svým způsobem trvá dál. Velký rozdíl je ale v tom, že dnes se centrální bankéři snaží být ve svém projevu co nejjasnější. Takzvaná „forward guidance“, tedy komunikace ve stylu „pokud se stane to, uděláme tohle“, se dokonce stala významnou součástí monetární politiky. Vývoj to je podle mne bezesporu pozitivní. Objevila se ale nová studie, která vlastně ukazuje, že by jej šlo posunout ještě dál.

1. Nejen obsah, ale i forma: Pod názvem „The Voice of Monetary Policy“ prezentují Yuriy Gorodnichenko, Tho Pham a Oleksandr Talavera na stránkách VoxEU závěry své studie, která se nezabývá ani tak tím, co centrální bankéři říkají, ale tím, jak to říkají. Jinak řečeno, studie se přesouvá z verbální na neverbální úroveň. Konkrétně pak ekonomové za pomoci umělé inteligence zkoumali, jaké emoce doprovází odpovědi šéfů Fedu na otázky během jejich konference. Emoce byly přitom rozděleny do tří skupin: pozitivní, negativní a neutrální.

Vítězem v pozitivitě je na této rovině podle vědců Ben Bernanke, za ním se umístila Janet Yellen a na posledním místě je současná hlava Fedu Jay Powell. Slabá je prý přitom korelace mezi obsahem a formou – v tom smyslu, že například hrdliččí prohlášení jdou často ruku v ruce s negativnějším neverbálním projevem. Akciové trhy pak prý na tón hlasu reagují během několika dní svou návratností, ale trhy dluhopisové jej v úvahu neberou. Což je podle ekonomů v souladu se závěry jiných studií, podle kterých dluhopisoví investoři na prohlášení Fedu obecně moc nereagují. Každopádně by podle těchto závěrů centrální bankéři mohli vypilovat forward guidance a odvozené nástroje do větší dokonalosti.

2. Proč vlastně? Gorodnichenko a jeho kolegové uvažují o tom, že mezi centrální bankou a trhy panuje informační asymetrie – zástupci Fedu toho mohou vědět více než investoři. A ve výsledku se tak investoři snaží získat vodítka i z formy, kterou jsou sdělení Fedu prezentována – tedy z neverbální komunikace tak, aby co nejvíce uzavřeli tuto informační mezeru. K tomu mě napadají dvě věci – jaká by ta informační asymetrie měla vlastně být a proč by měla trápit trhy akciové a ne trhy dluhopisové.

Ohledně asymetrie hovoříme v principu o třech rovinách – přístupu k datům, jejich zpracování/modely a následná plánovaná akce. S tím, co vše má k dispozici soukromý sektor (lidé, data, technologie), by mě docela překvapilo, kdyby Fed měl nějakou výhodu v prvních dvou bodech. Zbýval by tak třetí – jeho zástupci by již ohledně dalších kroků a změny v politice věděli během konferencí a rozhovorů něco, co by nechtěli komunikovat veřejnosti. Pokud se ale od časů pana Greenspana přístup bank skutečně změnil, neměla by nějaká informační asymetrie systematicky fungovat ani zde. Jinak by v konečném důsledku veškerá forward guidance a podobné nástroje nedávaly moc smysl.

Ohledně onoho rozdílného chování akciových a dluhopisových trhů mám takovou teorii, že dluhopisové trhy obecně podléhají menšímu vlivu různých příběhů a spekulací. Protože akcie jsou v jádru mnohem více příběhové, u dluhopisů je naopak více věcí dáno a záleží na čistých nespekulativních počtech. Což selektuje samotný typ lidí, kteří se věnují tomu, či onomu a nakonec se to projevuje i chováním obou trhů. Je to jen volná nic moc podložená teze, ale výše uvedené mi na ní sedí – dluhopisy nějaká neverbální komunikace, respektive spekulace nad ní nezajímá tolik jako neustále spekulující akciové trhy. To, že s nimi hýbe i tón hlasu centrálního bankéře či bankéřky, tak může být i „pouhé“ sebenaplňující se proroctví.

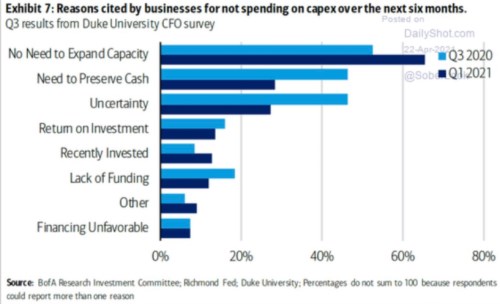

3. Kapacity jsou? Na závěr dnešního odlehčeného tématu volně související graf od BofA, který ukazuje výsledky průzkumu mezi finančními řediteli amerických korporací. Otázka zněla, proč nedávají více na investice. A na prvním místě s velkým náskokem nacházíme odpověď „není třeba zvyšovat kapacity“ (její četnost je přitom ještě větší než na konci minulého roku). V době, kdy se intenzivně hovoří o vyšší inflaci, která by se dlouhodobě udržela právě kvůli nedostatečným kapacitám (relativně k poptávce), jde o pozoruhodnou odpověď. Jejich vysvětlení může být více, možná včetně jednoho zmíněného na Twitteru – finanční ředitel sdílející názor „kapacit je dost“ již nějaký čas nehovořil s provozním ředitelem.

Zdroj: Twitter