Podle predikcí (CB) se inflace v USA v příštím roce bude držet nad 3 % (viz čtvrteční úvaha), tedy znatelně nad cílem Fedu. Na trzích a v médiích se ale nehovoří o udržování současné úrovně sazeb, neřkuli o jejich zvyšování. Naopak, jejich další pokles je brán za danou věc, jde jen o to o kolik. Co na této rovině čeká CB? Dnes na toto téma s pár souvisejícími příběhy.

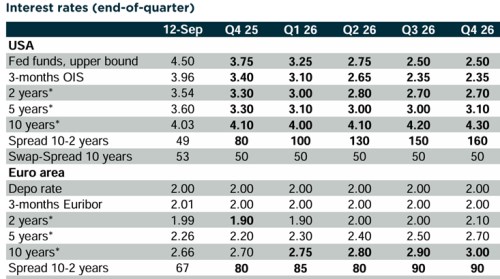

Predikce CB samozřejmě nemusí vyjít, samotné vedení Fedu asi počítá s větším přiblížením se inflace cíli ve výši 2 %. K tomu se po čase zase s větší intenzitou hovoří o slábnutí trhu práce, či celé ekonomiky. Dohromady to dává prostor pro ony úvahy o klesajících sazbách. Co čeká uvedená CB? Následující tabulka ukazuje, jak to její ekonomové vidí na straně krátkodobých a dlouhodobých sazeb v USA a v eurozóně:

Na konci příštího roku by se tedy sazby Fedu měly podle CB pohybovat na 2,5 %. S odhadem sazeb neutrálních, se kterými lze sazby skutečné porovnávat ve snaze nějak odhadnout vliv monetární politiky, je to již nějakou dobu ještě ošemetnější než v dobách stálých. Nicméně se mi zdá, že jen málo odhadů by bylo pod 2,5 %. Takže pokud by sazby skutečné klesly na 2,5 %, je docela pravděpodobné, že by se dostaly do menší, či větší stimulace. Nyní se přitom pravděpodobně nachází stále v restrikci, i když podle některých odhadů sazeb neutrálních zase ne tak velké.

Šlo by tedy o znatelný posun v monetární politice, respektive její „kvalitativní“ části. A posun pozoruhodný právě s ohledem na to, že inflace (minimálně podle CB) bude příští rok na 3 %. Při současných sazbách, nebo o něco nižších se dá stále uvažovat jako o byť jen mírné restrikci a tudíž tlaku na nižší inflaci. U oněch 2,5 % by to již vyžadovalo notnou dávku kreativity. CB přitom nečeká žádný velký útlum ekonomiky, který by stál proti touze snížit inflační tlaky. Jak to vše tedy ve světě podle CB zapadá dohromady? Významnou roli podle ní bude hrát politický tlak na Fed, projevující se i ve změně složení jeho vedení.

Já bych k uvedenému poznamenal, že když se po roce 2020 hovořilo o přechodné inflaci, byla to ze zpětného pohledu chyba. Přesněji řečeno, přechodná vysoká inflace skutečně byla, ale ne tak rychle, jak odhadoval Fed (a třeba i já). Nyní se stále předpokládá, že inflace pohybující se znatelně nad 2 % je přechodným jevem – Fed formálně nijak nemění svůj cíl ve výši 2 %. A jeho současní (!) zástupci opakovaně zdůrazňují, že monetární politika bude nastavována tak, aby bylo cíle dosaženo.

Jenže je otázka, kdy neustále oddalované dosažení cíle znamená, že tento cíl ztrácí na relevanci. Současná „chyba“ v odhadu přechodnosti by pak byla kvalitativně něco jiného, než ta předchozí. Tehdy šlo spíše o špatný odhad, nyní spíše stále více o neochotu. Možná stále opodstatněnou ve světle alternativ a jejich nákladů. Možná ale méně ale méně opodstatněnou.

Připomenu ještě , že pro akcie nejsou zase tak důležité krátkodobé sazby, ale výnosy dlouhodobějších dluhopisů, U nich CB čeká růst na 4,3 %. Což by velice pravděpodobně pro akcie nebylo žádné drama. V tomto čísle jsou ovšem úmyslně, či neúmyslně následující dva předpoklady: Dluhopisové trhy nebudou v podstatě vůbec (i.) znepokojeny fiskální a dluhovou dynamikou a (ii) oním oddalováním dosažení inflačního cíle či dokonce jeho formálnější bagatelizací.