Akcie malých firem při současných poměrně nízkých valuacích vynášely ročně více než 12 %. PEG celého trhu je přitom nad historickým standardem. Co to indikuje?

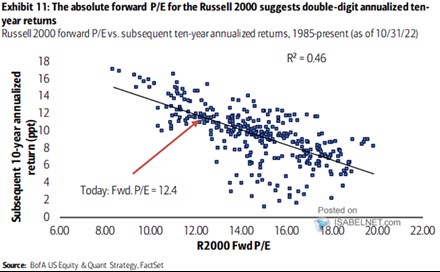

BofA dává v následujícím grafu dohromady historické valuace indexu Russell 2000 a jeho následující desetiletou návratnost. Russell 2000 obsahuje akcie nejmenších firem, podobné srovnání PE a návratnosti můžeme vídat i u indexu SPX 500. Tam panuje docela slušná korelace a zřejmě i kauzalita. U Russellu je to slabší, ale i zde se něco děje:

Zdroj: Twitter

Negativní vztah mezi valuacemi a následnou návratností je intuitivní: Ceny akcií můžeme vnímat jako výslednici zisků a valuací (poměr cen a zisků). Pokud jsou valuace relativně vysoko, růst cen může stát spíš už jen na ziscích. Pokud je PE naopak docela nízko, může být tahounem růstu cen spolu se zisky. U malých akcií vidíme vztah relativně slabý, kolem současného PE jsou body ale poměrně blízko proložené křivky. A ukazují, že v minulosti se roční desetiletá návratnost pohybovala modelově mezi 12 – 14 %.

Zrovna včera jsem tu ukazoval, že valuace celého indexu SPX nijak nízko nejsou, malé akcie jsou jedním ze segmentů trhu, kde platí opak. Podle mne je to do značné míry dáno tím, že menší firmy mohou být méně odolné na inflační prostředí, protože mají menší možnost promítat nákladové tlaky do výstupních cen*. K tomu jsou akcie malých firem citlivější na celkovou averzi k riziku. I když je otázka, zda nyní nějaká averze panuje.

Právě téma skrytého optimismu jsem rozebíral včera – vývoj cen by letos naznačoval, že žádné nadšení na trhu nepanuje. Ovšem valuace, a zejména jejich výše relativně k sazbám, hovoří trochu jinou řečí. Ukazují, že buď jsou nízko rizikové prémie a/nebo je vysoko dlouhodobý očekávaný růst zisků a dividend. Dnes bych se k tématu ještě vrátil zmínkou o tzv. PEG. Jde o poměr PE a očekávaného konsenzuálního růstu zisků. Data Yardeni Research nyní ukazují, že:

(1) dlouhodobý konsezuální růst zisků se teď pohybuje u 11 %. Došlo k jeho prudkému poklesu, protože minulý rok se pohyboval na dlouhodobě těžko udržitelném dvojnásobku. Současné hodnoty jsou velmi zhruba historickým standardem.

(2) PEG nyní dosahuje hodnoty 1,7. Za posledních pár desetiletí se přitom zhruba pohybovalo něco pod 1,5. Vidíme tedy, že PE je relativně k očekávanému růstu zisků docela vysoko. Nejde o extrémy roku 2020 (PEG nad dvěma), ale ani z tohoto pohledu na trhu skepsi nenacházím**.

*Už nějakou dobu lze slyšet teorii, podle které jsou akcie malých firem „více naceněny na recesi“. Jak by to ale fungovalo si moc neumím představit – jak by nějaká část akciového trhu byl „více“ naceněna na recesi, než jiná. To může spíše fungovat třeba na rovině akcie – dluhopisy.

**Pokud se podíváme na sektory, tak PEG je nyní relativně k historii vysoko zejména u sektoru zboží dlouhodobé spotřeby, IT a zdravotní péče. Opak a hodně extrémní pak platí o energetice a je tomu tak od roku 2021. Což je další ukázka toho, že vývoj cen (bez valuací) může být při posuzování toho, co se na trhu, či v sektoru děje, někdy docela zavádějící.