Pokud vezmeme za standard posledních dvacet let, americké trhy nejsou nijak levné. Jak je na tom zbytek světa? Více méně opačně, extrémem je Velká Británie.

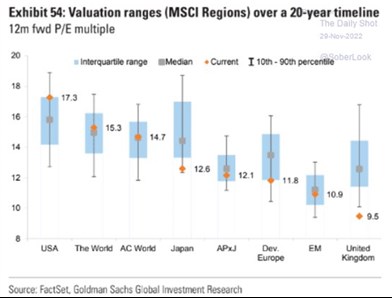

Goldman Sachs se dívá na valuace hlavních světových trhů a porovnává je s dvacetiletým standardem ve formě mediánu (ukázán je i rozptyl percentilů). Valuacemi konkrétně myslíme poměr cen a zisků očekávaných konsenzem pro následujících 12 měsíců (PE):

Zdroj: Twitter

PE amerického trhu se nyní pohybuje nad 17, medián je přitom pod 16. Těmto akciím se zde věnuji poměrně často, zaměřme se proto dnes hned na zbytek. Ten bývá podle vyznačených mediánů historicky levnější než americké trhy. A už teď si připomeňme, že valuace jsou dány poměrem „požadovaná návratnost/očekávaný růst zisků“. A ten je samozřejmě výrazně ovlivněn sektorovým složením trhu. Vysoká váha technologií a růstových akcií obecně pak táhnou valuace v USA „přirozeně“ nahoru. Není tak divu, že třeba evropské PE je historicky znatelně níže. Porovnávání valuací napříč regiony je tedy ošemetné. Když už tak, na základě historických valuačních prémií a diskontů mezi jednotlivými trhy. I z tohoto pohledu nejsou pak US akcie historicky nijak levné.

Graf ukazuje, že světové trhy jako celek jsou nyní valuačně zhruba „na svém“ (podobné je to s rozvíjejícími se trhy). Z čehož při váze amerického trhu plyne, že valná část zbytku světa musí být pod historickým standardem. Graf to potvrzuje, velké odchylky pozorujeme ve „vyspělé“ části Evropy, Japonsku a zejména Velké Británii. Což odpovídá tomu, co jsem psal výše: UK má nyní ve srovnání s historií podle investorů docela mizerný profil „požadovaná návratnost (riziko)/očekávaný růst“.

Pokud nahlédneme trochu více pod pokličku, zjistíme následující: Požadovaná návratnost je tvořena bezrizikovými sazbami a rizikovou prémií. Očekávaný růst zisků je zase dán jednak růstem celé ekonomiky a také poměrem zisků na celkových příjmech (kam se promítá i ono sektorové složení). Všimněme si pak následujícího: Výnosy 10letých vládních dluhopisů (bezrizikové výnosy) nyní v USA dosahují 3,7 %, v UK 3,11 %, v Japonsku 0,11 %, v Německu 1,83 %, ve Francii 2,3 %, v Itálii je to podobné jako v USA. Takže v USA jsou bezrizikové sazby obecně výš než v těchto zemích. Přesto jsou výš i tamní valuace. O to lepší musí tedy v očích investorů být americký trh na straně rizika a/nebo očekávaného růst zisků a dividend.

Na trzích a v ekonomice někdy funguje síla, která je nazývána návratem k průměru. O návratu k mediánu se nehovoří, ale měl by asi fungovat podobně. Pokud by tomu tak bylo, graf hovoří celkem jasnou řečí (ale ne o případném načasování takových návratů). Přece jen je ale podle mne dobré v první řadě předpokládat, že trhy mohou mít pro odchylky od historie dobrý důvod. I když ona odchylka USA je v současném kontextu inflace/sazby (absolutní i relativní)/ekonomika pozoruhodná.