Jedním z hlavních finančních a ekonomických příběhů posledních desetiletí, který se nemalou měrou promítá i do akcií, je dlouhodobý pokles bezrizikových sazeb. Jenže oni se tu věci mají trochu jinak a jde o „detail“, který je pro trhy relevantní i dnes.

1. Skutečně bezrizikové výnosy: Pokud se podíváme na jakýkoliv graf s dlouhodobým vývojem výnosů desetiletých vládních dluhopisů v USA, vidíme vrchol dosažený ve vysokoinflačních sedmdesátých létech. A pak trendový pokles, který kulminoval v relativně nedávné době, kdy se výnosy pohybovaly extrémně nízko. Lze na tom něco rozporovat? Lze - onu bezrizikovost těchto „bezrizikových“ výnosů. Nemám přitom na mysli rizikovost spojenou se schopností americké vlády splácet své závazky. Ale to, čemu se říká časová prémie.

O dlouhodobých výnosech dluhopisů se většinou uvažuje jako o pomyslném součtu budoucích výnosů krátkodobých. Jenže to někdy nestačí, protože budoucí krátkodobé výnosy jsou nejisté a investoři obvykle za nejistotu požadují kompenzaci. Tedy nějakou prémii. O dlouhodobých výnosech tedy můžeme uvažovat jako o sumě očekávaných výnosů krátkodobých plus ona prémie. Která je tím vyšší, čím vyšší je nejistota ohledně oněch krátkodobých výnosů v budoucnosti. Skutečné „hard core HC“ bezrizikové výnosy jsou tedy výnosy dluhopisů očištěné o tuto prémii.

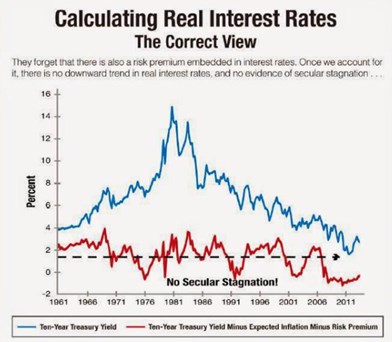

2. Historie vyznívající náhle jinak: Uvedeným tématem se dlouhodobě zabývá třeba ekonom David Beckworth a v následujícím grafu ukazuje, jak vypadá vývoj výnosů desetiletých dluhopisů tak, jak jsou. A jejich známý příběh srovnává s výnosy očištěnými o popsanou prémii (a inflaci). Tedy vývoj reálných HC bezrizikových výnosů:

Zdroj: David Beckworth

Zatímco u modré křivky vidíme jasný dlouhodobý cyklus, u červené žádný výrazný trend nenajdeme (oscilují kolem 1 - 1,5 %). Pan Beckworth navíc v jedné ze svých analýz ukazuje, že tyto HC výnosy poměrně přesně kopírují ekonomický cyklus. Pokud bychom u nich nějaký trend chtěli vyždímat, tak snad dochází k určitému poklesu po roce 2000 (graf neobsahuje posledních pár let).

Výše uvedené mimo jiné minimálně oslabuje teorii dlouhodobé stagnace (secular stagnation). O ní tu občas hovořím i já a točí se do značné míry kolem dlouhodobého přetlaku globálních (zamýšlených) úspor, který má za následek pokles jejich ceny. Tedy sazeb a výnosů. Pokud bychom ale za skutečnou cenu úspor brali reálné HC výnosy, pak tu žádný trendový pokles nevidíme. To, k čemu dochází, je „jen“ postupný pokles inflace a časové prémie u dluhopisů. Zítra se podíváme, jak to vše může souviset s akciemi a dalším vývojem na nich.