V roce 2018 klesly valuace amerických akcií měřené poměrem cen a zisků z více než 18 na téměř 14. Rozvaha Fedu v té době klesala. Co nyní, když jsou valuace také u 18, rozvaha Fedu jen mnohem výš, ale klesá rychleji, než v roce 2018? Dnes tedy mimo jiné volně navážeme na minulý týden, kdy jsme se dívali na valuace na straně jedné a reálné a nominální sazby na straně druhé.

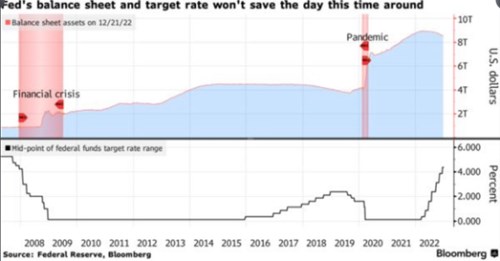

1. Valuace, rozvaha - rok 2018 a současnost: Snižování rozvahy Fedu v roce 2018 netrvalo dlouho a rok 2020 přinesl její opětovný mohutný růst. Současný cyklus zvedání sazeb sebou také nese pokles velikosti rozvahy americké centrální banky, o něco razantnější, než ten předchozí:

Zdroj: Twitter

Pokud bychom tedy dali rovnítko mezi likviditu a míru poklesu rozvahy US centrální banky, nyní se podmínky „zhoršují více“ a valuace by tedy měly jít níže, než v roce 2018. Zatím k tomu ale nemají sklon, naopak. Na rozdíl od změny rozvahy pak můžeme klást důraz na „zásobu“, tedy samotnou velikost rozvahy centrální banky. Zde by samozřejmě platilo, že „likvidity“ je nyní na trhu stále mnohem více, než v roce 2018. A PE by se také mělo držet na mnohem vyšších úrovních.

2. Velikost rozvahy, nebo její změna? Tato diskuse „tok, či zásoba“ byla poměrně populární právě kolem roku 2018, kdy se probíralo, co snižování rozvahy Fedu udělá s finančními trhy. Podle jednoho pohledu zastavení nákupů dluhopisů a přechod na jejich prodej mělo trhy ovlivnit výrazně (tj., rozhoduje tok). Alternativa tvrdila, že rozhoduje to, kolik dluhopisů Fed doposud z trhu „stáhl“ (přesněji řečeno vyměnil za rezervy).

Ono dilema podle mne nemůže být moc uspokojivě vysvětleno zejména proto, že výnosy dluhopisů jsou dány celkovou poptávkou a nabídkou na trhu. Může tak třeba lehce dojít k tomu, že Fed snižuje rozvahu – prodává namísto toho, aby dluhopisy kupoval. Jejich ceny ale neklesnou (výnosy nerostou), ale rostou (výnosy klesají). Protože investoři vše zhodnotí tak, že přijde ekonomický útlum a dluhopisy se stávají atraktivní. A naopak – Fed může kupovat a snažit se tlačit ceny nahoru (výnosy dolů). Pokud ale investoři dojdou k závěru, že výsledkem bude silná ekonomika a vyšší inflace, ceny dluhopisů budou klesat a výnosy porostou.

3. Rozhoduje ekonomika, ne likvidita: Po finanční krizi jsme mohli slyšet, že QE je neefektivní, protože výnosy dluhopisů neklesají, ale rostou. Jenže právě jejich růst byl důkazem toho, že QE funguje – zlepšuje ekonomická očekávání (a na trhu jako celku se děje to, co jsem popsal výše).

Pro mne je to další z důkazů, který ukazuje, že s významem likvidity se to na trhu někdy přehání. Nakonec vždy rozhoduje fundament a vývoj v ekonomice. A to dávám stranou, že výše zmíněná diskuse „zásoba vs. tok“ je jednou z připomínek, že ani úplně nevíme, jak likviditu pořádně zadefinovat*. Mimochodem, když o ní hovoříme, podívejme se na v lednech schválené odkupy od roku 2005:

Zdroj: Barchart, Twitter

*Vágní je koncept likvidity i proto, že není jasné, nakolik jsou pro soukromý sektor substitutem rezervy od centrální banky a dluhopisy. Pokud by to byly substituty úplné (zejména u krátkodobých obligací), neměla by část QE zaměřená na tyto dluhopisy žádný význam. Protože centrální banka by si se soukromým sektorem přehazovala dvě „stejná“ aktiva. Naopak čím menší míra substituce, o to efektivnější QE.