Předchozí recese přinášely znatelný růst averze k riziku na akciích, jejich rizikových prémiích a prémií na korporátních dluhopisech. Právě na ně se dnes zaměříme a zjistíme, že ani zde o něčem takovém zatím není vidu ani slechu. Trhy tančí jinak, než Fed píská.

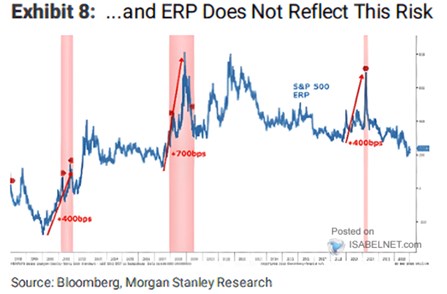

Ceny akcií jsou z fundamentálního pohledu dány bezrizikovými sazbami, rizikovými prémiemi (dohromady požadovaná návratnost) a očekávaným růstem zisků. Následující graf od má ukazovat vývoj rizikových prémií. Ale způsob jeho kalkulace implikuje, že ukazuje dohromady vývoj rizikových prémií a růstových očekávání. To není nutně na škodu, můžeme to považovat za celkový indikátor optimismu/náklonnosti k riziku.

Podle grafu, který tu průběžně aktualizovaný ukazuji, je zmíněný indikátor nyní dost nízko (nízké rizikové prémie a/nebo vysoký očekávaný růst zisků). Pokud si tedy za porovnatelné období vezmeme posledních více než deset let. Jinak řečeno, optimismus/náklonnost k riziku je hodně vysoko, spíše se blíží standardům před rokem 2008. A jak poukazuje MS, rozhodně se ani vzdáleně nepřibližuje hodnotám zaznamenaným kolem posledních dvou recesí. Další způsob jak ukázat, že akcie nyní recesi nečekají a ani žádné dlouhodobě nevlídné prostředí.

Zdroj: Twitter

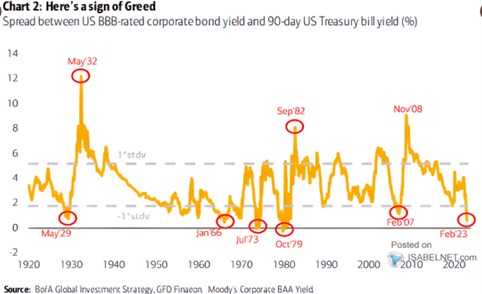

Druhý dnešní graf ukazuje skutečné rizikové prémie, ale na korporátních dluhopisech (na akciích ani přímo pozorovatelné nejsou). Konkrétně jde o rozdíl ve výnosech dluhopisů s ratingem BBB a amerických vládních obligací:

Zdroj: Twitter

Riziko na akciích není to samé, jako riziko na dluhopisech. A to samé platí o prémiích. Nicméně i zde vidíme, že nyní jsou rizikové prémie hodně nízko. Z tohoto pohledu tedy recesi nevěští ani korporátní spready. Nicméně BofA v grafu klade důraz na to, že podobné mimořádně nízké prémie v minulosti předbíhaly jejich prudký růst a někdy i výrazné tenze na finančních trzích, popřípadě v celé ekonomice.

Na závěr připomínka, že akcie i korporátní spready (spolu s vládními dluhopisy a kurzem dolaru) určují celkové finanční podmínky v US ekonomice. Výše uvedené je z velké části důvodem, proč se tyto podmínky již nějaký čas uvolňují, i když Fed dál zvedá sazby. Až vývoj inflace ukáže, zda finanční podmínky „správně“ eliminovaly utahování ze strany centrální banky. Či zda jen donutily Fed k ještě razantnějšímu zvednutí sazeb.