ČT přinesla včera večer řekněme určitý pokus o diskusi nad příčinami vysoké inflace u nás a nad možnými řešeními. Mimo jiné přišla řeč i na to, podle čeho se vlastně pozná, kdy je monetární politika uvolněná, či utažená (a jak moc). To je téma zhusta probírané i v USA. Co mi tu připadá více a co méně relevantní?

1 Reálné sazby? A jaké? Pokud od současných nominálních sazeb odečteme současnou inflaci, dostaneme záporné reálné sazby v USA a u nás docela extrémní. Samotná výše reálných sazeb přitom obecně o politice nic neříká, důležité je porovnání s nějakým odhadem sazeb neutrálních (ani nestimulujících, ani nebrzdících). Pokud jsou například neutrální reálné sazby na 1 % a ty skutečné vzrostly z 0 % na 0,75 %, je politika přes růst sazeb stále uvolněná.

Odhady neutrálních sazeb jsou obyčejně ne úplně přímočarým cvičením, v době jako je ta dnešní možná pak možná za hranicí smysluplnosti. Ale je zřejmé, že záporné reálné sazby nad těmi neutrálními určitě nejsou – nejsou restriktivní, ale ekonomiku stimulují. Otázka tu ale je, jak reálné sazby počítat. Pokud totiž použijeme místo inflace inflační očekávání, situace se dramaticky mění (reálné sazby jsou v plusu). Inflační očekávání lze ale zase zpochybňovat a se zpochybněním odhadů neutrálních sazeb se zase dostaneme jen k názorům. Pro obrázek v USA - následující graf ukazuje vývoj reálných výnosů desetiletých vládních dluhopisů (a porovnává je s valuacemi akcií):

Zdroj: Twitter

2. Peněžní zásoba? Proti posuzování míry uvolněnosti a restrikce na základě reálných sazeb (počítaných z inflace) zazněl na ČT názor prosazující vývoj peněžní zásoby. A třeba takový Jeremy Siegel podle svých slov sleduje agregát M2 pozorně a vývoj zobrazený v následujícím grafu považuje za známku příchodu silných dezinflačních tlaků (v USA).

Zdroj: Twitter

Pan Siegel ale také upozorňuje na to, že M2 docela vyšel z módy a graf může podle mne dobře ukazovat proč. Inflace je sice monetárním jevem, ale ne tak prostým, že z pohybu peněžní zásoby lze vždy přímo usuzovat na pohyb cenové hladiny. Jinak řečeno, v jednoduché kvantitativní rovnici peněz mají tendenci hýbat se najednou všechny čtyři proměnné a ovlivňovat se navzájem.

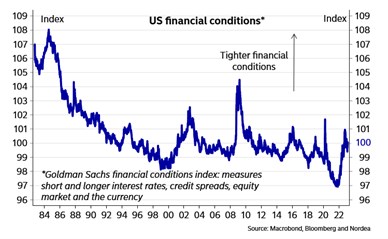

3. Finanční podmínky v USA. A u nás? V USA podle studie z roku 2018 postupně klesá citlivost ekonomiky na sazby, ale nemizí citlivost na finanční podmínky. Tedy na podmínky dané v USA výnosy dluhopisů vládních, rizikovými spready na korporátních obligacích, pohybem cen akcií a kurzem dolaru. Pokud bychom pak hodnotili míru utaženosti monetární politiky právě podle těchto podmínek, v posledních měsících se v USA neutahuje, ale uvolňuje:

Pokud vím, u nás nikdo podobný index neskládá (nejde o index monetárních, ale širších finančních podmínek). Zjednodušeně řečeno, jeho princip by zůstával – měl by odrážet vývoj kurzu (u nás ještě relevantnější než v USA) a nákladu kapitálu (bezrizikových sazeb a rizikových prémií). Ale konkrétní konstrukce by z evidentních důvodů byla hodně odlišná. Pokud vůbec proveditelná. Indexy nejsou řešením na všechno, někdy je třeba trochu „kvalitativního“ uvažování. Ale možná, že by pohled na vývoj takového sice ne dokonalého, ale systematicky uchopeného indexu rychle eliminoval řadu dohadů a pocitů.