Na trhu je řada lidí, kteří čekají na pokles cen akcií, aby mohli nakoupit za lepší ceny. Proto není pravděpodobné, že by korekce trvala déle. Hodně hotovosti totiž „stojí stranou“ a pokud ceny klesnou, investoři ji začnou používat na nákupy. Tak vidí nyní situaci na trhu Savita Subramanian z BofA Securities, která se navíc domnívá, že příští rok přijde pozitivní růstové překvapení. Její cíl pro index S&P 500 na konci letošního roku leží na 4600 bodech.

Subramanian uvedla, že analytici nyní v průměru očekávají nejnižší pětiletý růst zisků a tržeb obchodovaných firem za dobu, pro kterou jsou dostupná data. Podle ní je příčinou to, že analytici přikládají velkou pravděpodobnost extrémnějším scénářům, tedy například tomu, že Fed to přežene s monetárním utahováním a pošle ekonomiku do recese. „Očekávání jsou nyní velmi, velmi nízko, s výjimkou sedmičky výjimečných,“ dodala strategička.

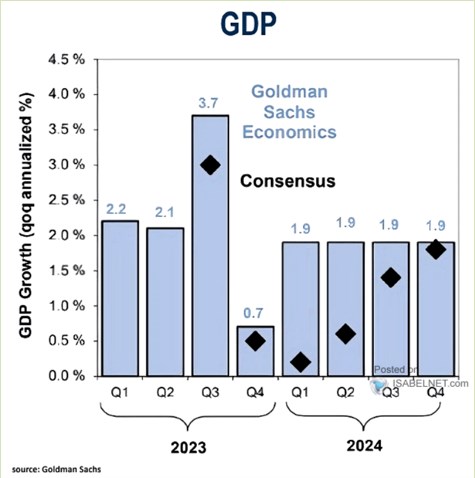

Následující graf ukazuje konsenzus týkající se vývoje produktu v příštích čtvrtletích. Podle analytiků by růst měl chladnout ve čtvrtém čtvrtletí letošního roku, ještě více pak v prvním čtvrtletí roku příštího. Poté by se mělo tempo růstu postupně zvedat a ke konci roku by se mělo blížit 2 %. Ekonomové vidí situaci jinak, podle nich by se měl růst už v prvním čtvrtletí roku 2024 zvednout ke 2 % a pak se na této úrovni držet:

Zdroj: X

Subramanian na CNBC řekla, že velká pozornost je nyní věnována tomu, jak se zhoršuje kvalita spotřebních úvěrů u mileniánů. Nicméně podle ní je do značné míry ignorováno, že „babyboomers sedí na hromadě hotovosti, která je velkým zdrojem kapitálu.“ Na CNBC k tomu podotkli, že cyklické sektory jsou nyní na akciovém trhu „trestány“ a to může něco naznačovat o tom, jak si ekonomika povede v dalších čtvrtletích. Strategička k tomu uvedla, že akcie mají obavy z malé síly oživení. Podle ní je ale dobré si uvědomit, že nastavení monetární politiky je nyní takové, jaké je, právě kvůli tomu, jak je ekonomika silná.

Obavy ale podle strategičky mohou být namístě u akcií malých společností. Z nich je totiž podle ní řada těch, které se velmi špatně vyrovnávají s prostředím vyšších sazeb. To znamená, že tento segment trhu nemusí být atraktivní ani v případě, že ekonomika bude procházet oživením. Takové oživení by totiž mohlo udržovat sazby na vyšších úrovních a řada menších firem by na ně byla citlivá.

Příležitosti naopak expertka vidí v energetice či větších finančních společnostech, které mají silnější rozvahy a také průmysl. K tomu dodala, že řada firem, které neměly v předchozích letech dostatek kapitálu, zvýšila svou efektivitu a disciplinovanost na straně výdajů. To je dobrý výchozí bod „u některých cykličtějších firem, které se nyní stávají trochu bezpečnější.“

Zdroj: CNBC