Robert Shiller v roce 1990 zveřejnil celkem známou studii, ve které tvrdil, že ceny akcií jsou příliš volatilní. Tedy ve srovnání s tím, jak by se mohly měnit odhady hodnot akcií založené na očekávaných dividendách. K tomu bych dodal, že akcie mají v sobě určité fundamentální vyhlazovače jejich hodnot, které by volatilitu trhu měly také mírnit. Dnes o nich a o tom, co o valuacích trhu říká riziková prémie.

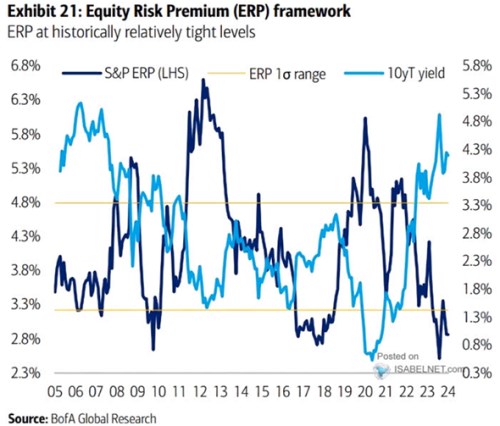

V následujícím obrázku ukazuje vývoj výnosů desetiletých vládních dluhopisů a vývoj rizikové prémie akciového trhu. Poměr cen k ziskům obchodovaných firem z indexu SPX 500 je nyní u 21. Obrácené PE, tedy EP, je tudíž na 4,8 %. Výnosy vládních dluhopisů jsou na 4,3 %, rozdíl mezi oběma dosahuje tudíž 0,5 %. Právě tento rozdíl bývá někdy prezentován jako rizikové prémie, ale ve skutečnosti je prémií smíchanou s očekávaným růstem zisků. BofA podle grafu prémii nyní odhaduje na cca 3 %, takže zde evidentně používá jinou metodologii. I podle ní by prémie ale byla extrémně nízko a trh byl tak na této rovině valuačně dost našponován.

Zdroj: X

Prémie jsou u akcií jen odhadovány a v uvedeném čísle se ve skutečnosti může odrážet i to, že obchodované firmy nyní mají vysoký podíl volného toku hotovosti k ziskům (tento podíl je, řekněme, maskován jako pokles rizikové prémie, protože zvedá valuace). Tomuto tématu jsem se zde již věnoval detailně, dnes ještě k oněm vyrovnávačům: Z grafu je celkem jasně vidět, že riziková prémie má tendenci klesat na dno v době, kdy výnosy dluhopisů rostou a naopak. Obojí dohromady pak tvoří požadovanou návratnost a pokud jdou obě proměnné proti sobě, působí to proticyklicky.

Celý cyklus můžeme v základu vnímat jako změnu ekonomické aktivity a ziskovosti obchodovaných firem. Pokud směřuje k útlumu, mělo by to sebou v rámci klasického cyklu nést i pokles výnosů dluhopisů, protože obligace se v takovém prostředí stávají atraktivnějším aktivem. V celku bychom tedy měli zhoršující se zisková očekávání a rostoucí rizikové prémie a proti tomu pokles výnosů dluhopisů. Boom naopak přináší vyšší zisky a očekávání jejich růstu, pokles prémií, ale také růst výnosů vládních dluhopisů.

Vezměme si konkrétně dva poslední extrémy v grafu: Nyní jsou výnosy na 4,3 % a prémie podle odhadů BofA na cca 3 %, požadovaná návratnost by tedy byla na 7,3 %. V extrému roku 2020 byly výnosy dluhopisů pod 0,8 %, ale prémie se nacházela na cca 6 %. Požadovaná návratnost tedy v tu chvíli byla na necelých 7 %. Typově velmi rozdílná období, ale požadovaná návratnost ve výsledku hodně podobná. Rozdíly ve valuacích už pak jdou „jen“ za rozdílnými očekáváními na straně růstu zisků.

Tuto vzájemnou propojenost pak může být dobré mít na paměti třeba při všech diskusích o tom, co s cenami akcií udělají pohyby na dluhopisových trzích. Ty totiž nepobíhají ve vakuu, ale v přímém spojení se změnami ve výhledu a změnami prémií.