Co tak obvykle dělá s cenami komodit pokles sazeb americké centrální banky? Jednu z možných odpovědí nabízí , neuškodí jí přitom podle mne pár dodatečných poznámek.

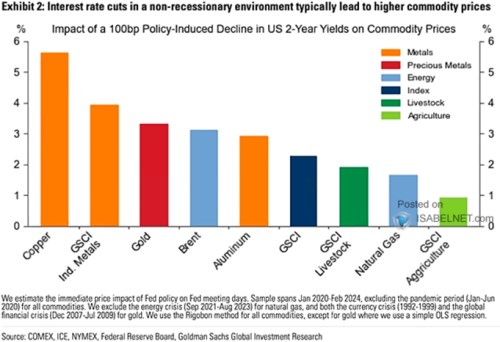

1 . Komodity, sazby a výnosy dluhopisů: Následující graf ukazuje vývoj cen komodit v době snižování sazeb centrální banky. Přesněji řečeno, jde o citlivost cen komodit na pokles výnosů dvouletých vládních dluhopisů o jeden procentní bod (který odráží pokles sazeb centrální banky). A to vše pouze v případě, že v ekonomice nenastane recese:

Zdroj: X

2 . Sazby a výnosy dluhopisů (a recese): Nejdříve pár poznámek k onomu případnému vývoji dvouletých vládních dluhopisů: Výnosy těchto dluhopisů jsou nyní u 4,6 %, naposledy se na takových úrovních (před rokem 2022) nacházely v roce 2007. I to ukazuje, že u sazeb a dluhopisových výnosů došlo k velkému posunu. Zatím se stále neví, jak moc je strukturálního a jak moc cyklického rázu. Do výnosů se přitom promítají jak sazby Fedu, tak vývoj v ekonomice. A občas můžeme narazit i na úvahy o tom, že výnosy dvouletých obligací jsou vlastně indikátorem toho, co by centrální banka měla se svými sazbami dělat.

Nyní je rozdíl mezi sazbami Fedu a dvouletých dluhopisů extrémní. Pokud by tak dvouleté obligace byly skutečně nějakým vedoucím indikátorem, Fed už by měl sazby snižovat. Pokles sazeb centrální banky třeba o 25 bazických bodů ale v takové situaci nemusí ani zdaleka znamenat pokles výnosů dvouletých dluhopisů o 25 bazických bodů. A i v pomyslné ekonomické rovnováze by měly výnosy krátkodobých dluhopisů převyšovat sazby Fedu. Takže z tohoto pohledu by nebylo překvapivé, pokud by na každých 25 bb poklesu sazeb centrální banky připadlo méně než 25 bb poklesu výnosů dluhopisů. Tj., na v grafu uvedený pokles o 100 bazických bodů by sazby možná musely klesnout výrazně více.

Dodatečná myšlenková hříčka by pak poukázala na to, že pokles výnosů krátkodobých dluhopisů by měl postupně vést k deinverzi výnosové křivky. Tedy k návratu těchto výnosů pod výnosy dluhopisů dlouhodobých. A pokud se díváme na posledních pár desetiletí, tak právě tato deinverze byla indikátorem blížící se recese (tedy ne předchozí inverze, jak se často tvrdí). Určitě si ale nelibuji v predikcích různých nelibých scénářů a historie se opakovat nemusí, její případné rýmy mohou být hodně slabé.

3 . Ceny komodit: Pokud by tedy došlo k poklesu výnosů dluhopisů o jeden procentní bod bez recese, podle grafu v takovém prostředí nejvíce rostou ceny mědi. Odpovídá to jejímu profilu průmyslového kovu citlivému na cyklus (s implicitním předpokladem, že pokles sazeb by nakonec měl stimulovat ekonomickou aktivitu). O zlatu se také říká, že mu prospívají nižší sazby a naopak (i když vývoj posledních pár let to „naopak“ moc nepotvrzuje). A intuitivní je asi i malá citlivost zemědělských komodit, které jsou do značné míry taženy nabídkovými faktory a ne poptávkovým cyklem ekonomiky.