Podle BofA inflace v USA o něco klesne, ale pak se začne zase zvedat. Ale Fed i přesto začne cyklus snižování sazeb – viz včerejší úvaha. Dnes se podíváme na jiný scénář, tentokrát od . V něm jsou inflace a pohyb sazeb synchronizovanější.

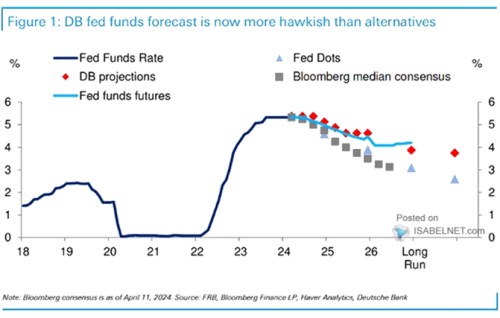

Podle následujícího grafu a přesněji řečeno predikcí by sazby americké centrální banky měly poprvé klesnout až ke konci letošního roku. V roce 2025 by se měly načas ustálit pod 5 %, v roce 2026 je DB vidí v průměru na 4 %. A pro delší období je DB vidí mírně pod 4 %:

Zdroj: X

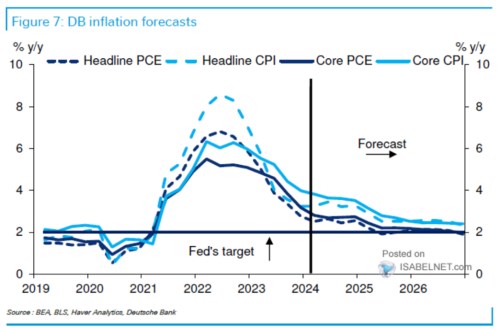

Včera jsme se dívali na predikce BofA, podle kterých by se sazby měly výrazněji podívat pod 4 % už na konci roku 2025, DB je celkově v predikcích poklesu umírněnější. A to i ve srovnání s trhem futures, současným konsenzem a „predikcemi“ vedení Fedu – viz ostatní body a křivky v grafu. BofA přitom své předpovědi vývoje sazeb kombinuje s predikcemi inflace, podle kterých by měla klesat do poloviny roku a pak se začít zase zvedat. Deutsche to vidí u jádrové PCE inflace na cca stagnaci do konce letošního roku a pak na znatelný nástup na pokles. A to až na cíl Fedu ve výši 2 %. Či na konci období dokonce mírně pod něj:

Zdroj: X

Včera popisovaný scénář inflace/sazby od BofA byl z mého pohledu trochu matoucí. Deutsche na to jde naopak jednoduše: Inflace neklesá, Fed nesnižuje, inflace začne znovu klesat, Fed snižuje. Dosažení inflačního cíle (na úrovni inflace měřené výdaji na osobní spotřebu PCE) pak koresponduje s oněmi rovnovážnějšími sazbami na cca 3,75 % (na úrovni indexu spotřebitelských cen cíl dosažen není). Právě oněch 3,75 % by přitom mělo být pro akcie nejdůležitější – jejich hodnota je dána sazbami dlouhodobými a růstem ekonomiky, respektive zisků, K tomu poznámku:

Pokud by reálná ekonomika rostla o 2 % ročně a inflace byla na 2 %, máme nominální růst na 4 %. Se sazbami Fedu na 3,75 % je ale nepravděpodobné, že výnosy desetiletých vládních dluhopisů (tj., ony dlouhodobé sazby) by se pohybovaly na úrovni nominálního růstu (4 %). Pravděpodobně by v nějakém rovnovážnějším stavu byly výš a tudíž by poměr výnosy/růst byl pro akcie méně příznivý.

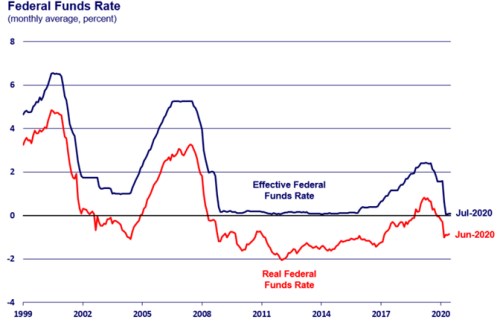

Otázka přitom samozřejmě je, proč by při 2 % inflaci měly být sazby na 3,75 %. Možná právě proto, že CPI inflace by byla znatelně nad cílem – srovnat můžeme v druhém grafu s rokem 2019 jako zástupcem předchozího dezinflačního období, které neslo poměr sazeb k růstu vyloženě přívětivý. Obecněji řečeno proto, že celkové prostředí by nebylo dezinflační. Pro určitou perspektivu se podívejme na vývoj reálných sazeb Fedu za posledních 25 let (podle DB by rovnovážné reálné sazby byly zřejmě na 3,75 % - 2 %, tedy 1,75 %):

Zdroj: Chicago Fed

Právě to, jak moc inflační, či dezinflační bude delší období je na celém tématu sazeb nejdůležitější. A také z hlediska predikcí asi nejméně viditelnější. Najdou se argumenty pro jeden i druhý scénář, na straně dezinflační tu jsou zejména nové technologie.