I když sazby Fedu nejsou pro fundament akcií rozhodující, investiční diskuse se kolem nich točí neustále. Dnes se s pár komentáři podíváme na to, jak se ve světle posledních událostí a dat z ekonomiky změnily predikce .

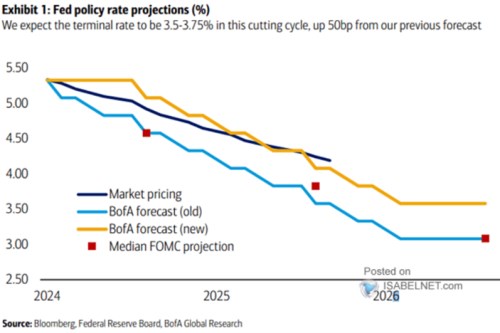

Následující graf ukazuje modrou křivkou předchozí predikce vývoje sazeb americké centrální banky, žlutá křivka ukazuje, co BofA u sazeb čeká nyní. K tomu můžeme srovnat její předpovědi s tím, co implikují trhy a s mediánem predikcí vedení Fedu. Ekonomové BofA tedy posunuli začátek poklesu sazeb do půli roku. A i to se nyní, zdá se mi, dá považovat za optimismus (z pohledu natěšenosti na nižší sazby). Z pohledu zmíněného fundamentu by pak na straně sazeb bylo nejdůležitější spíše to, kam až (ne)klesnou. Což by měl být odhad nějaké jejich rovnovážnější úrovně. I ten BofA zvedla. Konkrétně o 0,5 procentního bodu na 3,5 – 3,75 %:

Zdroj: X

Co by nové predikce krátkodobých sazeb znamenaly pro akcie? Samy o sobě nic. O hodnotě akcií totiž rozhoduje poměr sazeb dlouhodobých k růstu ekonomiky, respektive zisků a dividend. Teoreticky by tedy mohlo dojít třeba k růstu sazeb krátkodobých, který by tlačil nahoru i výnosy dlouhodobých dluhopisů. Ale to vše jako reflexe vyššího očekávaného růstu ekonomiky (a zisků). Ve výsledku by se tak onen poměr mohl i zlepšit a růst sazeb, respektive celý obrázek, do kterého by zapadal, by byl pro akcie pozitivní.

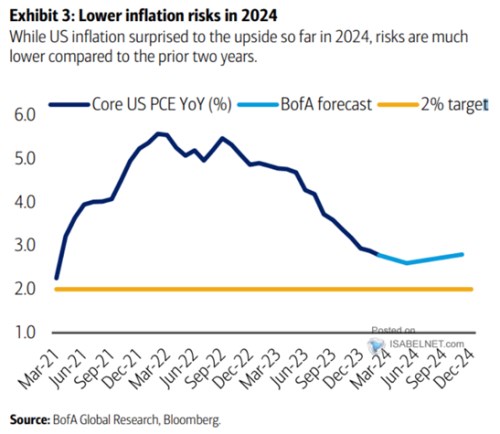

Podívejme se nyní na následující graf, který ukazuje predikce BofA týkající se inflace. Podle nich by v polovině roku měla inflace dosáhnout svého dna a pak se zase začít zvedat. Fed by tedy podle scénáře BofA měl sazby snižovat do zvedající se inflace, která nebude nijak blízko 2 %. Navíc by měl ve snižování sazeb pokračovat dál až do konce roku 2025:

Zdroj: X

Jak oba grafy skloubit dohromady? Dejme tomu, že by inflace klesala do poloviny roku, Fed přesvědčila o udržitelnosti jejího poklesu a ten tak jednou, dvakrát snížil sazby. Opětovné otočení inflačního trendu nahoru kombinované s dalším poklesem sazeb si ale vysvětlit moc nedovedu. Snad jen v případě, že by se prudce zhoršovala situace v ekonomice a na trhu práce. Fed by pak začal dávat větší váhu této straně svého mandátu a sazby by nastavoval více s ohledem na něj. Pak tu ale zase máme trochu nesoulad mezi růstem inflace a tímto ochlazováním.

BofA má pro svůj scénář jistě dobrý důvod, dost důležité by samozřejmě bylo to, co světle modrá křivka udělá v roce 2025. My se schválně příště podíváme na to, co predikují v . Tam mimo jiné tuto křivku natahují výrazně dále.