Po delší době se dnes podíváme na to, jak aktuálně vypadá (ne)vztah mezi vývojem na akciovém trhu v USA na straně jedné a likvidity na straně druhé. U likvidity přitom trochu rozebereme, co to vše může znamenat. Populární výraz totiž může za sebou skrývat hodně věcí a to samo o sobě snižuje hodnotu obecných úvah o tom, jak „likvidita“ ovlivňuje akcie.

Pokud se na trhu a v ekonomice objeví nějaká korelace a dá se na ní napasovat nějaký hodně jednoduchý příběh, může být zaděláno na pohádku. Ne, že by bylo třeba věci komplikovat, ale přílišná zjednodušení také moc nepomáhají. Já mezi ně řadím i teorie o tom, že hlavním tahounem dění na akciích je „likvidita“. Dnes už z evidentních důvodů takových příběhů zase tak moc neslyšíme (viz níže). Ale není to tak dávno, co zněly často.

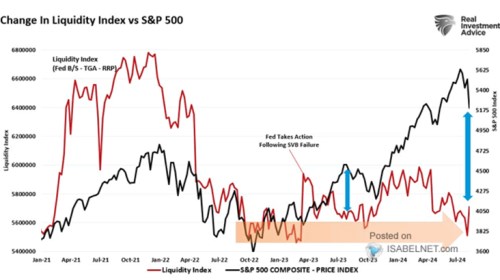

Následující graf ukazuje vývoj tzv. indexu likvidity daného změnou rozvahy Fedu a také změnou na účtu ministerstva financí u něj a vývojem reverzních repo operací. Zatímco do října 2022 se ještě dalo hovořit o korelaci a s určitou kreativitou i kauzalitě, poté už vůbec ne. Likvidita měřená uvedeným způsobem od té doby sice vlnovitě, ale v podstatě stagnuje. Akcie se ale lokálního dna výrazně zvedly:

Zdroj: X

Trh tedy očividně dovede růst i bez likvidity (a klesat i s ní). A nyní nejde o růst, který by se dal považovat za nějakou normalizaci – valuační násobky jsou dost vysoko (i když ty měřené na toku hotovosti nejsou tak našponované, jako ty měřené na ziscích). Jak jsem zmínil, likviditu lze přitom zadefinovat více způsoby:

I když zůstaneme jen u rozvahy centrální banky, je otázka, zda brát v úvahu její změnu (výše uvedený graf), či její celkovou velikost. Jde tedy o jednu z variant na témat „zásoba, nebo tok“. K tomu je možno uvažovat třeba o různých peněžních agregátech. A pak tu jsou trendy a o odchylky od nich. Podívat se v této souvislosti můžeme na následující graf s podílem peněžního agregátu M2 k HDP:

Zdroj: FRED

Od počátku šedesátých let až do konce let osmdesátých byl podíl M2 k HDP relativně stabilní, či měl tendenci k trendovému poklesu. Až propadem pak poměr prošel v devadesátých letech, ale od roku 2000 se vydal cestou trendového růstu. Rok 2020 pak z evidentních důvodů přinesl skok vysoko nad tento trend, snahy o dezinflaci pak zase přinesly návrat k trendu. A nyní dokonce znatelně pod něj. Což bývalo mimochodem zmiňováno jako faktor, který zvyšuje riziko recese a přispěl k dezinflaci.

Pokud bychom chtěli použít toto měřítko likvidity (kolik peněz na úrovni M2 je v ekonomice relativně k její velikosti) a spojovat jej s akciemi, měli bychom zase celou škálu interpretací. Pokud bychom za bernou minci brali období 1960 – 1990, tak bychom v devadesátých letech čekali velký útlum na akciích. Nastal ale opak. Období po roce 2008 by ale vztah mezi akciemi a M2/HDP zase po řadu let potvrzovalo. A současnost také, pokud bychom vzali za bernou minci celkovou zásobu měřenou relativně k dlouhodobé historii. Ale ne, pokud by rozhodoval tok, či trend posledních let – současný pokles pod něj by na akciích znamenal slušného medvěda. K němuž netíhnou ani zdaleka.

Pokud někdy zase přijde vlna příběhů o likviditě a akciích, nepřeceňoval bych je. Zejména pokud nebudou mít jasnou definici likvidity, včetně toho, k čemu tu současnou poměřujeme.